Блог им. EkaterinaKutnyak

Как рассчитать дюрацию «на коленке». Часть 4

- 19 декабря 2023, 00:06

- |

Это уже четвертый пост о расчетах в EXCEL, связанных с облигациями. На этот раз о том, как рассчитать НКД и дюрацию, не используя встроенных формул.

Напомню, что все встроенные «облигационные» формулы рассчитывают все показатели, когда купоны выплачиваются 1, 2 или 4 раза в год. А что желать с теми 250+ выпусками, где купоны платят каждый месяц?

Для этого придется вспомнить формулы, как это не грустно.

Ну, с НКД все достаточно просто. Возьмем для примера выпуск с выплатой купона 12 раз в год и амортизацией. Бумаги с амортизацией тоже приходится считать руками. Встроенные функции ее просто не видят.

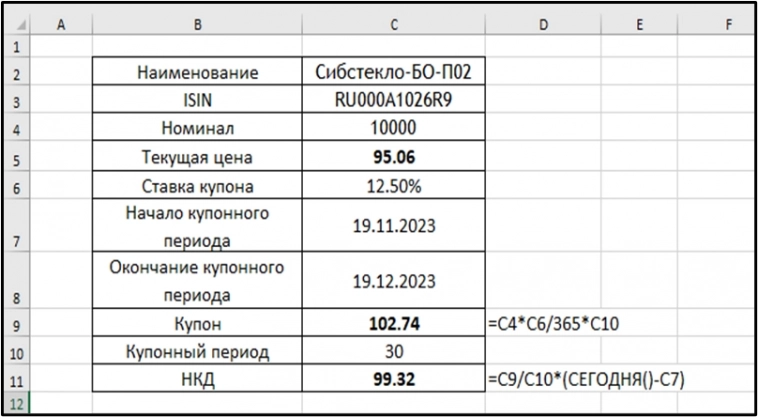

Рассмотрим выпуск Сибстекло-БО-П02. Здесь есть все, что нам нужно.

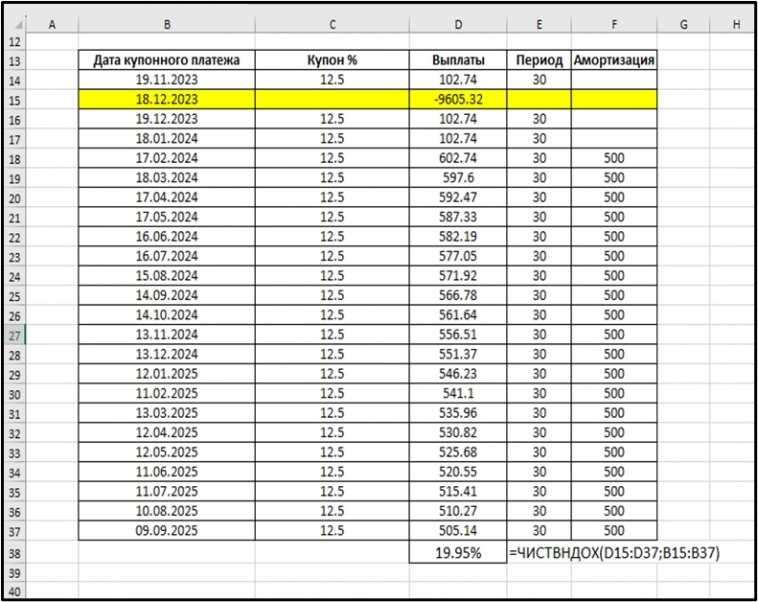

Цена текущая подтягивается с биржи (смотри предыдущие посты). Значение купона в рублях рассчитываем по формуле ниже (Ячейка С9).

Где

Coupon — размер купона

N – номинал облигации

rc – купонная доходность в % годовых

tc – длина купонного периода

Зная значение купона и длину купонного периода, легко рассчитать НКД, используя функцию СЕГОДНЯ (Ячейка С11).

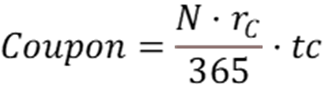

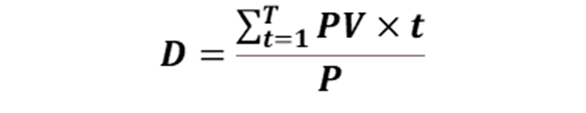

Для того, чтобы рассчитать дюрацию, нам нужна доходность к погашению В ее расчете ничего не меняется. Функции ЧИСТВНДОХ все равно, что считать. Главное правильно записать поток платежей.

С учетом амортизационных выплат поток платежей выглядит следующим образом. Здесь я не считаю новый размер купона после каждой выплаты. Я использую то, что есть в свободном доступе. Просто каждый раз к купону прибавляется еще и амортизационный платеж.

Доходность к погашению эффективную мы уже считали. Если есть поток платежей и даты, то лучшее решение это функция ЧИСТВНДОХ.

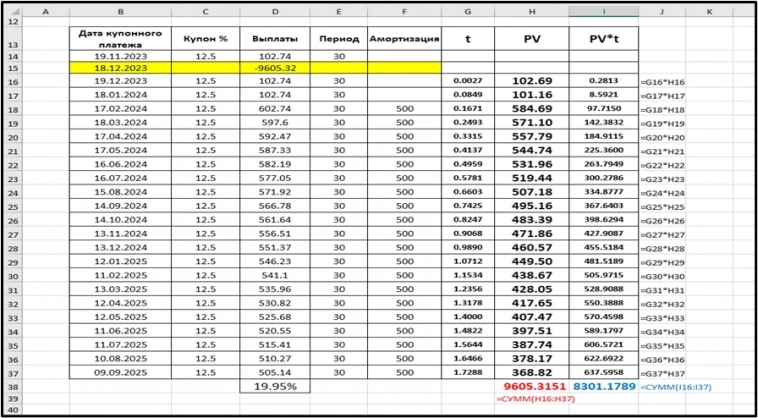

Дюрация Маколея считается по формуле:

Где

PV х t – приведенная стоимость всех потоков платежей, взвешенных по времени

P – текущая цена облигации

Выглядит жутко, но по сути ничего ужасного.

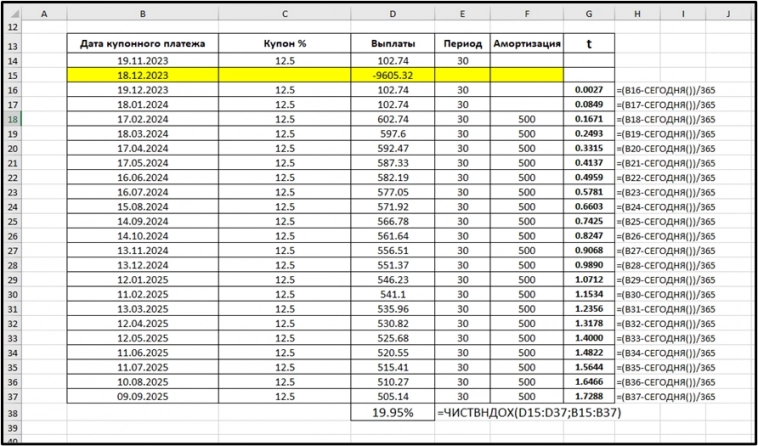

Для начала нужно вычислить все t. Это периоды в годах от текущей даты до очередной выплаты.

Теперь нам нужно найти значение PV. Это дисконтированные, приведенные к текущей дате, потоки платежей по облигации. В качестве ставки дисконтирования используем доходность к погашению.

То есть каждый платеж мы дисконтируем на ставку доходности к погашению в степени t.

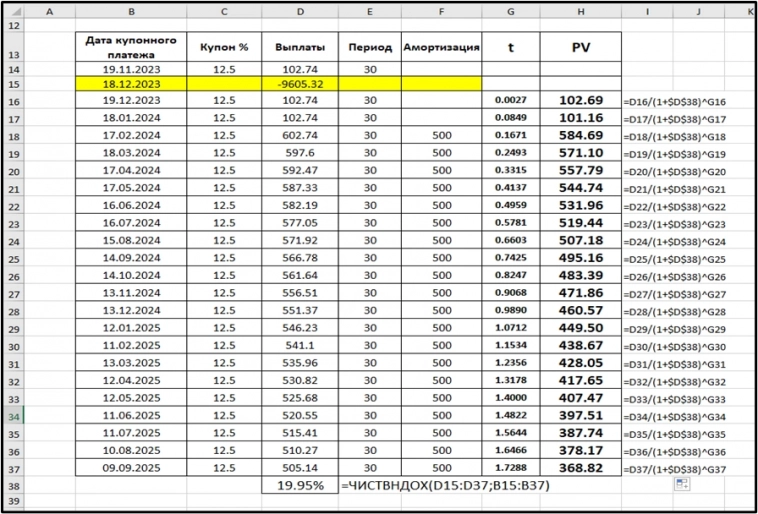

Теперь перемножаем tиPVи находим сумму перемноженного.

А цена облигации Р, есть не что иное, как сумма всех дисконтированных платежей.

Теперь «синенькое» PV*t делим на «красненькое» P, и получаем дюрацию Маколея. Дюрация = 0.86.

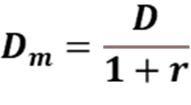

Модифицированную дюрацию найти несравнимо проще. Формула модифицированной дюрации:

Где

D – дюрация Маколея

r – доходность к погашению облигации.

То есть в этом примере, Dm= 0.86/ (1+19.95%) = 0.72

t.me/kutnyak_invest

теги блога Ekaterina Kutnyak

- Excel

- p/e

- акции

- Альфа-Банк

- валюта

- вероятности

- дивиденды

- доходности облигаций

- дюрация

- замещающие облигации

- Итоги недели

- Книги

- мнения

- мультипликаторы

- НКД - накопленный купонный доход

- обзор рынка

- облигации

- оферта

- оферта миноритариям

- оферта по облигациям

- Портфель инвестора

- психилогия

- психологические ошибки

- расчет

- расчёт риска

- рецензия на книгу

- риск

- рынок

- ставка рефинансирования

- трейдинг

- учет портфеля

- флоатеры

Если в предложенном подходе заложена более глубокая идея, которую не увидел, прошу возразить.