Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #56 (01.12.2023)

- 01 декабря 2023, 14:35

- |

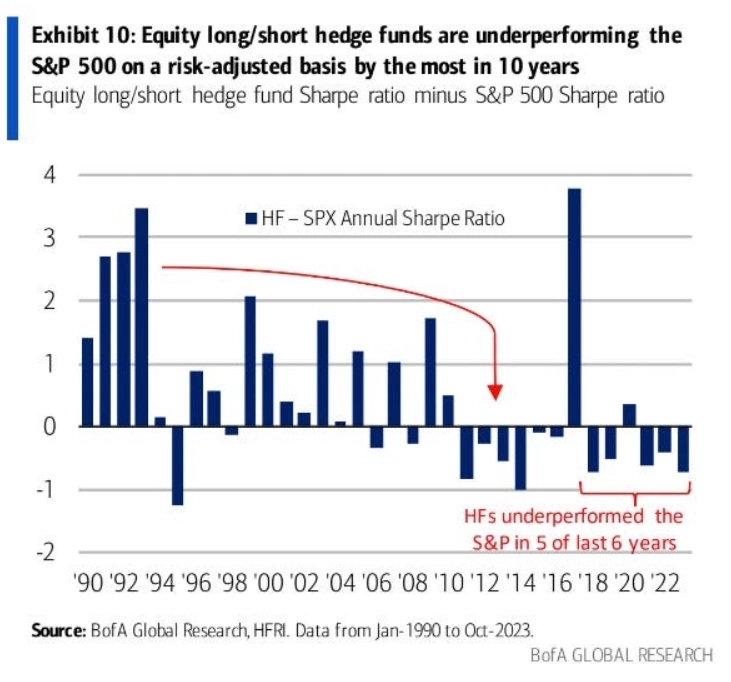

Хедж-фондам не удавалось превзойти S&P с поправкой на риск в течение 5 из последних 6 лет:

Коэффициент Шарпа хедж-фондов против S&P 500

Коэффициент Шарпа хедж-фондов против S&P 500

Простая стратегия покупки S&P в дни спада хорошо зарекомендовала себя с конца 1980-х годов:

Средняя доходность S&P 500 на следующий день после падения

Средняя доходность S&P 500 на следующий день после падения

ВВП пересмотрен до +5,2% кв/кв и 3% по сравнению с прошлым годом, что вызвано улучшением структуры роста во главе с инвестициями в основные средства:

Изменение ВВП кв/кв

Изменение ВВП кв/кв

Общий индекс расходов на личное потребление PCE в октябре не изменился за месяц (консенсус +0,1%, +0,4% ранее), что стало самым низким показателем с июля 2022 года, в то время как базовый индекс расходов на личное потребление PCE вырос на +0,2% (консенсус +0,2%, +0,3% ранее). Оба показателя соответствовали консенсусу в годовом исчислении, увеличившись на 3% (самый низкий показатель с марта 2021 года) и 3,5% (самый низкий показатель с апреля 2021 года) соответственно:

Общий и базовый индексы расходов на личное потребление PCE м/м

Общий и базовый индексы расходов на личное потребление PCE м/м

Общий и базовый индексы расходов на личное потребление PCE г/г

Общий и базовый индексы расходов на личное потребление PCE г/г

Индекс деловой активности в сфере производства ФРС Чикаго вырос до самого высокого уровня с июня 2022 года, но, аналитики из Pantheon Macro говорят: “Не верьте, что это свидетельствует о внезапном возрождении национального производства. Скачок обусловлен летним всплеском заказов на гражданские самолеты, который опережает индекс деловой активности в Чикаго на несколько месяцев.":

Индекс деловой активности в сфере производства ФРС Чикаго и индекс деловой активности в сфере производства от ISM

Индекс деловой активности в сфере производства ФРС Чикаго и индекс деловой активности в сфере производства от ISM

Национальный индекс финансовых условий снизился до -0,50 за неделю, закончившуюся 24 ноября, что говорит о том, что финансовые условия снова стали свободнее:

Национальный индекс финансовых условий

Национальный индекс финансовых условий

Личные доходы, как и расходы выросли на +0,2% каждый (консенсус +0,2% для каждого показателя), но это наименьшие темпы роста за четыре и пять месяцев соответственно:

Личные доходы и расходы потребителей

Личные доходы и расходы потребителей

В то время как первоначальные заявки на пособие по безработице выросли до 218 тыс. (консенсус 220 тыс., 211 тыс. ранее), продолжающиеся заявки выросли с 1841 тыс. до 1927 тыс., самого высокого уровня с декабря 2021 года:

Первоначальные и продолжающиеся заявки на пособие по безработице

Первоначальные и продолжающиеся заявки на пособие по безработице

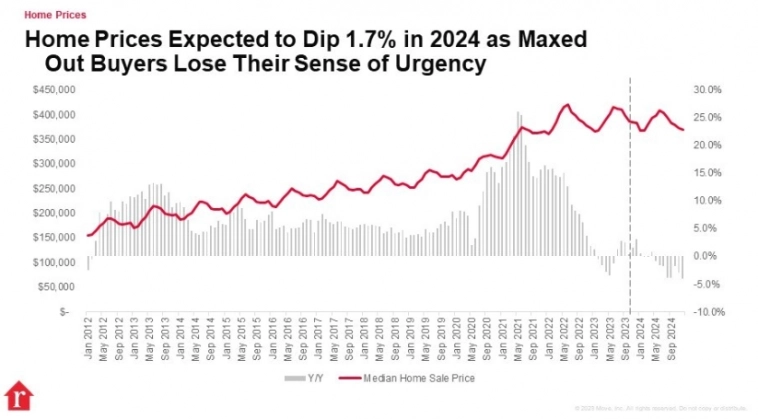

Рынок жилья

Аналитики Realtor.com ожидают, что цены на жилье упадут на 1,7% в 2024 году:

Прогноз цен на жилье от Realtor.com

Прогноз цен на жилье от Realtor.com

После достижения 28-летнего минимума в конце октября, количество заявок на ипотеку растет уже 4 недели подряд:

Индекс заявок на ипотеку MBA

Индекс заявок на ипотеку MBA

Что делают другие?

В ноябре в фонды высокодоходных облигаций наблюдался рекордный ежемесячный приток средств в размере почти $12 млрд:

Приток средств в фонды высокодоходных облигаций

Приток средств в фонды высокодоходных облигаций

После 5 недель последовательного притока в ETF IWM, за последнюю неделю наблюдался самый большой недельный отток средств из индекса Russell 2000 с сентября 2021 года:

Потоки средств и показатели индекса Russell 2000 (ETF IWM)

Потоки средств и показатели индекса Russell 2000 (ETF IWM)

Объемы торговли опционами на отдельные акции имели тенденцию к росту в течение последних нескольких недель, но всё ещё остается пространство для роста ажиотажа до июльских уровней объема:

Объемы торговли опционами на отдельные акции ритейл инвесторами, не-ритейл инвесторами и показатели индекса акций «хорошего настроения ритейла»

Объемы торговли опционами на отдельные акции ритейл инвесторами, не-ритейл инвесторами и показатели индекса акций «хорошего настроения ритейла»

Институциональные инвесторы

Индекс позиционирования институциональных инвесторов NAAIM вырос с 78 до 81,4:

Индекс позиционирования институциональных инвесторов NAAIM

Индекс позиционирования институциональных инвесторов NAAIM

Позиции хедж-фондов в акциях финансового сектора вернулись к минимумам:

Позиции хедж-фондов в акциях финансового сектора

Позиции хедж-фондов в акциях финансового сектора

Приведенный ниже график показывает, насколько популярнасделка покупки Nasdaq против продажи Russell 2000 прямо сейчас среди хедж-фондов:

Доля Nasdaq минус доля Russell 2000 в портфелях хедж-фондов

Доля Nasdaq минус доля Russell 2000 в портфелях хедж-фондов

Ритейл

В последние недели приток средств ритейл инвесторов в ETF продолжался быстрыми темпами, что, по мнению аналитиков Goldman Sachs, говорит о том, что денежный поток потребителей и инвестиционный аппетит остаются высокими, поскольку мы вступаем в сезон отпусков:

Потоки средств в ETF по типу инвестора

Потоки средств в ETF по типу инвестора

Доля медведей в опросе настроений ритейл инвесторов AAII упала ниже 20% впервые за 2,5 года и находятся на самом низком уровне с начала 2018 года:

Опрос настроений ритейл инвесторов AAII

Опрос настроений ритейл инвесторов AAII

Индексы

Опережение показателей S&P 500 против Russell 2000 за прошедший год составляет более 2 стандартных отклонений от долгосрочного среднего значения:

Опережение показателей S&P 500 против Russell 2000

Опережение показателей S&P 500 против Russell 2000

Исходя из форвардного соотношения P/E, акции малой капитализации остаются исторически недооцененными по сравнению с акциями с большой капитализацией:

Отношение форвардного P/E акций малой капитализации по сравнению с акциями с большой капитализацией

Отношение форвардного P/E акций малой капитализации по сравнению с акциями с большой капитализацией

Фондовые рынки по всему миру закладывают в цены значительное снижение доходности казначейских облигаций:

Показатели индекса акций всего мира MSCI World и перевернутая доходность 10-летних казначейских облигаций США

Показатели индекса акций всего мира MSCI World и перевернутая доходность 10-летних казначейских облигаций США

Мировые акции секторов технологий/энергетики остаются в верхней/нижней части своих соответствующих 10-летних диапазонов оценки:

10-летние диапазоны оценки мировых акций по секторам

10-летние диапазоны оценки мировых акций по секторам

EPS

Консенсус-прогноз долгосрочного роста прибыли для «S&P 493» (без 7 крупнейших компаний) близок к рекордно низкому уровню:

Консенсус-прогноз долгосрочного роста прибыли для «S&P 493» и «Великолепной 7»

Консенсус-прогноз долгосрочного роста прибыли для «S&P 493» и «Великолепной 7»

Аналитики Oxford Economics ожидают снижения глобального показателя прибыли на акцию из-за замедления роста выручки и падения рентабельности:

Прогноз глобального показателя прибыли на акцию от Oxford Economics

Прогноз глобального показателя прибыли на акцию от Oxford Economics

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест