Блог им. AlekseyYashin

Пузыри стоимости рынка недвижимости США росли до середины 2022 года

- 15 ноября 2023, 14:33

- |

Пузыри стоимости рынка недвижимости США росли до середины 2022 года.

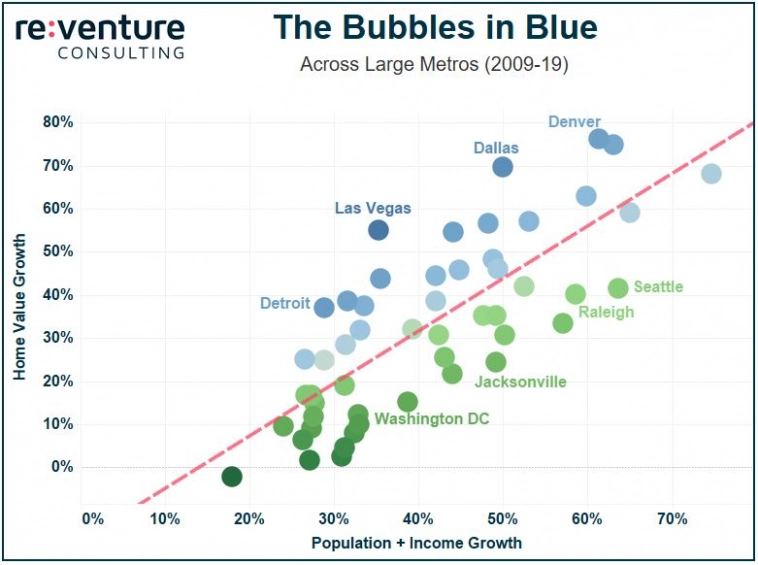

Пузыри стоимости на рынке недвижимости мегаполисов США в конце 2020 года.

Основы для начала. Двумя наиболее важными факторами стоимости недвижимости являются 1) рост доходов и 2) рост населения. Не нужна степень доктора экономических наук, чтобы знать, что эти факторы имеют значение.

Рост доходов. Более высокие доходы дают домохозяйствам больше денег, которые они могут потратить на аренду и выплаты по ипотечным кредитам. Это делает рост доходов очень сильным фактором роста стоимости.

Большинство людей предпочитают тратить на жилье меньше, а не больше. Что может заставить тратить свой рост доходов на рост расходов на жилье, кроме того что людям недостаточно, чтобы было хорошо, а хочется, чтобы было лучше, чем у других?

Рост населения. Если население близлежащих районов растет быстрыми темпами, и предложение жилья не поддерживает темпы роста, то это увеличивает спрос на жилье и оказывает давление для роста стоимости жилья.

Какие рынки находятся в состоянии пузыря?

Если рынок сочетает рост численности населения и доходов, то следует ожидать соответствующего увеличения стоимости недвижимости.

Что, если на рынке наблюдается рост стоимости, превышающий прогнозируемый ростом населения и доходов? Скорее всего, это пузырь, о чем свидетельствуют синие точки на графике ниже.

Синие точки – Лас-Вегас, Даллас, Денвер и Детройт – показывали рост стоимости жилья, превышающий предсказанный основными фундаментальными показателями роста населения и доходов.

Зеленые точки – Сиэтл, Роли, Джексонвилл и Вашингтон (округ Колумбия) – рынки, где стоимость жилья выросла меньше, чем ожидалось, учитывая их фундаментальные показатели.

Сравним Денвер (синюю точку) с Роли (зеленую точку). Оба рынка имели почти одинаковые темпы роста населения и доходов. Но, стоимость жилья в Денвере выросла в 2 раза больше, чем в Роли (76% против 40%).

Покупатели жилья и инвесторы, приходящие в Денвер прямо сейчас, вероятно, переплачивают по сравнению с фундаментальными показателями рынка. По сравнению с этим рынок, подобный Роли, выглядит выгодной сделкой.

Но это не полностью показывает ситуацию. Существуют факторы ограничения предложения и ожидания роста будущих доходов и населения, которые также могут повлиять на рост стоимости недвижимости. И, что Денвер был недооценен ещё в 2009 году, поэтому его высокие показатели были всего лишь догоняющим его истинной стоимости.

Несмотря на это, рынки с синими точками выглядят как расширяющийся пузырь. Покупатели, будьте бдительны, если принимаете решения в подобных условиях.

Появление недооценки Денвера в 2009 году, после которого он заметно вырос в цене.

Города с лучшим соотношением цены и качества в пузыре недвижимости 2021 года.

Цены на жилье заметно выросли, а рабочие места и заработная плата стагнируют. Эта комбинация оказывает значительное давление на рынок жилья США, делает жилищный пузырь 2021 года пугающе похожим на период не столь далекого прошлого.

Ещё в 2005 году состояние рынка недвижимости выглядело очень похоже на сегодняшнее. Потрясающий ежегодный рост цен, выражающийся двузначными числами. Рекордно низкие запасы. Огромный спрос со стороны инвесторов. Многие эксперты утверждают, что рост был закономерны из-за нехватки жилья и демографических сдвигов.

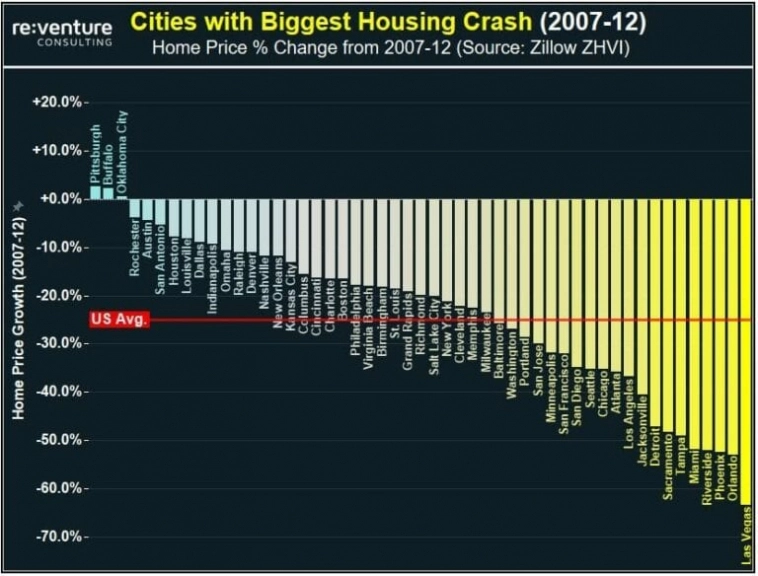

Конечно, уже известно, что произошло вскоре после. Рынок жилья США рухнул, потеряв 25% стоимости с 2007 по 2012 год. В некоторых городах наблюдался шокирующий спад на 50%! Но, другие города остались в стороне, их стоимость снизилась на 5-10%. Часть фактически имели стоимость времён худшего национального жилищного кризиса в истории США.

Как жилищный кризис 2007–2012 годов оказал такое неравномерное воздействие на города стран? Что можно узнать из различий городов, на какие покупателям жилья и инвесторам в недвижимость следует нацеливаться или какие избегать в условиях «пузыря 2021 года»?

Жилищный кризис против Ржавого (индустриального) пояса США.

Огромная разница реакции рынков жилья США на последний крах, поразительна. Хотя средняя цена в США упала на 25%, потери были вдвое больше, чем на многих юго-западных рынках. Между тем, в некоторых городах Ржавого пояса Среднего Запада не было зарегистрировано ни малейшего отклонения.

В таких городах, как Финикс и Орландо, цены снизились на 50% в период с 2007 по 2012 год. Тем не менее, Питтсбург и Баффало подняли цены. (Источник: Zillow ZHVI)

Больше всего пострадал рынок Лас-Вегаса. Типичная цена дома в Городе грехов упала с 357 тысяч долларов в 2007 году до 135 тысяч долларов в 2012 году, то есть снижение на 63%. Соседний Финикс также пережил тяжелые времена: падение на 53%.

Другими рынками, испытавшими трудности, были рынки «Большой четверки» Флориды: Майами, Тампа, Орландо и Джексонвилл. Калифорния также приняла это, особенно Риверсайд, Лос-Анджелес, Сан-Диего и Сан-Франциско.

Обратите внимание на верхнюю левую часть графика. Полосы синего/серого цвета. Эти города жили гораздо лучше. Фактически, в этот неспокойный период в Питтсбурге и Буффало действительно был зарегистрирован рост цен.

Питтсбург и Баффало? Старые, непримечательные города «Ржавого пояса» показали лучшие результаты во время последнего жилищного кризиса? Как это возможно?

Цены на жилье, как на горках туда-сюда.

Это были не только Питтсбург и Баффало. Такие города, как Сиракузы, Рочестер, Гаррисберг и Скрэнтон, также замечательно пережили шторм. Представьте, этот список ничем не примечательных городов Ржавого пояса, представляющих собой список медленно развивающихся и стареющих мегаполисов, превзошел все остальные во время худшего жилищного кризиса в истории США.

Большая часть рассуждений о желательности рынка жилья сосредоточена на экономическом росте. История гласит, что города с новыми рабочими местами и переездом бизнеса являются наиболее желательными. Эта версия правильна, но правильна во время экономического роста. Когда экономика и рынок жилья идут хорошо, наибольшую стоимость получат быстрорастущие города. Контингент из Финикса, Лас-Вегаса и Орландо, о котором говорилось выше.

Однако основная теория не учитывает того, что происходит, когда экономика и рынок жилья испытывают трудности. Как оказалось, весь импульс, накопленный растущими рынками в хорошие времена, в плохие времена движется в противоположном направлении.

Огромное повышение курса превращается в огромное снижение. Связанный с этим рост рабочих мест, который наблюдается в экономике благодаря растущему рынку недвижимости, оборачивается потерей рабочих мест. Так рождается порочный круг, из-за которого рынки с высокими темпами роста больше всего страдают от спада.

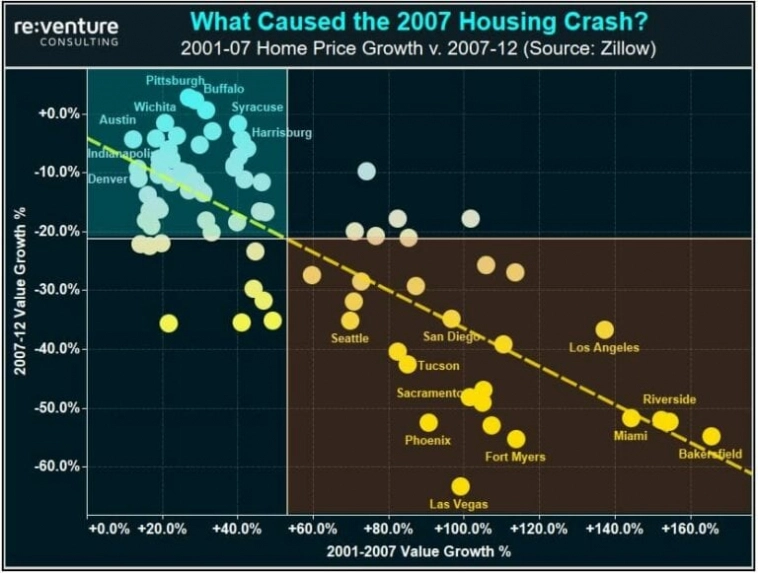

Эта реальность отражена на графике сравнения повышения цен на рынках в 2001–2007 годах с соответствующим снижением цен в 2007–2012 годах. Отношения между ними поразительны.

Повышение цен на жилье в 2001–2007 годах было чрезвычайно предсказуемым для последующего снижения цен в 2007–2012 годах. (Источник: Zillow ZHVI)

Рынки «голубой корзины» (вверху слева) хорошо пережили последний жилищный кризис. И в основном у них был относительно низкий уровень стоимости, приведший к краху.

Обратное верно для рынков желтого ящика в правом нижнем углу. В этих городах был настоящий жилищный кризис. И все они были очень благодарны за катастрофу.

Недвижимость: спекулятивные инвестиции

Не похоже, что объяснение просто, что растущая цена сама по себе объясняет серьезность последующего краха. Но всё становится понятнее, если принять во внимание тип инвестиций в недвижимость в Америке за последние 20 лет: чрезвычайно спекулятивный.

Рынок жилья в США раньше был стабильным. Почти на протяжении всего 20-го века цены на жилье и инфляция соответствовали друг другу 1 к 1. Жилье не было активом, который высоко ценился. И при этом оно не снизилось существенно. Оно было устойчивым.

Но, примерно в 2000 году ситуация изменилась благодаря совокупности факторов, включая мягкую политику Федеральной резервной системы, государственную поддержку расширения домовладения и популяризацию перепродажи домов. В результате недвижимость превратилась из безопасного и скучного актива в спекулятивное казино.

Этот тип азартных игр в казино встречается чаще на одних рынках, чем на других. Например, спрос инвесторов на дома на таких рынках, как Лас-Вегас, намного выше, чем в Буффало. В результате инвесторы устремляются в Лас-Вегас, расширяясь, что приводит к росту цен. Однако, когда происходит спад, инвесторы решают зафиксировать прибыль и продать, что приводит к снижению цен.

Если подумать об этом с другой стороны: на таком рынке, как Буффало, более высокая доля владельцев, которые фактически живут в доме, а это означает, что даже если местный рынок жилья упадет, жилищный фонд не увеличится значительно. В конце концов, настоящие домовладельцы уделяют больше внимания получению удовольствия от использования своего дома, чем получению как можно большей прибыли.

Еще одним фактором, который следует учитывать, является скорость продаж домов. На быстрорастущих рынках с большим количеством инвесторов и людей, въезжающих и выезжающих, будет наблюдаться увеличение количества покупок и продаж домов. Эта более высокая скорость продаж естественным образом приводит к росту цен во время жилищного бума из-за комиссий риэлторам и затрат на закрытие, которые взимаются с каждой продажи. Например, если кто-то покупает дом в Финиксе в 2020 году, но продает его в 2021 году, ему необходимо увеличить цену продажи на 6–7% только для того, чтобы покрыть затраты на закрытие первоначальной покупки.

Конечно, этот рост цен, вызванный скоростью продаж, не отражает фундаментальной ценности рынка. А когда наступит спад, цены упадут ещё сильнее.

Создание модели рыночной безопасности

Рынки, на которые должны ориентироваться покупатели жилья и инвесторы на поздних стадиях цикла недвижимости, как сейчас в США, являются скучными. Низкий рост рынков. Рынки о которых не прочтешь в заголовках. Как вы находите эти рынки? Используя три ключевых критерия.

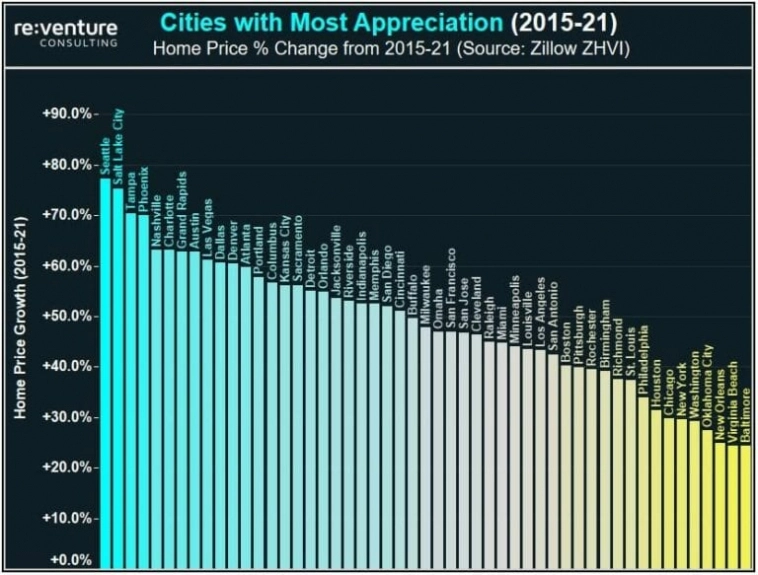

Недооценка: это верно. В 2021 году вы хотите ориентироваться на рынки с низкой оценкой стоимости жилья и инвестиций в недвижимость. Это потому, что эти рынки, скорее всего, выдержат предстоящий спад гораздо лучше, чем быстро развивающиеся рынки, о которых вы читаете в заголовках. Балтимор, Вирджиния-Бич и Оклахома-Сити (желтые полосы внизу) не кажутся привлекательными рынками, но они, скорее всего, переживут предстоящий шторм лучше, чем другие.

До последнего краха Остин, Денвер и Нэшвилл имели низкую оценку, но высокую во время нынешнего пузыря. (Источник: Zillow ZHVI)

Сиэтл, Солт-Лейк-Сити, Тампа и Финикс (синий цвет) снова оказались на вершине рейтинговых таблиц. Между тем, Остин, Денвер, Даллас и Нэшвилл, которые в 2001–2007 годах были рынками с низкой оценкой, перешли в категорию с высокой оценкой.

Буффало, стоимость которого после предыдущего краха была низкой, сейчас граничит с высокой, показав рост +50% за последние шесть лет. Другие рынки «ржавого пояса», такие как Дейтон, Цинциннати и Янгстаун, также существенно повысили оценку, что сделало их менее безопасными в 2021 году, чем во время предыдущего пузыря.

Рост заработной платы. Местная заработная плата является фундаментальным и долгосрочным фактором роста цен на жилье. Чем больше денег заработают люди, тем больше они смогут потратить на жилье. В результате рынки, на которых наблюдается рост заработной платы, вероятно, получат большую поддержку более фундаментального спроса на жилье, когда пузырь лопнет. То есть, когда запасы неизбежно увеличиваются, местные арендаторы смогут вмешаться и купить этот инструмент. Особенно, когда этот рынок уже имеет низкий уровень оценки.

К рынкам, на которых низкий уровень повышения курса валют сочетается с высокими темпами роста заработной платы за последние пять лет, относятся:

Олбани, Нью-Йорк

Рочестер, Нью-Йорк

Омаха, Небраска

Бирмингем, Алабама

Оклахома-Сити, ОК

Пеория, Иллинойс

Шривпорт, Луизиана

Вы можете заметить некоторые знакомые лица из этого списка. Такие рынки, как Рочестер, Омаха и Оклахома-Сити, были одними из наиболее эффективных рынков во время предыдущего краха.

Экономическая стабильность. Использование инвестиционной модели с низкой оценкой стоимости исключит из вашего поиска многие ведущие рынки Америки, где растет число рабочих мест. Такие города, как Остин, Бойсе и Солт-Лейк-Сити, лидируют в рейтинге по росту рабочих мест, и по этой причине инвесторы накапливают деньги и повышают цены. Так что забудьте о посещении растущего города с помощью этой стратегии. Однако даже если мы не сможем добиться экономического роста, мы хотим, по крайней мере, стабильности.

Вышеупомянутым рынкам, таким как Шривпорт, штат Луизиана, и Пеория, штат Иллинойс, не хватает такой стабильности. Оба рынка потеряли 10% рабочих мест за последние пять лет. В результате существует высокий риск потери права выкупа и выселения после окончания федерального моратория. Покупатели жилья и инвесторы, вероятно, хотят избегать покупок на подобных рынках.

Сосредоточение внимания на городах, которые, по крайней мере, сохранили уровень рабочих мест или пережили лишь незначительное сокращение, обеспечит дополнительную защиту от негативных последствий.

Лучшие города для недвижимости в период «пузыря 2021 года»

Покупатели жилья и инвесторы в недвижимость, которые намерены совершать покупки в условиях маниакального пузыря 2021 года, должны стремиться к низким ценам, растущим заработным платам и стабильной экономике. Рынки, которые соответствуют этим критериям, обеспечат большую защиту от негативных последствий, когда жилищный пузырь в конечном итоге лопнет. Эти рынки – рынки Буффало и Омахи в мире – на первый взгляд могут оказаться не самыми привлекательными рынками. Но это хорошо – именно это позволило им пережить последний обвал жилья.

По материалам:

https://reventureconsulting.com/which-markets-are-in-a-real-estate-bubble/

https://reventureconsulting.com/best-value-cities-in-the-2021-real-estate-bubble/

теги блога Алексей Яшин

- ETF

- SEC

- Vanguard

- банки

- бартер

- ВВП стран мира

- вычет

- вычет по ИИС

- закон

- законодательство

- законодательство РФ

- золото

- иис

- инвестиции

- инвестиции в недвижимость

- индивидуальные инвестиционные счета

- индивидуальный инвестиционный счет

- ипотечная ставка

- ключевая ставка

- ключевая ставка ЦБ РФ

- когнитивные искажения

- кредит

- льготная ипотека

- льготы по налогам

- мировое богатство

- мышление

- налог

- налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- недвижимость в Москве

- недвижимость в РФ

- недвижимость в США

- недвижимость за рубежом

- недвижимость Москвы

- неравенство доходов

- онлайн банк

- патент

- перевод денег

- ПИФ

- промсвязьбанк

- Пузыри на рынке

- СБП

- система быстрых платежей

- сша

- фиатные деньги

- Финансовая грамотность

- финансовая грамотность населения

- финансовая грамотность

- фонд

- фонд акций

- ЦБ РФ