Блог им. AndreyVotyakov

Оценка стоимости опционов. Скорость удешевления с течением времени.

- 29 сентября 2023, 18:44

- |

Вопрос адекватной оценки премий при разной стоимости БА и волатильности появился почти сразу, как только я начал торговать опционами. Описанный ниже подход, надеюсь, будет полезен не только новичкам, но и трейдерам со стажем.

Берем самую простую для понимания книгу Саймона Вайна «Опционы: полный курс», ищем приложения с формулами и заводим их в Excel. Я завел документ в таблицах Google, чтобы он был всегда под рукой, даже со смартфона.

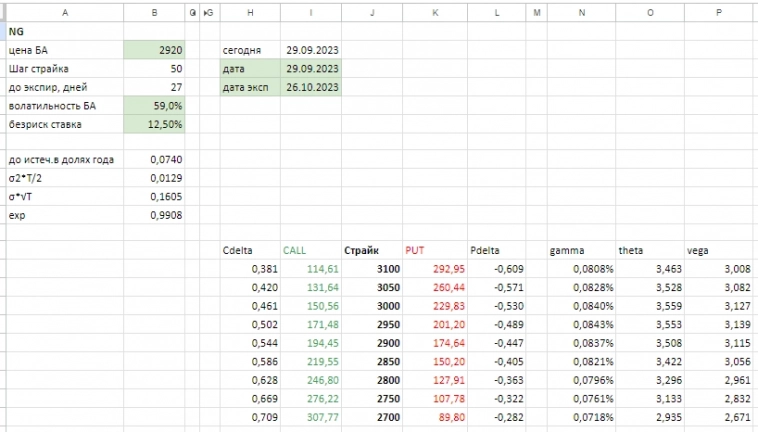

К примеру, для контакта NG получилась такая табличка:

Для наглядности можно построить графики стоимости опционов в зависимости от цены БА, а также их греки:

Модель не учитывает форму улыбки волатильности, поэтому для конкретных страйков необходимо брать значение волатильности из доски опционов, транслируемых биржей (из терминала QUIK или со страницы на сайте Мосбиржи). Также необходимо бывает корректировать безрисковую ставку – без нее цены несколько отличаются от значений, транслируемых биржей.

Табличка позволяет оценить греки, а также довольно точно спрогнозировать величину премии к конкретной дате при заданной стоимости БА и ожидаемой волатильности БА. Историческую волатильность для конкретного страйка смотрим в доске опционов терминала QUIK.

Вторая табличка использует те же самые формулы, но показывает скорость распада временной стоимости опциона на конкретном страйке при неизменной стоимости БА и волатильности.

Например:

Как видим, тэтта увеличивается со временем и достигает максимального значения в день экспирации, т.е. скорость распада растёт. Об этом ранее писали двое коллег (https://smart-lab.ru/blog/945259.php, https://smart-lab.ru/blog/945102.php).

Например, для центрального страйка графики получаются такими:

В то же время, на дальних страйках модель показывает распад более равномерный, характерного «нырка» в последние дни/часы перед экспирацией нет.

Распад временной стоимости опционов напрямую влияет на величину вариационной маржи, начисляемой при каждом клиринге. Однако отмечено, что биржа изменяет волатильность. Вследствие этого теоретическая стоимость опционов (в зависимости от которой, по идее, должна вычисляться вар. маржа — здесь более опытные коллеги меня, возможно, поправят) тоже плавает.

Именно поэтому в последние дни/часы перед эспирацией в доске наблюдаются дикие значения волатильности – в коллах на страйках выше БА, а также в путах на страйках ниже БА стоят ненулевые премии с большим объемом; в коллах ниже БА и в путах выше БА стоят заоблачно высокие цены и довольно-таки долго.

Совокупность заявок и времени их нахождения в стакане как раз таки и определяет форму кривой волатильности (если методика оценки стоимости премий, размещенная на сайте Мосбиржи по адресу https://fs.moex.com/files/4720/42085, работает корректно). Но также отмечены случаи значительного искажения кривой задолго до экспирации. По какой причине — пока не выяснил.

Таким образом, биржа может занижать начисляемую вар. маржу как для продавцов, увеличивая волатильность, так и для покупателей, занижая ее же. Но, дождавшись экспирации, Вы получите свою премию сполна.

Данный подход носит только лишь практический характер, что не исключает изучения теоретических основ, возможных стратегий и способов их применения.

А Вы как оцениваете стоимость опционов?

теги блога AndreyV

- IMOEX

- ng

- quik

- газ

- Индекс МБ

- ЛЧИ 2023

- мобильный пост

- натуральный газ

- опцины

- опционы

- прогноз

- смартлаб

- торговый софт

- фьючерс mix

мое резюме очень простое — на этом можно заработать!

Или стоят биды и офферы по 0.1р при теор ценах намного выше этих значений.

По моим расчетам при обороте для БА 100% — фьючей 15% — а опционов только 0.3% от всего оборота что собственно показывает интерес к опционам на российском рынке. Какие опционы вы торгуете? опционы на валюту? или на акции тоже?

отвечу на примере NG, которым стал торговать только 4 месяца назад.

ставлю свои лимитные календарные заявки по своим ценам, близким к ТЦ.

этого достаточно, заявки срабатывают.

обычно в течение дня максимум.

хотя ликвидность там низкая.

но соотношение премия/ГО просто отличное!

сейчас торгую в основном валютными опционами — Si и юань.

на акции хочу, но премиальными, но мои 3 брокера не дают доступ ( хотя целый год обещают).

так как предпочитаю спрэды, мне ликвидности хватает.

если очень надо, можно синтетику подключить или частью премии пожертвовать ( особенно на липсах, на июнь-сентябрь).

какая разница, продам там С110000 за 5000 или 6000, если все равно буду усредняться и держать до экспирации.

это же ТЦ в моменте, через месяц будет значительно ниже или выше, а позиция уже в рынке.

но самые ликвидные опционы — недельки и месячники.

там плотность стаканов приемлемая.

Кстати, перешёл к Финаму. Посмотрим что у них по рискам на экспирации.

премиальные, пока без официальной поставки, подойдут для арбитража с маржинальными.

но это моя гипотеза.

пока нет возможности проверить на практике.

неужели такие комиссии там за 1 акцию?!?

а биржевая сколько?

по премиальным опционам нашел вот что:

www.moex.com/ru/contract.aspx?code=GZ170CJ3A

спасибо, полезная ссылка.

по ПО, если опцион стоит 1 рубль, какая будет биржевая и брокерская комиссия суммарно?

по МО, если опцион стоит 1 рубль, по версии ПСБ, это 0,44 + 0,10 биржа = 0,54 рубля.

спасибо, понятно.

«Но также отмечены случаи значительного искажения кривой задолго до экспирации. По какой причине — пока не выяснил.»

особенно это характерно для долгосрочных опционов.

пробовал выяснить у биржи.

ответ — улыбка считается по ТЦ, а так как сделок может не быть или стоят нерыночные котировки происходит такое искажение.

наглядный свежий пример — на Р60000 на декабрь премия упала со 125 до 30-40 за 3 дня.

основная причина (моя версия) — ушел очень крупный бид.

так что такие моменты желательно не пропускать.

верно, но такие вещи надо понимать.

иногда даже без бида/офера на опционах ОТМ биржа ставит свою ТЦ не глядя в стакан.

и это может длиться неделями.

биржа поднимает ГО перед экспирацией по всей линейке опционов, но пропорционально или ассиметрично на ЦС, не знаю однозначного ответа.

вероятно, это еще зависит от волатильности на момент экспирации.

Тем более если путы проданы, например на 1-2 страйка ниже и до нижней уж никак БА не провалится. Но и по ним го конское становится. Приходиться закрывать и недобирать очень много.

Вообще рекомендуют становится в 5 страйках от центра и продавать от месяца до квартала. Но доходность рюпри этом конечно так себе.

«Вообще рекомендуют становится в 5 страйках от центра и продавать от месяца до квартала.»

???

это речь о голой продаже?

продавать можно ЦС и " в деньгах" — например, покрытые опционы.

смотря какая стратегия, какая IV, какая дельта.

поэтому я бы ответил так — продавать можно любой страйк, если это это выгодно и оптимально.

так есть способы ГО уменьшать или изначально ожидать его повышения.

например, в Открытии в последний день оно зашкаливает, если вы открылись на весь депозит.

но их рисковики не кроют, если видят, что вечером все схлопнется.

в ВТБ или Финаме такое не прокатит.

на тэте лучше всего зарабатывать на недельках и липсах.

но только через спрэды!

хотя и продажа направленных опционов оправдывает себя, если у вас хватает депозита до экспирации.

Мой подход упрощает расчеты, мне это помогает. А уж реализуется задуманный мной сценарий или нет — воля случая. Как говорится, знал бы прикуп — жил бы в Сочи.

у него были голые продажи в основном.

в этом стратегический просчет (((

Табличка с оценкой временного распада — чисто факультативная, особой пользы не принесла. Просто показывает распад стоимости во времени.

вот поэтому купленные стрэддлы на ЦС пригодятся в любой ситуации, если открыты за 1-3 месяца.

а если их еще изначально и хеджировать творчески, то итоговый финрез будет положительным.

аргумент простой — повышенная волатильность

Разве я дал ответы на все вопросы? Я показал как можно облегчить расчеты при помощи инструментов, которые есть у всех в свободном доступе. Опытные и без меня разберутся, а новичкам будет полезно пощупать хотя бы в модели что такое опционы. Если много знаете, сделайте доброе дело — поделитесь информацией с новичками.

У меня такой вопрос, те модели в Эксель которые ты приводишь, разве в сервисе опцион ру там не подобный калькулятор есть для расчёта греков и прогнозирования?

В моей таблице можно видеть разом все страйки при заданных условиях, а не заводить каждый в отдельности.