SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. mikki33

Любите хай-тек? А зря...

- 08 августа 2012, 13:12

- |

Первоначальная версия этой заметки писалась по английски и была опубликовани на DYDD.org в 2005 году, который с тех пор канул в лету...

Когда я ищу что мне купить, я прежде всего хочу найти бизнес, который постоянно увеличивает мою часть в нем (в денежном выражении) и потенциал которого производить деньги все время растет, как и сами эти деньги, например выплата дивидендов. Желательно еще, чтобы можно было с большой вероятностью предсказать поведение бизнеса в ближайшем и отдаленным будущем. Это я называю хорошей компанией. 99%, а может и больше хай-тековских компаний хорошими не являются. Они «плохие». Давайте попытаемся разобраться почему.

1. Я бывший работник хай-тека (и очень надеюсь, что не будущий), и то что я видел мне очень не нравилось.

2. Любая компания хай-тека всегда стоит очень дорого по отношению к ее результатам операций.

А. Когда появляется «новая» технология и начинает проникать на рынок и появляется кривая экспоненциального роста, аналисты делают ошибочное предположение, что такой раст будет продолжаться все время. Это неверно. После первоначального заполнения рынка рост останавливается или становится отрицательным. Линии роста имеют S-образную (редко) или форму распределения Пуассона (как правило) форму.

В. «Новая» технология будет заменена «новейшей» и «устаревшая» технология станет нерелевантной в очень короткий промежуток времени. (Пейджеры были сменены мобильниками, копировальные машины Ксерокса дигитальными принтерами, видео — CD ROMами и т.д. и т.п). Это происходит везде и постоянно. Это делает нашу жизнь лучше, но не делает нас богаче.

С. После первоначального проникновения на рынок какого-то товара появляется конкуренция и начинаются ценовые войны. В результате товары продаются по себестоимости или даже ниже. А прибыль где. Как инвестор получит прибыль?

3. Порция товаров хай-тека в валовом национальном продукте (в нашем примере в США) составляет примерно 10%, значит для хай-тека практически невозможно показывать результаты роста значительно превышающие рост GDP. Разве выгладит логично предположение, что продукция хай-тека составит 50% или 80% от GDP. Мы не можем съесть наш MPEG плейер, обогревать дом с помощью компьютера, ездить на мобильных телефонах, заливать в бак software вместо бензина, и носить беспроводное подключение к интернету вместо одежды.

4. Любой хай-тек — очень цикличный бизнес, как например полупроводниковое производство, так почему такие компании не стоят столько же сколько сталелитейные?

5. Бизнес в хай-теке — чистый потребитель капитала. В этом случае прибыли не имеют значения, так как любая прибыль будет немедленно потрачена на «развитие» и новые «разработки», оборудование и зарплаты, только для того чтобы продожать «тараканьи бега» и продолжать «расти». В этом случае shareholder equity не растет и инвесторы не получают свою часть прибыли. Давайте рассмотрим пример компании, прибыли которой выросли с $1 M и расходами на развитие $1 M до $100 M и расходами на развитие $100 M. Прибыли выросли в 100 раз, НО разница (которая и является прибылью инвестора) не изменилась. Это НОЛЬ. Кому нужна такая инвестиция?

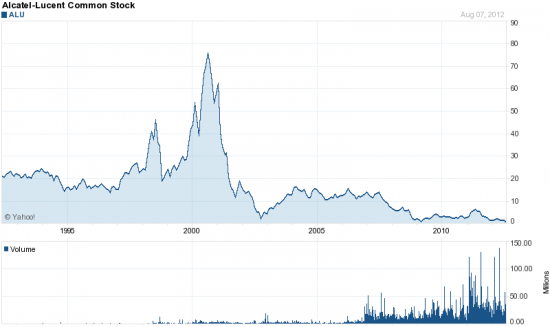

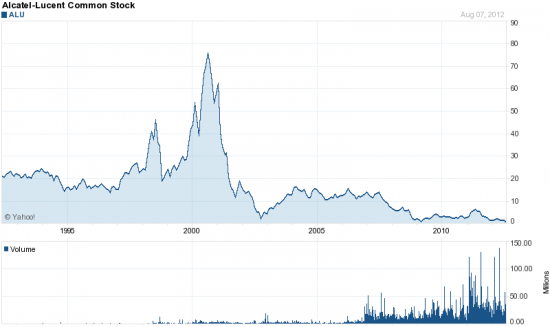

6. Использование опционов (shareholder equity) для компенсации работников. Фактически акции создаются из воздуха. Приводит к увеличению количества акций и к уменьшению book value на акцию. Т.е. один и тот же пирог режут на все большее количество частей. Это называется разводнение (dilution). Иногда доходит до абсурда, когда количество акций увеличивается на 20% в год. Это было хорошо видно в 98-99 годах у таких компаний как ALU, MSFT, AAPL, INTC, DELL. При этом, чтобы компания не упала в цене (а на самом деле, чтобы высокое руководство не потеряло свои незаработанные миллионы), компания покупает свои же собственные акции на рынке, той частью наличных которая принадлежит держателям акций, и даже берет для этого ссуды (DELL, ALU).

Отличился и Broadcom (BRCM): в течение 1998-2003 годов выдавал опционами 15% акций ежегодно, что привело к разводнению в 63%. (Для примера, если инвестор в 1998 владел 1% от всех акций компании, то в 2003 его доля снизилась до 0.37%).

7. Используют акции (shareholder equity) для покупок других компаний (как правило, чтобы купить рост) и всегда очень дорого. Это приводит к двум вещам:

А. Разводнение (об этом мы уже говорили).

В. Возникновению огромного количества «goodwill» в balance sheet. Определение goodwill можно найти на http://biz.yahoo.com/f/g/gg.html

В соответствии с GAAP (SFAS-142) goodwill должны пересматриваться как минимум раз в год и списываться (одноразово), когда их оценка меняется с изменением рынка, бизнеса и т.д. Это напоминает мне историю покупки Хроматися Люсентом в 2001 году. 4.8 миллиарда долларов в акциях (тогда это было 7% от рыночной стоимости ALU). 4.2 миллиарда были записаны как goodwill. В результате продукт никогда не работал, Хроматис был закрыт, а 4.2 миллиарда списаны на следующий год.

8. Большинство компаний хай-тека создают красивую историю и ауру легких денег, так что просто каждый обязательно должен эти акции иметь. Они не проходят теста «coctail party».

Все уже купили Facebook (FB)? Спешите!!! А то еще подешевеет!

«Покупая наше дно, вы получаете следующее дно бесплатно!» (c)

9. Для хай-тека высокий риск не означает высокие прибыли, это просто означает высокий риск. Можно перефразировать и сказать, что риск что-либо заработать очень низок...

10. Многие так называемые хай-тековские компании уже давно не хай-тек. Они могут быть характеризованы как производство, логистика, дистрибьюция и сервис. И если они это делают, то делают крайне плохо. CSCO, DELL, HPQ… Так почему они должны стоить больше чем Wall Mart (WMT)?

============================

Значит, хай-тек должен стоить значительно меньше, чем сейчас, и гораздо дешевле чем средняя компания S&P500.

Таким образом, для инвестирования нужно находить компании с положительным течением наличности, низкими текущими расходами (CapEx), с растущей shareholder equity (без goodwill) и купленная со скидкой к ее fair value.

Удачных всем кап. вложений.

MSFT: http://finance.yahoo.com/q/bc?s=MSFT+Basic+Chart&t=my

AAPL: http://finance.yahoo.com/q/bc?s=AAPL+Basic+Chart&t=my

INTC: http://finance.yahoo.com/q/bc?s=INTC+Basic+Chart&t=my

DELL: http://finance.yahoo.com/q/bc?s=DELL+Basic+Chart&t=my

CSCO: http://finance.yahoo.com/q/bc?s=CSCO+Basic+Chart&t=my

WMT: http://finance.yahoo.com/q/bc?s=WMT+Basic+Chart&t=my

BRCM: http://finance.yahoo.com/q/bc?s=BRCM+Basic+Chart&t=my

Когда я ищу что мне купить, я прежде всего хочу найти бизнес, который постоянно увеличивает мою часть в нем (в денежном выражении) и потенциал которого производить деньги все время растет, как и сами эти деньги, например выплата дивидендов. Желательно еще, чтобы можно было с большой вероятностью предсказать поведение бизнеса в ближайшем и отдаленным будущем. Это я называю хорошей компанией. 99%, а может и больше хай-тековских компаний хорошими не являются. Они «плохие». Давайте попытаемся разобраться почему.

1. Я бывший работник хай-тека (и очень надеюсь, что не будущий), и то что я видел мне очень не нравилось.

2. Любая компания хай-тека всегда стоит очень дорого по отношению к ее результатам операций.

А. Когда появляется «новая» технология и начинает проникать на рынок и появляется кривая экспоненциального роста, аналисты делают ошибочное предположение, что такой раст будет продолжаться все время. Это неверно. После первоначального заполнения рынка рост останавливается или становится отрицательным. Линии роста имеют S-образную (редко) или форму распределения Пуассона (как правило) форму.

В. «Новая» технология будет заменена «новейшей» и «устаревшая» технология станет нерелевантной в очень короткий промежуток времени. (Пейджеры были сменены мобильниками, копировальные машины Ксерокса дигитальными принтерами, видео — CD ROMами и т.д. и т.п). Это происходит везде и постоянно. Это делает нашу жизнь лучше, но не делает нас богаче.

С. После первоначального проникновения на рынок какого-то товара появляется конкуренция и начинаются ценовые войны. В результате товары продаются по себестоимости или даже ниже. А прибыль где. Как инвестор получит прибыль?

3. Порция товаров хай-тека в валовом национальном продукте (в нашем примере в США) составляет примерно 10%, значит для хай-тека практически невозможно показывать результаты роста значительно превышающие рост GDP. Разве выгладит логично предположение, что продукция хай-тека составит 50% или 80% от GDP. Мы не можем съесть наш MPEG плейер, обогревать дом с помощью компьютера, ездить на мобильных телефонах, заливать в бак software вместо бензина, и носить беспроводное подключение к интернету вместо одежды.

4. Любой хай-тек — очень цикличный бизнес, как например полупроводниковое производство, так почему такие компании не стоят столько же сколько сталелитейные?

5. Бизнес в хай-теке — чистый потребитель капитала. В этом случае прибыли не имеют значения, так как любая прибыль будет немедленно потрачена на «развитие» и новые «разработки», оборудование и зарплаты, только для того чтобы продожать «тараканьи бега» и продолжать «расти». В этом случае shareholder equity не растет и инвесторы не получают свою часть прибыли. Давайте рассмотрим пример компании, прибыли которой выросли с $1 M и расходами на развитие $1 M до $100 M и расходами на развитие $100 M. Прибыли выросли в 100 раз, НО разница (которая и является прибылью инвестора) не изменилась. Это НОЛЬ. Кому нужна такая инвестиция?

6. Использование опционов (shareholder equity) для компенсации работников. Фактически акции создаются из воздуха. Приводит к увеличению количества акций и к уменьшению book value на акцию. Т.е. один и тот же пирог режут на все большее количество частей. Это называется разводнение (dilution). Иногда доходит до абсурда, когда количество акций увеличивается на 20% в год. Это было хорошо видно в 98-99 годах у таких компаний как ALU, MSFT, AAPL, INTC, DELL. При этом, чтобы компания не упала в цене (а на самом деле, чтобы высокое руководство не потеряло свои незаработанные миллионы), компания покупает свои же собственные акции на рынке, той частью наличных которая принадлежит держателям акций, и даже берет для этого ссуды (DELL, ALU).

Отличился и Broadcom (BRCM): в течение 1998-2003 годов выдавал опционами 15% акций ежегодно, что привело к разводнению в 63%. (Для примера, если инвестор в 1998 владел 1% от всех акций компании, то в 2003 его доля снизилась до 0.37%).

7. Используют акции (shareholder equity) для покупок других компаний (как правило, чтобы купить рост) и всегда очень дорого. Это приводит к двум вещам:

А. Разводнение (об этом мы уже говорили).

В. Возникновению огромного количества «goodwill» в balance sheet. Определение goodwill можно найти на http://biz.yahoo.com/f/g/gg.html

В соответствии с GAAP (SFAS-142) goodwill должны пересматриваться как минимум раз в год и списываться (одноразово), когда их оценка меняется с изменением рынка, бизнеса и т.д. Это напоминает мне историю покупки Хроматися Люсентом в 2001 году. 4.8 миллиарда долларов в акциях (тогда это было 7% от рыночной стоимости ALU). 4.2 миллиарда были записаны как goodwill. В результате продукт никогда не работал, Хроматис был закрыт, а 4.2 миллиарда списаны на следующий год.

8. Большинство компаний хай-тека создают красивую историю и ауру легких денег, так что просто каждый обязательно должен эти акции иметь. Они не проходят теста «coctail party».

Все уже купили Facebook (FB)? Спешите!!! А то еще подешевеет!

«Покупая наше дно, вы получаете следующее дно бесплатно!» (c)

9. Для хай-тека высокий риск не означает высокие прибыли, это просто означает высокий риск. Можно перефразировать и сказать, что риск что-либо заработать очень низок...

10. Многие так называемые хай-тековские компании уже давно не хай-тек. Они могут быть характеризованы как производство, логистика, дистрибьюция и сервис. И если они это делают, то делают крайне плохо. CSCO, DELL, HPQ… Так почему они должны стоить больше чем Wall Mart (WMT)?

============================

Значит, хай-тек должен стоить значительно меньше, чем сейчас, и гораздо дешевле чем средняя компания S&P500.

Таким образом, для инвестирования нужно находить компании с положительным течением наличности, низкими текущими расходами (CapEx), с растущей shareholder equity (без goodwill) и купленная со скидкой к ее fair value.

Удачных всем кап. вложений.

MSFT: http://finance.yahoo.com/q/bc?s=MSFT+Basic+Chart&t=my

AAPL: http://finance.yahoo.com/q/bc?s=AAPL+Basic+Chart&t=my

INTC: http://finance.yahoo.com/q/bc?s=INTC+Basic+Chart&t=my

DELL: http://finance.yahoo.com/q/bc?s=DELL+Basic+Chart&t=my

CSCO: http://finance.yahoo.com/q/bc?s=CSCO+Basic+Chart&t=my

WMT: http://finance.yahoo.com/q/bc?s=WMT+Basic+Chart&t=my

BRCM: http://finance.yahoo.com/q/bc?s=BRCM+Basic+Chart&t=my

76 |

Читайте на SMART-LAB:

Позитив: вчера, сегодня, завтра

На этой неделе Максим Филиппов, заместитель гендиректора Positive Technologies, и Юрий Мариничев, IR-директор, побывали в гостях у SberCIB. В...

11:05

Вторичный рынок как часть оборотного цикла

Ресейл в Группе «МГКЛ» — это рабочий инструмент управления оборотом, а не продажа того, что не выкупили. 📦 Сейчас клиент, приходя в...

10:00

теги блога mikki33

- AAPL

- AZN

- berkshire hathaway

- BP

- Buffett

- CSCO

- DELL

- ETF

- FB

- GAAP

- INTC

- Matlab

- MO

- MSFT

- NAT

- PFE

- QLD

- RIG

- S&P500

- SNY

- SPY

- TEVA

- TOT

- webinar

- WMT

- американская биржа

- американские акции

- Баффет

- богатый папа

- вебинар

- день трейдера

- дефолт

- индекс

- индексное инвестирование

- Кийосаки

- книги

- оно_думает

- рецензия на книгу

- рынок

- ФА

- цитата

- цитатник

- цитаты

- эффективность

кстати, думаю, наздак аццки сдуется в среднесрочном горизонте.

mikki33 а вы, можете образно на пальцах Ламерам ФА ( я в том числе ), доступно рассказать про квартальную отчетность. На что надо например смотреть ( из общедоступных параметров ), чтобы понять что акция до следующего квартального отчета, будет хотя бы как минимум болтаться на месте или расти, т.е. ее не будут жестко сливать.

Другими словами существует ли, что-то такое что предупреждало или показывало, что к примеру с Лонгами туда лучше не лезть покач-то?

Зазипованный doc file

136 kB

sites.google.com/site/mikki33/Stock_Picking_School.zip?attredirects=0&d=1