Блог им. Amaday

IPO PASSAGE BIO, INC. (PASG)

- 24 февраля 2020, 15:59

- |

PASSAGE BIO, INC.

Ожидаемая дата размещения IPO: 28 февраля 2020 года.

Тикер: PASG.

Биржа: Nasdaq.

О компании

PASSAGE BIO – американская компания, специализируется на генетических лекарствах, и занимается разработкой трансформационных методов лечения редких моногенных заболеваний центральной нервной системы (ЦНС) с ограниченными или отсутствующими утвержденными вариантами лечения.

Кандидаты компании на продукт генной терапии используют AAV, небольшой непатогенный вирус, который генетически сконструирован для функционирования в качестве средства доставки или вектора. AAV вводится пациенту для введения здоровой копии мутированного гена в клетки в процессе, называемом трансдукцией.

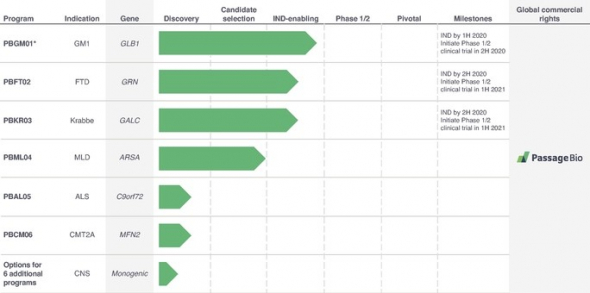

Таблица продуктов-кандидатов:

Источник: проспект компании.

PBGM01 разрабатывается для лечения ганглиозидоза GM1 или GM1, PBFT02 для лечения лобно-височной деменции или FTD и PBKR03 для лечения болезни Краббе.

Компания планирует представить новые заявки на лекарственные препараты (IND) для PBGM01 в первой половине 2020 года и начать исследование фазы 1/2 в первой половине 2021 года и ожидает, что клинические данные будут доступны во второй половине 2021 года.

У PASSAGE BIO также есть три программы на стадии обнаружения или отбора кандидатов: PBML04 для метахроматической лейкодистрофии (MLD), PBAL05 для бокового амиотрофического склероза (ALS) и PBCM06 для Шарко-Мари-Зуба типа 2A (CMT2A).

Научные основатели PASSAGE BIO, доктор Стивен Сквинто, доктор Джеймс Уилсон и доктор Тадатака Ямада, являются мировыми лидерами в области исследований и разработок в области редких заболеваний и генетической медицины.

Сотрудничество

PASSAGE BIO вступила в стратегическое научно-исследовательское партнёрство с ведущим университетом Пенсильвании по программе генной терапии Пенна (GTP) во главе с доктором Джеймсом Уилсоном, лидером в области генетических лекарств.

Это сотрудничество предоставляет компании доступ к передовым возможностям и инновациям в области генетических исследований, включая капсидную инженерию и капсидные библиотеки следующего поколения, векторную инженерию, дизайн трансгенов и методы генной терапии, модели болезней животных и связанные с ними исследования для оптимизации потенциальных кандидатов в продукт.

Также компания взаимодействует с ключевыми лидерами общественного мнения, группами защиты пациентов в области редких моногенных расстройств ЦНС, которые помогают информировать о клинических разработках компании.

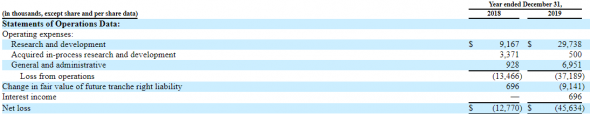

Финансовые показатели за 2019 год:

- Операционные расходы: 37,189 млн долл. США (+ 176,17%);

- Чистый убыток: 45,634 млн долл. (-257,35%);

- Cash Burn (сжигание средств): 39,9 млн долл. (-115%).

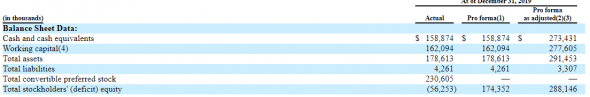

Данные бухгалтерского баланса:

Источник: проспект компании.

Позитивные стороны:

- Сильные потребности в новых препаратах на мировом рынке генной терапии;

Негативные стороны:

- У каждого направления разработок компании, на рынке есть довольно успешные конкуренты, в лице: Axovant Gene Therapies (AXGT), Prevail Therapeutics Inc. (PRVL), Alector, Inc. (ALEC), Alkermes plc (ALKS), Arkuda Therapeutics;

- Все кандидаты находятся только на доклинической стадии, первые данные будут получены в 2021-22 годах.

- Никто из акционеров или инвесторов не заявил о своей заинтересованности в покупке акций по первоначальной цене публичного предложения;

- Завышенная оценка IPO.

IPO:

PASSAGE BIO планирует публично разместить 7 400 000 обыкновенных акций класса А (плюс опцион андеррайтера 1110000 акций).

Ожидается, что начальная цена публичного размещения будет 17 долл. США за акцию. Компания рассчитывает привлечь примерно 113,8,3 млн. долл. США или 131,3 млн. долл. США, если андеррайтеры воспользуются своим правом выкупа дополнительных акций в полном объеме.

При условии успешного IPO капитализация компании составит около 669,771 млн. долларов.

Shares Float ≈ 17.783%.

По просьбе компании андеррайтеры зарезервировали до 2,5% обыкновенных акций для продажи по первоначальной цене публичного предложения должностным лицам, директорам, отдельным сотрудникам компании. Если эти лица приобретут зарезервированные акции, это уменьшит количество акций, доступных для продажи широкой публике. Любые зарезервированные акции, которые не будут куплены таким образом, будут предлагаться страховщиками широкой публике на тех же условиях, что и другие акции.

Использование выручки:

- Для продвижения ведущих продуктов в клинических испытаниях;

- Для продвижения программ на этапах поиска и отбора кандидатов;

- Для общих корпоративных целей.

Андеррайтеры: J.P. Morgan Securities LLC, Goldman Sachs & Co. LLC, Cowen and Company, LLC, Chardan Capital Markets LLC.

Условия участия в данном IPO на счетах в Interactive Brokers:

• Мин. сумма: Счет в IB 50 000$;

• Заявки до 28 февраля 2020 года;

• Срок до 45 дней;

• Комиссии: На вход 0% / На выход 0% / На прибыль 25%.

Вы можете оставить заявку и пообщаться с аналитиками по поводу участия в данном IPO. Подробнее в нашем телеграмм-канале https://teleg.run/amday или по телефону +7905578337.