Блог им. alant

Моя дивидендная ежемесячная зарплата или как работает дивидендный пассивный доход!

- 30 сентября 2019, 11:56

- |

Российский рынок акций отличился в этом году рекордными дивидендами. Дивидендная доходность российского рынка составляет 6,5% в среднем.

6,5%- это очень высокая доходность даже и в мировом масштабе.

И на фоне этой приятной информации я решил проанализировать свою российскую часть активов на предмет дивидендной отдачи в текущем году.

Читайте до конца, и вы узнаете сколько дивидендов я получил в этом году, инвестируя в российские акции. И какова моя ежемесячная дивидендная зарплата?

Я инвестирую давно. Мой общий портфель активов (российских и зарубежных) уже превысил 20 млн. рублей.

Я рассказываю о своем общем портфеле в видео:

В России дивиденды выплачиваются компаниями, как правило, один раз в году. Реже 2 раза в году. И уж совсем редко более 2 раз в год.

Основные выплаты все уже прошли. Из моих компаний дополнительные выплаты будут только по Алроса, ГМК Норникель, МТС, Мосбиржа, Магнит и АФК Система.

Яндекс и РБК однозначно не дивидендные компании. Хотя, Яндекс со временем может начать выплачивать прибыль акционерам. А РБК я буду продавать.

Так вот, в расчетах не будут участвовать эти эмитенты.

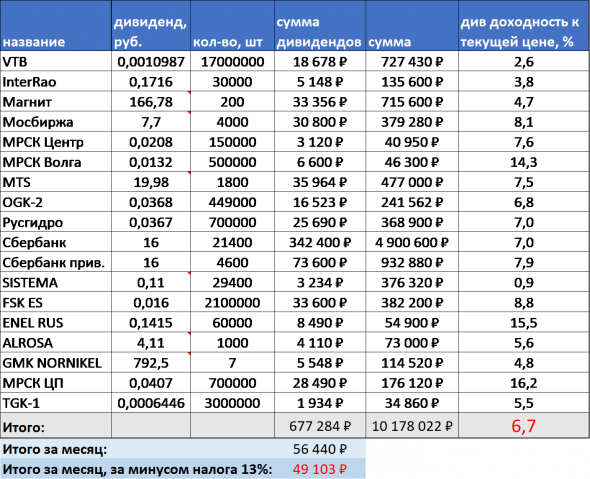

Последняя колонка – это дивидендная доходность к текущим котировкам.

Самая большая дивидендная доходность у ЭНЕЛ 15,5%, МРСК ЦП -16,2%, МРСК Волги 14,3%.

Сразу могу сказать, что Энел не сможет показать такой результат в следующем году по ряду причин. Одна из которых рост затрат на инвестпрограмму. И эта компания – кандидат на выбытие из портфеля.

Самая низкая дивидендная доходность у АФК Система -0,9%. Когда они победят свою долговую нагрузку, то вполне смогут нас порадовать достойными дивидендами (если захотят). Но сначала предстоит снизить излишнюю закредитованность компании.

ВТБ тоже не щедрая компания 2,6%, но обещали исправиться.

Важно отметить, что по компаниям Алроса, ГМК Норникель, МТС, Мосбиржа, Магнит и АФК Система итоговые дивидендные выплаты в этом году вырастут, то есть, будут еще дополнительные выплаты, и соответственно вырастет дивидендная доходность в таблице. Например, по МТС прогнозная дивидендная доходность по итогу выплат за год составит около 10%, а сейчас в таблице 7,5%.

Итого, за год компаниями из моего портфеля было перечислено дивидендов на сумму 677284руб.

Итоговая грязная дивидендная доходность к текущим ценам по моей российской части портфеля получилась 6,7% годовых. Что почти полностью совпало со значением дивидендной доходности российского рынка в целом, о которой я говорил в начале статьи.

От этой общей суммы 677284 руб. брокер ВТБ удержал налог 13%.

Таким образом, я получил на свой счет: 589237руб.

Если данную сумму разделить на 12 месяцев, то получится 49103рубля.

А мы помним, что не все выплаты по дивидендам уже прошли в этом году. То есть, еще добавится. В итоге получится, что моя дивидендная заработная плата составит более 50000руб в месяц в этом году.

Это и есть абсолютно пассивный источник дохода. Я его развиваю уже давно и имею устойчивый результат инвестирования. Ссылка на видео моего общего (включая иностранные активы) инвестиционного портфеля есть в начале статьи.

Пожелаю вам удачных инвестиций и щедрых дивидендов!

Всем большого профита!

И да пребудет с вами сила сложного процента!

С уважением,

Александр

теги блога Финансовая Независимость

- BRIC

- CNYRUB

- ETF

- Interactive Brokers

- IPO

- S&P500

- активные инвестиции

- акции

- Алроса

- АФК система

- банки

- банковский кризис

- вклады

- волатильность

- ВТБ

- ВТБ инвестиции

- ВТБ Мои инвестиции

- выборы президента США 2024

- ГМК Норникель

- девальвация

- девальвация рубля

- депозиты

- дефолт

- дивидендная зарплата

- дивидендная стратегия

- дивидендные акции

- дивиденды

- доллар

- доллар рубль

- доходность

- доходность инвестиций

- Европа

- золото

- ИИС

- инверсия кривой доходности

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в акции

- Инвестиции в недвижимость

- инвестиционная стратегия

- инвестиционный портфель

- индекс широкого рынка

- индексное инвестирование

- индексные фонды

- индексный фонд

- инфляция

- ипотека

- как инвестировать

- как инвестировать в акции

- какие акции покупать

- Канада

- кредит

- кризис

- курс доллара

- личные финансы

- Магнит

- Майкл Бьюрри

- мой инвестиционный портфель

- мой портфель

- мой портфель акций

- Мосбиржа

- МРСК Волги

- мрск цп

- МТС

- Налогообложение на рынке ценных бумаг

- недвижимость

- обзор акций

- облигации

- оптимизация расходов

- отчеты МСФО

- пассивные инвестиции

- пассивный доход

- Пенсия

- подготовка к кризису

- прогноз доллара

- прогноз кризиса

- прогноз по акциям

- пузырь на фондовом рынке

- расходы на жизнь

- рецессия

- Россиский рынок акций

- Россия

- рыночный риск

- сбер

- Сбербанк

- сбережения

- северсталь

- сложный процент

- ставки ФРС

- США

- трейдинг

- Турция

- Уоррен Баффет

- финансовая независимость

- финансовый кризис

- фондовый рынок

- форекс

- Энел Россия

или тебе терминал это запрещает?

вот прям щас в Норке )

.

хотя с Таткой я лоханулся.

Хотя против инвестирования ничего не имею против, как и против дивидендов.

Понятно, что есть средства и на «поиграться», но в крупном счете я предпочитаю копить.

Дивдоходность — функция других переменных. Неохота больше букофф писать.

пишут что 4.3% в баксах...

так что афтор не очень хорошо инвестирует

Если с дивдоходностью нашего рынка, так за этот год дистрибуции еще не было, а дивы выше в этом году (рекордные).

И да, дивдоха не считается в валюте, она считается в процентах. Потому что эти самые проценты в любой валюте будут одинаковые (на момент выплаты).

Причины выскокой дивдоходности нашего рынка лежат в плоскости

1. Значительной доли госсектора, директива Минфина о выплате 50% госкомпаниям сильно увеличила пэйаут.

2. Большой доли экспортеров. Резкий рост прибыли из-за девальвации тогда, как котировки не отыграли это.

3. Отсутствие роста, заинтересованности в инвестициях, из-за этого больше денег раздается.

С инфляцией это вообще никак не связано.

С инфляцией связаны доходность облигаций или оценка рынка акций (E/P), а не дивидендная доходность.

Судя по тому, что доходность менее 30% вас не инетерсует, вы вообще не занимались инвестициями, так чему вы меня можете научить?

Дивы — это сливки, их можно снимать при достаточном размере портфеля без потери его ценности

Если только рост дивов. Если это бы было действительно для вас как 2x2=4, то не писали бы таких глупостей.

Еще раз говорю, от инфляции зависит рост выручки/прибыли, рост дивидендов. Дивдоходность — это функция цены акций и количества дивидендов. Причины почему она на нашем рынке высокая я описал в одном из комментов ниже.

швейцария канада австралия сша и еще что то…

InvestorNaDolgo,

Встречал данные что таки выгоднее (курс ВШЭ на курсера)- там выборка за 100 лет по рынку США приводилась. Стибильно выгоднее на промежутках времени больших- порядка 20 лет. Ну и на большинстве 10тилетних. С годовыми уже не всё так гладко- волатильность.

Впрочем- там тоже средний бал по бондам (Трейджерис+купные корпорации). На ВДО доход(и риск) выше

Акция может расти вместе с компанией, как и ее денежный поток.

И по секрету скажу, в среднем так и происходит. А то, что творилось на рынке акций в 2007-2014 это просто плохой период. Без них никуда.

То, что длинные ОФЗ рискованы — это бесспорно. Но вы же слышали о статистических мерах риска, таких, как упомянутое СКО?

А по сравнению акций и облигаций за много лет не только в штатах данные имеются.

У того же Спирина были картинки на эту тему.

Я приветствую вашу «неуверенность» на ФР. Но все-таки природу классов активов отличать надо.

ДД приносят акции портфеля, имеющего определенную стоимость, состоящую не из стоимостей акций в момент покупок. Как по мне…

к чему этот текст?

P.S. В сбербанк почем заходили?

Рано или поздно они в цене сравняются

Я же лично ориентируюсь на доходность 10% на облигациях в рублях за год, с учётом включения в портфель ВДО.