SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. SergeyKashin

Всё внимание к госдолгу США

- 26 марта 2019, 21:59

- |

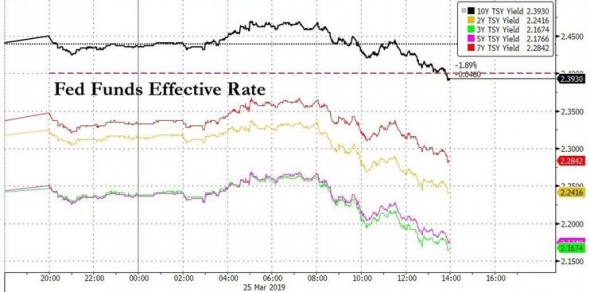

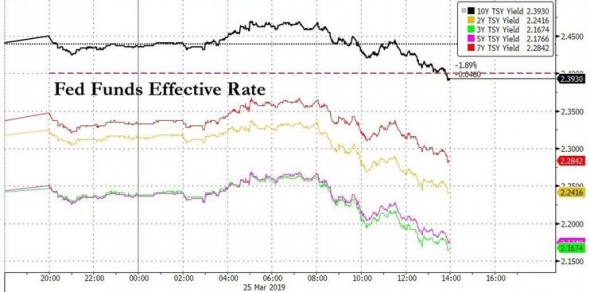

В прошлом году доходности казначейских облигаций США только росли, обновляя многолетние максимумы, то в этом году ситуация развивается с точностью до наоборот. Накануне доходности десятилетних трежерис опускались ниже отметки 2,4%.

Мало того, что кривая доходностей уже приняла инверсионный вид, так еще и бумаги со сроком погашения от 2 до 10 лет имеют доходность ниже эффективной ставки по федеральным фондам.

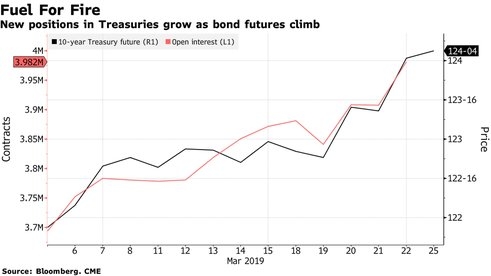

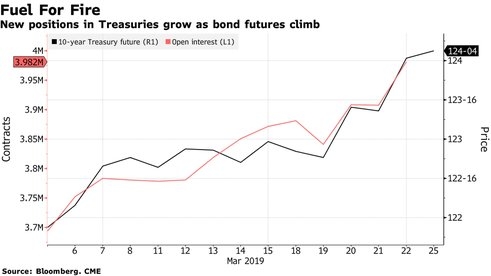

В целом же казначейские облигации США становятся самой «горячей» длинной ставкой этого года, хотя на протяжении большей части 2018 г. они были объектом для крупных шортов.

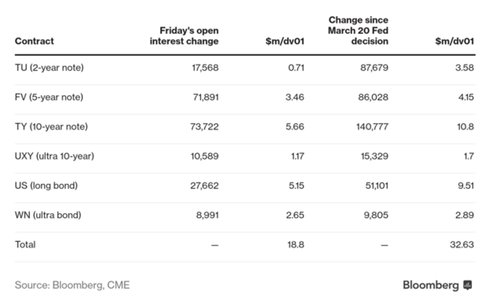

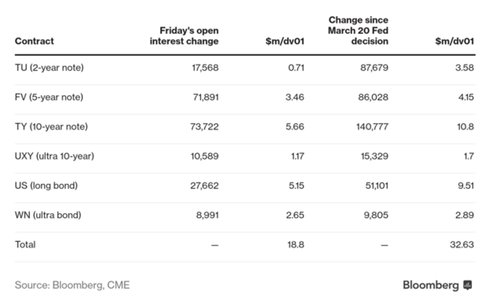

Объем открытых позиций по фьючерсам на госбумаги США существенно вырос в пятницу, тогда как доходность 10-летних облигаций снизилась на фоне спроса на защитные активы в свете усилившихся опасений по поводу перспектив глобальной экономики. Суммарные позиции по различным фьючерсам на бонды увеличились на $19 млн на базисный пункт, что эквивалентно 10-летним облигациям на сумму $21,5 млрд.

Скачок позиций был больше заметен на среднем и дальнем участках кривой: их рост по фьючерсам на 5- и 10-летние бонды, а также на длинные и ультрадлинные облигации оказался максимальным, с тех пор как июньские контракты стали ближайшими на рынке, свидетельствуют предварительные данные CME Group.

Согласно данным Комиссии по торговле сырьевыми фьючерсами США (CFTC) хедж-фонды и другие крупные спекулянты сократили шорты по фьючерсам на 10-летние казначейские облигации за неделю по 19 марта, тогда как еще в сентябре занимали рекордные короткие позиции. С другой стороны, управляющие активами более оптимистично оценивают перспективы экономического роста и урезали длинные позиции за тот же период.

Уже после выхода данных CFTC «голубиные» прогнозы Федеральной резервной системы и разочаровывающие экономические показатели в Европе подстегнули дальнейшее ралли казначейских облигаций. Открытые позиции устойчиво росли, что, возможно, указывает на увеличение длинных ставок и может найти отражение в следующем обзоре CFTC.

Вместе с тем, отметим, что долларовые облигации emerging markets, похоже, завершают свой победный марш. I квартал этого года стал для них лучшим за 7 лет. Однако рост стоимости кредитно-дефолтных свопов (CDS) дает тревожный сигнал.

Стоимость хеджирования от рисков дефолта в развивающихся странах в ближайшие пяти лет в пятницу подскочила до максимума с начала августа. Доходность облигаций в индексе Bloomberg Barclays и индикатор цен на кредитно-дефолтные свопы по гособлигациям 14 стран отходят от привычного тренда на синхронную динамику. Тридцатидневная корреляция между этими двумя индексами упала до минимума с сентября 2017 г.

Это говорит о том, что у доходности долларовых облигаций есть возможность вырасти и наверстать резкий скачок спреда по CDS. Если возобновится более глубокая положительная корреляция, инвесторам долгового рынка, возможно, придется готовиться к убыткам.

Мало того, что кривая доходностей уже приняла инверсионный вид, так еще и бумаги со сроком погашения от 2 до 10 лет имеют доходность ниже эффективной ставки по федеральным фондам.

В целом же казначейские облигации США становятся самой «горячей» длинной ставкой этого года, хотя на протяжении большей части 2018 г. они были объектом для крупных шортов.

Объем открытых позиций по фьючерсам на госбумаги США существенно вырос в пятницу, тогда как доходность 10-летних облигаций снизилась на фоне спроса на защитные активы в свете усилившихся опасений по поводу перспектив глобальной экономики. Суммарные позиции по различным фьючерсам на бонды увеличились на $19 млн на базисный пункт, что эквивалентно 10-летним облигациям на сумму $21,5 млрд.

Скачок позиций был больше заметен на среднем и дальнем участках кривой: их рост по фьючерсам на 5- и 10-летние бонды, а также на длинные и ультрадлинные облигации оказался максимальным, с тех пор как июньские контракты стали ближайшими на рынке, свидетельствуют предварительные данные CME Group.

Согласно данным Комиссии по торговле сырьевыми фьючерсами США (CFTC) хедж-фонды и другие крупные спекулянты сократили шорты по фьючерсам на 10-летние казначейские облигации за неделю по 19 марта, тогда как еще в сентябре занимали рекордные короткие позиции. С другой стороны, управляющие активами более оптимистично оценивают перспективы экономического роста и урезали длинные позиции за тот же период.

Уже после выхода данных CFTC «голубиные» прогнозы Федеральной резервной системы и разочаровывающие экономические показатели в Европе подстегнули дальнейшее ралли казначейских облигаций. Открытые позиции устойчиво росли, что, возможно, указывает на увеличение длинных ставок и может найти отражение в следующем обзоре CFTC.

Вместе с тем, отметим, что долларовые облигации emerging markets, похоже, завершают свой победный марш. I квартал этого года стал для них лучшим за 7 лет. Однако рост стоимости кредитно-дефолтных свопов (CDS) дает тревожный сигнал.

Стоимость хеджирования от рисков дефолта в развивающихся странах в ближайшие пяти лет в пятницу подскочила до максимума с начала августа. Доходность облигаций в индексе Bloomberg Barclays и индикатор цен на кредитно-дефолтные свопы по гособлигациям 14 стран отходят от привычного тренда на синхронную динамику. Тридцатидневная корреляция между этими двумя индексами упала до минимума с сентября 2017 г.

Это говорит о том, что у доходности долларовых облигаций есть возможность вырасти и наверстать резкий скачок спреда по CDS. Если возобновится более глубокая положительная корреляция, инвесторам долгового рынка, возможно, придется готовиться к убыткам.

631

Читайте на SMART-LAB:

Инфляция, НДС, рубль, акции «Сбера»: раскрываем мифы

Время для паники? Инфляция снова растет, рубль укрепляется вопреки прогнозам, а инвесторы делают вид, что все под контролем. В студии — жесткий...

10:37

📢 Анонсируем новый выпуск облигаций Софтлайн

Друзья! Софтлайн объявляет о планах по размещению выпуска облигаций с фиксированным купоном. Планируем привлечь не менее 3 млрд рублей. Главное о...

09:13

теги блога Сергей Кашин

- Amazon

- Atoll Finance

- Berkshire Hathaway

- Brexit

- CME

- forex

- global secure invest

- GSI

- netflix

- netflix inc

- Nvidia

- QE

- tesla

- WTI

- акции

- аналитика

- апельсиновый сок

- банк Японии

- банки

- безработица

- валюта

- выборы

- выборы в сша

- Греция

- денежно-кредитная политика

- день трейдера

- деньги

- долг

- долговой рынок

- доллар

- Доллар Рубль

- евро

- европа

- ЕС

- ЕЦБ

- золото

- инвестиции

- Йеллен

- какао

- Катасонов

- Кашин Сергей

- Китай

- конференция

- кофе

- кризис

- криптовалюта

- кукуруза

- Марин Ле Пен

- мвф

- минутка

- мировая экономика

- монетарная политика

- Московская биржа

- мысли вслух

- Нефть

- новости рынков

- новости рынка

- Облигации

- опек+

- опционы

- ответы на вопросы

- отток капитала

- офз

- оффтоп

- пресс-конференция

- пресс-релиз

- прогноз

- прогнозы

- процентная ставка

- процентные ставки

- пузырь

- Россия

- рубль

- рынок недвижимости

- сахар

- сезон корпоративной отчетности

- сезон корпоративных отчетностей

- сезон отчетов

- Сергей Кашин

- соевые бобы

- сша

- товарный рынок

- торговые сигналы

- Трамп

- трежерис

- трейдинг

- Уоррен Баффет

- фондовый рынок

- фондовый рынок

- форекc

- форекс

- ФРС

- Хлопок

- ЦБ

- ЦБ РФ

- экономика

- экспирация

- япония

- яровая пшеница

Уже десятки лет наблюдений показывают-никакого! Дирижёры рынка лишь хайпуют ньюсы об этом, если так понадобится