SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AntonPonomarev

МРСК Волги. Стоит ли инвестировать?

- 21 февраля 2019, 21:13

- |

МРСК Волги опубликовала Бухгалтерскую отчетность за 2018 год по РСБУ, вот самое главное, что из неё можно почерпнуть.

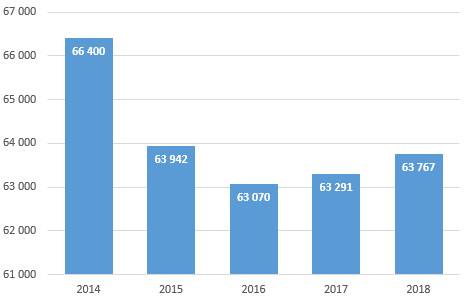

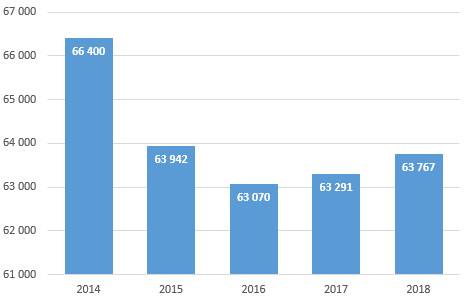

1. Общество выросло, размер активов общества составил рекордные 63 767 млн. рублей — это максимум за последние 3 года!

Диаграмма 1. Динамика активов общества, млн. рублей.

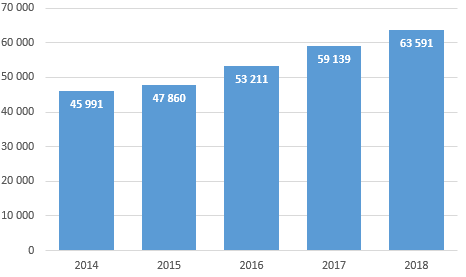

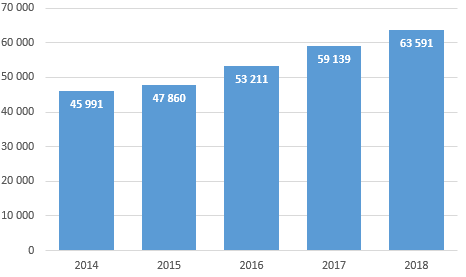

2. Несмотря на то, что выручка общества в 2018 году выросла на 4 452 млн. рублей, чистая прибыль снизилась к 2017 году на 378 млн. рублей (8 %).

Диаграмма 2. Динамика чистой прибыли, тыс. рублей.

Диаграмма 3. Динамика выручки общества, млн. руб.

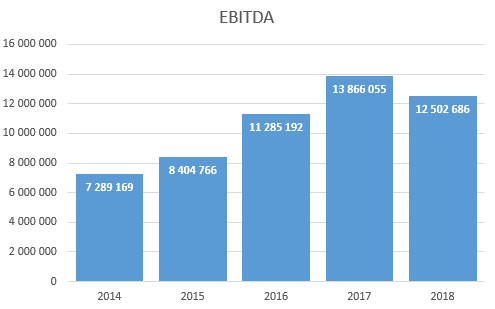

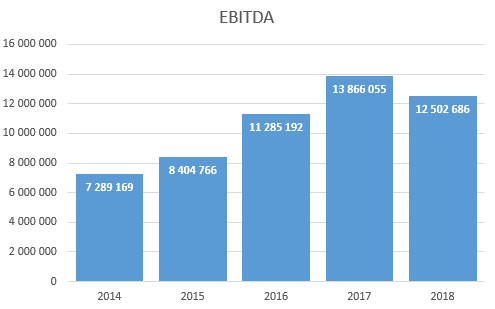

3. EBITDA снизилась вслед за прибылью на 1 363 млн. рублей (10 %).

Диаграмма 4. Динамика EBITDA, тыс. рублей.

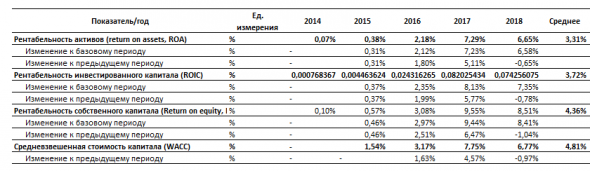

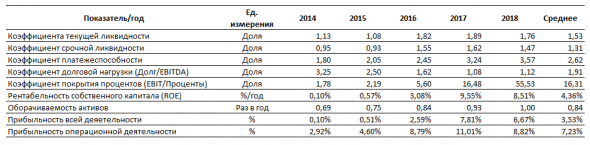

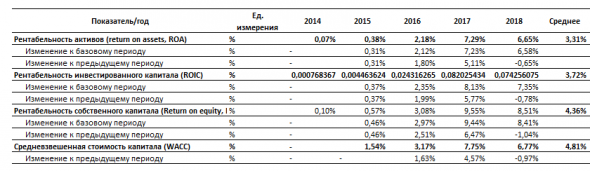

Анализ рентабельности показывает наметившуюся динамику снижения рентабельности активов, инвестированного и собственного капитала.

Таблица 1. Анализ рентабельности

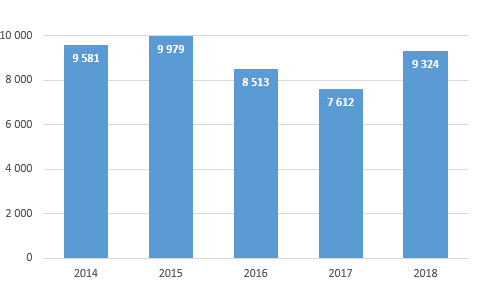

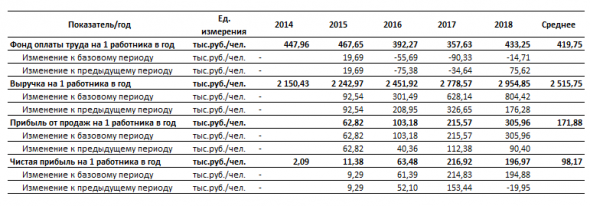

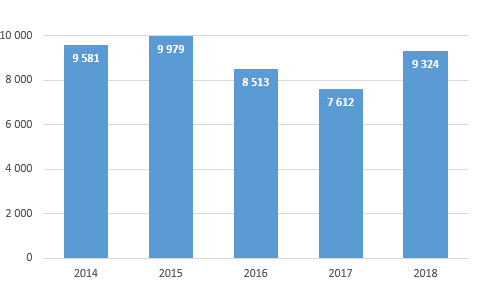

4. Из года в год наблюдается рост численности персонала и фонда оплаты труда. По сравнению с 2017 годом фонд оплаты труда вырос на 1 712 млн. рублей (22 %), а численность персонала 237 человек (1 %).

Диаграмма 5. Динамика фонда оплаты труда, млн. рублей

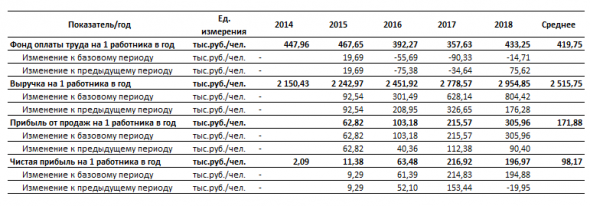

Рост штата и фонда оплаты труда во многом определили снижение рентабельности хозяйственной деятельности общества.

Таблица 2. Анализ эффективности использования труда

Так, несмотря на рост выручки на 1 сотрудника на 176 тыс. рублей, чистая прибыль на сотрудника в 2018 году снизилась на 20 тыс. рублей.

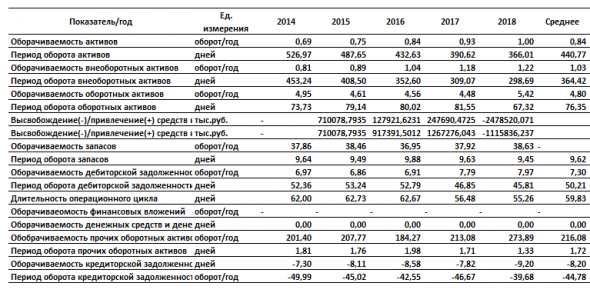

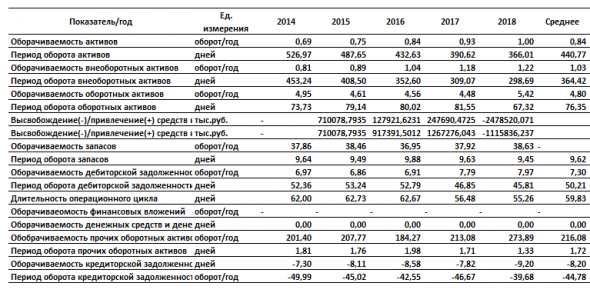

5. Оборачиваемость активов предприятия находится на достаточно высоком уровне.

Таблица 3. Анализ оборачиваемости активов

Повышение оборачиваемости позволило высвободить по сравнению с 2017 годом 2 479 млн. рублей оборотных активов.

6. Экспресс-анализ отчетности свидетельствует о снижении абсолютной и срочной ликвидности, возрастающий рост платежеспособности.

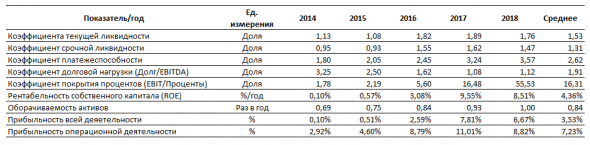

Таблица 4. Экспресс-анализ

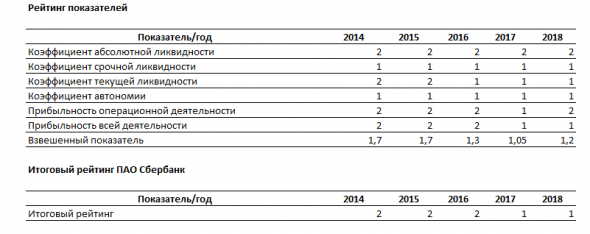

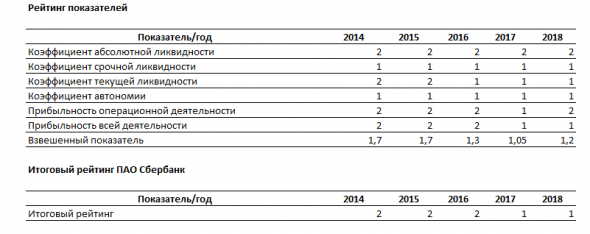

В целом при использовании рейтинговой системы оценки кредитоспособности, применяемой ПАО Сбербанк, эмитент может быть отнесен по итоговому рейтингу к 1 классу заемщиков, кредитоспособность которого не вызывает сомнений. Однако, отдельные показатели, такие, как коэффициент абсолютной ликвидности, прибыльность операционной деятельности, свойственны более низкому классу заемщиков.

Таблица 5. Рейтинг показателей оценки кредитоспособности

Выводы: проведенный анализ свидетельствует в пользу инвестиций в общество в качестве кредитора, однако, наметившиеся негативные тенденции — - рост фонда оплаты труда, численности персонала, снижение рентабельности операционной и всей деятельности общества, не дают оснований рекомендовать к инвестированию в долевые ценные бумаги общества.

1. Общество выросло, размер активов общества составил рекордные 63 767 млн. рублей — это максимум за последние 3 года!

Диаграмма 1. Динамика активов общества, млн. рублей.

2. Несмотря на то, что выручка общества в 2018 году выросла на 4 452 млн. рублей, чистая прибыль снизилась к 2017 году на 378 млн. рублей (8 %).

Диаграмма 2. Динамика чистой прибыли, тыс. рублей.

Диаграмма 3. Динамика выручки общества, млн. руб.

3. EBITDA снизилась вслед за прибылью на 1 363 млн. рублей (10 %).

Диаграмма 4. Динамика EBITDA, тыс. рублей.

Анализ рентабельности показывает наметившуюся динамику снижения рентабельности активов, инвестированного и собственного капитала.

Таблица 1. Анализ рентабельности

4. Из года в год наблюдается рост численности персонала и фонда оплаты труда. По сравнению с 2017 годом фонд оплаты труда вырос на 1 712 млн. рублей (22 %), а численность персонала 237 человек (1 %).

Диаграмма 5. Динамика фонда оплаты труда, млн. рублей

Рост штата и фонда оплаты труда во многом определили снижение рентабельности хозяйственной деятельности общества.

Таблица 2. Анализ эффективности использования труда

Так, несмотря на рост выручки на 1 сотрудника на 176 тыс. рублей, чистая прибыль на сотрудника в 2018 году снизилась на 20 тыс. рублей.

5. Оборачиваемость активов предприятия находится на достаточно высоком уровне.

Таблица 3. Анализ оборачиваемости активов

Повышение оборачиваемости позволило высвободить по сравнению с 2017 годом 2 479 млн. рублей оборотных активов.

6. Экспресс-анализ отчетности свидетельствует о снижении абсолютной и срочной ликвидности, возрастающий рост платежеспособности.

Таблица 4. Экспресс-анализ

В целом при использовании рейтинговой системы оценки кредитоспособности, применяемой ПАО Сбербанк, эмитент может быть отнесен по итоговому рейтингу к 1 классу заемщиков, кредитоспособность которого не вызывает сомнений. Однако, отдельные показатели, такие, как коэффициент абсолютной ликвидности, прибыльность операционной деятельности, свойственны более низкому классу заемщиков.

Таблица 5. Рейтинг показателей оценки кредитоспособности

Выводы: проведенный анализ свидетельствует в пользу инвестиций в общество в качестве кредитора, однако, наметившиеся негативные тенденции — - рост фонда оплаты труда, численности персонала, снижение рентабельности операционной и всей деятельности общества, не дают оснований рекомендовать к инвестированию в долевые ценные бумаги общества.

792

Читайте на SMART-LAB:

AUD/USD: Флэт как пружина — покупатели защищают плацдарм для мартовского рывка

Австралийский доллар застрял в торговом коридоре. Нижняя граница в районе 0.6900–0.6940 сейчас выступает в роли фундамента, который покупатели...

22:21

В центре внимания: рынок ПО в России удвоится?

Друзья, мы продолжаем отраслевую рубрику #ЭкспертыSOFL . Напомним, здесь мы разбираем важные новости технологического рынка и комментарии...

14:39

Итоги первичных размещений ВДО и некоторых розничных выпусков на 5 марта 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:34

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

19:45

теги блога Ирбис

- 1984

- 2018

- 7 навыков

- covid-2019

- forex

- RUBUSD

- SiH9

- Siz8

- SNGS

- SRZ8

- Youtube

- Адам Смит

- акции

- анализ

- анализ финансовых рынков

- анализ эмитентов

- Баффет

- Бережливое производство

- вероятность

- Волк

- ВТБ

- Газпром

- Герман Греф

- ГМК Норникель

- Дамодаран

- дебил

- деньги

- Джобс

- доллар

- Доллар рубль

- доллар США

- доходность акции

- Думай и богатей

- Зомби

- Инвестиционная оценка

- казначейство

- Кийосаки

- Кови

- коронавирус

- котировки

- Лукойл

- Маркетинг

- Маски

- МБА

- Московская биржа

- МРСК Волги

- мышь

- Нефть

- Норникель

- ОГК-2

- опрос

- ОПЭК

- Оруэлл

- оффтоп

- пассивный инвестор

- Разумный инвестор

- рецензия на книгу

- Роснефть

- Ростелеком

- Рубль

- саентология

- самурай

- санкции

- санкции США

- Сбербанк

- Сговор

- ситуация

- Стивен Кинг

- Стратегия

- Сфера

- тайм-менеджмент

- Талеб

- тоталитаризм

- Трамп парам пам пам

- Трейдер

- трейси

- Управление благосостоянием

- управление риском

- учёба

- Форд

- форекс

- Фридман

- фьючерсы

- халява

- центр обработки данных

- черный лебедь

- Чиркова

- Чушь

- Юнипро

- Яндекс

Но, можно было коротко сказать самое основное:

услуги по передаче электроэнергии

Выручка 62591,7/58394,9 = 1,072 Рост на 7,2%

себестоимость 56368,8/51215,6 = 1,10 Рост на 10%

Т.е. маржинальность основного вида деятельности упала.

Вот это первично.

величина Чистых активов в 2 раза меньше… :) и мы понимаем, что с ростом инвестки на цифровизацию будут расти расходы и долговая нагрузка.

т.е. за вычетом долговой нагрузки.

================

если брать за основу просто АКТИВЫ, так они равны по балансу такому же количеству ПАССИВОВ (обременений).

а сумма всех Пассивов = Активам. только часть из них это капитал Акционеров, вот он и дает нам понять реальные ЧА.

Реальные ЧА Волги 30 ярдов с хвостиком… :)

Просто Активы не имеют никакого значения, потому как долгов в компании может быть больше и тогда их обслуживание будет очень накладным.