SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Yarillo

Распределение Газпрома

- 24 апреля 2012, 23:20

- |

Большая часть трейдеров, открывают и закрывают позы по сигналам индикаторов. Наложив индикатор, новичок пытается следовать его «сигналам». Если у человека есть голова не плечах, а не вилок капусты, то он попытается его как то «оптимизировать» — ищет «оптимальный» период… не задумываясь ни на секунду, об обоснованности того или иного параметра.

Не смотря на корреляцию рынков и большинства бумаг, у каждой из акции есть свой характер движения. он уникален, как не бывают двух зебр с одинаковыми полосами, так и не бывает двух акций, которые бы имели идентичные параметры. — ИМХО!

Исходя из этого, у меня возникла проблема адаптации Bolinger Bonds для Газпрома. Если трейдер решил применить сей индикатор, то максимум, что он меняет — период. А вот вторую составляющую — стандартное отклонение (в которой и заключается вся изюминка) оставляют либо по незнанию, либо по религиозной убежденности, что Цена закрытия выбранной акции подчиняется правилу нормального распределения.

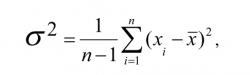

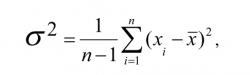

Краткая справка из учебника статистики, для тех кто подзабыл, что это такое стандартное отклонение (G): «Мера разброса вокруг среднего, выраженная в тех же единицах измерения, что и наблюдения. Равна корню квадратному из дисперсии. При нормальном распределении 68% наблюдений укладываются в одно стандартное отклонение от среднего, и 95% — в два стандартных отклонения (2G). среднее квадратическое отклонение (Standard deviation) находится путем извлечения корня из дисперсии. формула дисперсии (для особо любопытных)»

По идее, в ВВ по умолчанию все как полагается, однако, правило выводилось из анализа социологических выборок, не финансовых рынков!

Отсюда вытекает задача: Выяснить, какое стандартное отклонение в ценах закрытия каждого эмитента.

1. Загружаем котировки (на дневках) за период с 01.01.2009 по 24.04.2012 (о выбранном периоде не будем спорить, не об этом топик)

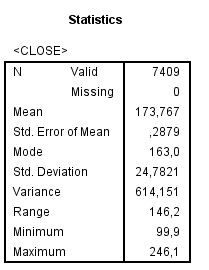

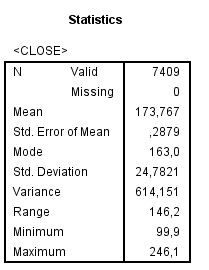

2. С помощью SPSS находим искомое значение

Как видно, исходя из таблицы, значениестандартного отклонения значительно отличается от стандартных настроек — 24,78

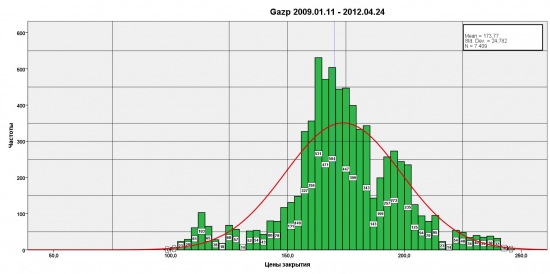

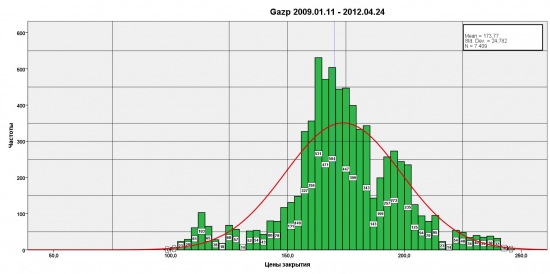

3. График Распределения

Синяя линия — это среднее значение цены. 173,76. Не могу понять, почему график распределения смещен правее среднего?

в квике задал такое значение — вообще фигня какая то вышла:( кто подскажет… в чем может быть проблема?

UPD:

Диапазон цен в выбранном периоде от 99 до 246,1, т.е. отношение разницы разница между этими значениями и количеством интервалов (по теории их должно быть шесть, почему, хз… сам еще не допер) 24,5 (для простоы иллюстрации округлим до 25) — это и есть СКО.

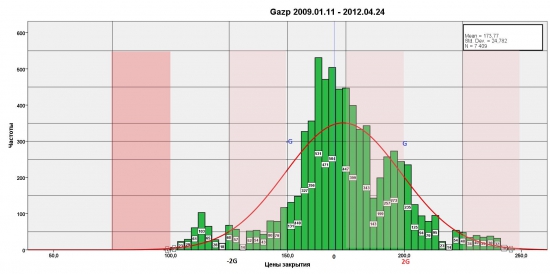

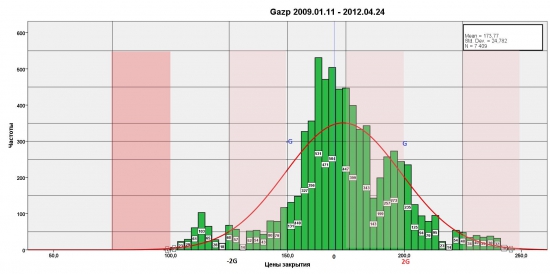

Теперь, построим график распределения цен

На Графике, перевернутой красной параболой отображено НОРМАЛЬНОЕ РАСПРЕДЕЛЕНИЕ!, но мы видим, что за выбранный период подавляющее большинство частот разместилось не в пределах ±2G а ±G!

Что же это означает?! Плотность вероятности ниже! -если общая сумма частот в большей своей массе укладывается в меньший диапазон -это означает что изменчивость на ФР на порядок выше, нежели в социологических исследованиях… т.е. за данный период, можно было настраивать BB с меньшим стандартным отклонением, хватило бы и одной сигмы

Надеюсь, сей пост заставит хоть на короткое время задуматься об обоснованности используемых настроек ваших индикаторов

Не смотря на корреляцию рынков и большинства бумаг, у каждой из акции есть свой характер движения. он уникален, как не бывают двух зебр с одинаковыми полосами, так и не бывает двух акций, которые бы имели идентичные параметры. — ИМХО!

Исходя из этого, у меня возникла проблема адаптации Bolinger Bonds для Газпрома. Если трейдер решил применить сей индикатор, то максимум, что он меняет — период. А вот вторую составляющую — стандартное отклонение (в которой и заключается вся изюминка) оставляют либо по незнанию, либо по религиозной убежденности, что Цена закрытия выбранной акции подчиняется правилу нормального распределения.

Краткая справка из учебника статистики, для тех кто подзабыл, что это такое стандартное отклонение (G): «Мера разброса вокруг среднего, выраженная в тех же единицах измерения, что и наблюдения. Равна корню квадратному из дисперсии. При нормальном распределении 68% наблюдений укладываются в одно стандартное отклонение от среднего, и 95% — в два стандартных отклонения (2G). среднее квадратическое отклонение (Standard deviation) находится путем извлечения корня из дисперсии. формула дисперсии (для особо любопытных)»

По идее, в ВВ по умолчанию все как полагается, однако, правило выводилось из анализа социологических выборок, не финансовых рынков!

Отсюда вытекает задача: Выяснить, какое стандартное отклонение в ценах закрытия каждого эмитента.

1. Загружаем котировки (на дневках) за период с 01.01.2009 по 24.04.2012 (о выбранном периоде не будем спорить, не об этом топик)

2. С помощью SPSS находим искомое значение

Как видно, исходя из таблицы, значениестандартного отклонения значительно отличается от стандартных настроек — 24,78

3. График Распределения

Синяя линия — это среднее значение цены. 173,76. Не могу понять, почему график распределения смещен правее среднего?

в квике задал такое значение — вообще фигня какая то вышла:( кто подскажет… в чем может быть проблема?

UPD:

Диапазон цен в выбранном периоде от 99 до 246,1, т.е. отношение разницы разница между этими значениями и количеством интервалов (по теории их должно быть шесть, почему, хз… сам еще не допер) 24,5 (для простоы иллюстрации округлим до 25) — это и есть СКО.

Теперь, построим график распределения цен

На Графике, перевернутой красной параболой отображено НОРМАЛЬНОЕ РАСПРЕДЕЛЕНИЕ!, но мы видим, что за выбранный период подавляющее большинство частот разместилось не в пределах ±2G а ±G!

Что же это означает?! Плотность вероятности ниже! -если общая сумма частот в большей своей массе укладывается в меньший диапазон -это означает что изменчивость на ФР на порядок выше, нежели в социологических исследованиях… т.е. за данный период, можно было настраивать BB с меньшим стандартным отклонением, хватило бы и одной сигмы

Надеюсь, сей пост заставит хоть на короткое время задуматься об обоснованности используемых настроек ваших индикаторов

126 |

Читайте на SMART-LAB:

GBP/USD: смена ожиданий по ставке ФРС удержала пару от углубления коррекции

Британский фунт находился в состоянии коррекции, консолидируясь недалеко от локальных максимумов на фоне двух разнонаправленных монетарных...

14:42

Рынок новостроек столкнулся с охлаждением спроса на ипотеку

По данным компании “Этажи” количество заявок на ипотеку для покупки квартир в новостройках в январе 2026 года сократилось на 46,6% относительно...

18:41

Не хватает хоть какого-либо вывода!)

полосы Боллинджера и

стандартное отклонение

Чтобы разобраться, советую почитать Булашев «Статистика для трейдеров»

Нити Лангри

Я пытался сам рассчитать корреляцию, но по БД ФИНАМа ооочень большая разница в количестве торговых дней (за один и тот же период). надо будет заморочиться, ибо любопытно посмотреть на коэф. корреляции DAX S&P ну и РТС за различные периоды…

маКЛер мейкер — это что-то новенькое на биржах)

если о маркет мейкере речь, то ему все равно куда акция идет. главное исполнять свои обязательства по ликвидности и поддержанию спреда.

а если о крупняке речь, то с газпромом в спекуляции играть слишком дорого. инертная бумага и тяжелая на раскачку. просто вышел какой-то фонд из акции. и судя по графику распределения в районе средних цен закупки.

А ты взял и посчитал среднее значение за 3 года. А если бы взял данные с 1995 года, то какую бы цену получил и какой в ней был смысл? Ты ж на полученном значении никаких трендов не увидишь.

6 частей берется потому как большая часть значений случайной величины, распределенной по нормальному закону, находится в пределах 3 СКО от среднего значения (в итоге 3 ско справа и 3 ско слева, итого 6).

А твое число 24.6 — это численное значение СКО в рублях для акций Газпрома за весь выбранный тобою период в 3 года. В индикатор подставляется не оно, а именно число СКО (стандартная настройка 2).

Есть офиц. сайт полос Боллинджера www.bollingerbands.com.

Google дает в первых результатах поиска вот что про число СКО (ты про это в конце написал):

Самый важный вопрос для правильного построения Полос Боллинджера — выбор периода средней скользящей n. Как правило, берется период в 20, но это лишь рекомендация. Каждый случай уникален, и требует особого подхода. Чтоб правильно подобрать период для Полос Боллинджера, надо пронаблюдать, как будет себя вести цена относительно нижней полосы при двойном дне: второе дно должно остаться в пределах коридора. Если второе дно вышло за пределы нижней полосы, то период слишком короткий.

будет чем на досуге заняться))))

ЗЫ: а может по — этому и не работают, что периоды итп. параметры определяют по принципу «палец пол и потолок»)

Чтобы определить оптимальный параметр ВВ надо брать окно в Х баров и ехать по графику. Дальше считать какое значение более выгодно 1-2-3-4. СКО за всю историю в 25 руб. — это константа, взятая с потолка. Ну и, конечно, как выше писали, лучше брать относительные величины (проценты), чем абсолютные. К примеру СКО в 1.6 руб при текущей цене в 160р. и при 320 р. — как бы разные вещи :-))

Удачи!

ЗЫ

А есть кто играет на пробой боллинджера? Или все на отскок внутрь канала?