Блог им. PALINDROM

Apple: Valuation Vs. Sentiment

- 12 января 2019, 19:38

- |

Оригинал здесь

seekingalpha.com/amp/article/4232917-apple-valuation-vs-sentiment?source=ansh&__twitter_impression=true

Apple: оценка против сентиментальность11 января 2019 18:16• AAPLРезюме

- С фундаментальной точки зрения Apple явно недооценена.

- Но есть причины, почему это так.

- И главное — компания практически исчерпала количественный потенциал своего роста и приближается к пределу качественного потенциала.

Часть 1: Оценка

Прежде всего, давайте посмотрим на технические параметры динамики акций Apple ( AAPL).

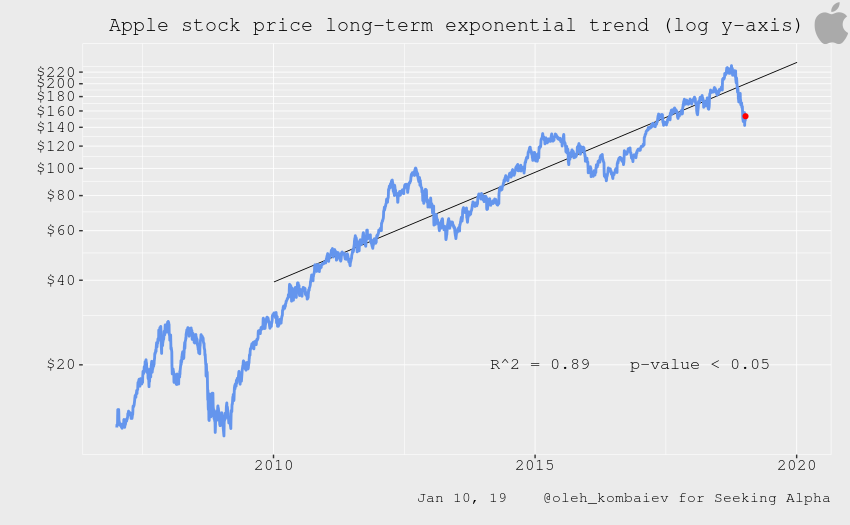

Как это характерно для большинства публичных компаний, динамика акций Apple в течение длительного периода времени довольно качественно описывается экспоненциальной тенденцией, которая действует как конкретное среднее значение:

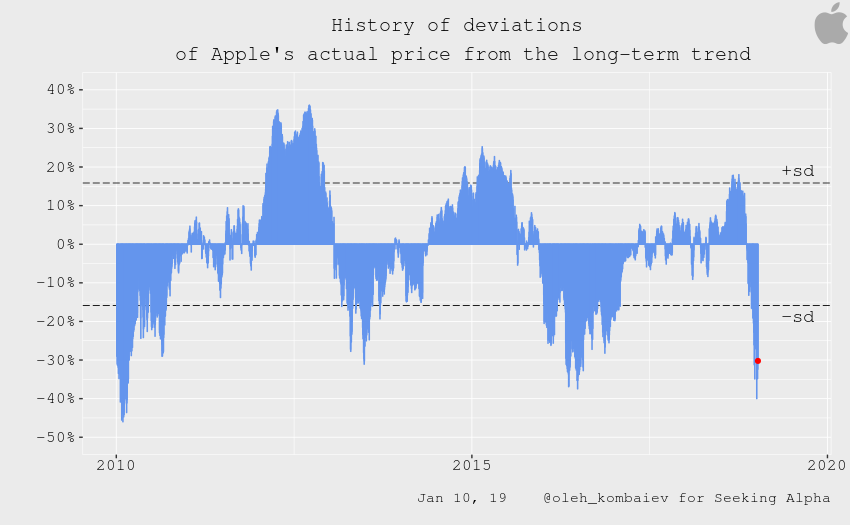

На данный момент фактическая цена акций Apple отклоняется от этой тенденции почти на 30%. Технически это показывает, что компания недооценена .

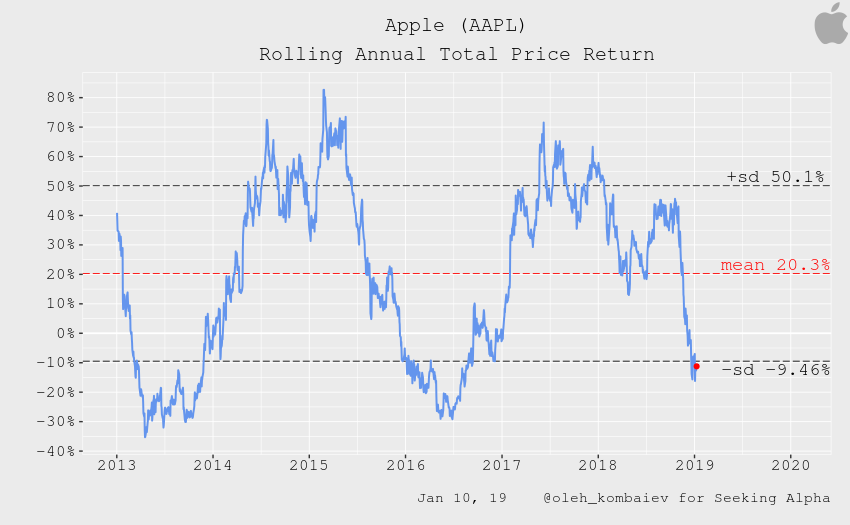

Анализ возврата в целом подтверждает этот вывод. Текущий годовой общий доход Apple ниже стандартного отклонения:

Теперь давайте посмотрим на текущую цену Apple с точки зрения ее финансовых показателей.

Я выделяю два ключевых подхода, которые помогают оценить рациональную цену Apple, не прибегая к моделированию DCF.

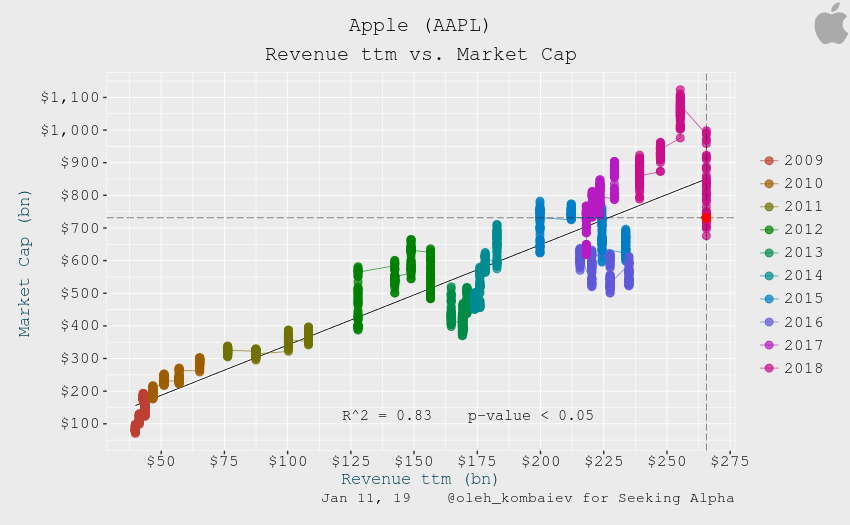

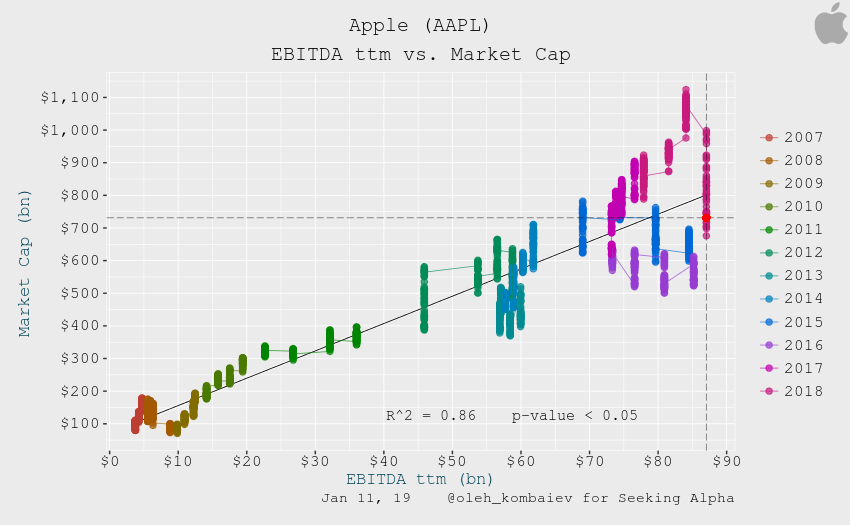

Первый основан на долгосрочной взаимосвязи между капитализацией Apple и абсолютными значениями ее основных финансовых показателей.

В рамках этого подхода выручка Apple от TTM за последний квартал соответствует сбалансированной капитализации компании в размере 850 млрд долл., Что на 15% выше текущего уровня:

Что касается этой модели, история Apple знала большие отклонения фактической цены от сбалансированного уровня, и, тем не менее, 15% — это заявка на утверждение о недооцененном состоянии.

Модель, основанная на показателе EBITDA, демонстрирует отклонение фактической капитализации компании от сбалансированного уровня менее 10%, что находится в пределах стандартного отклонения:

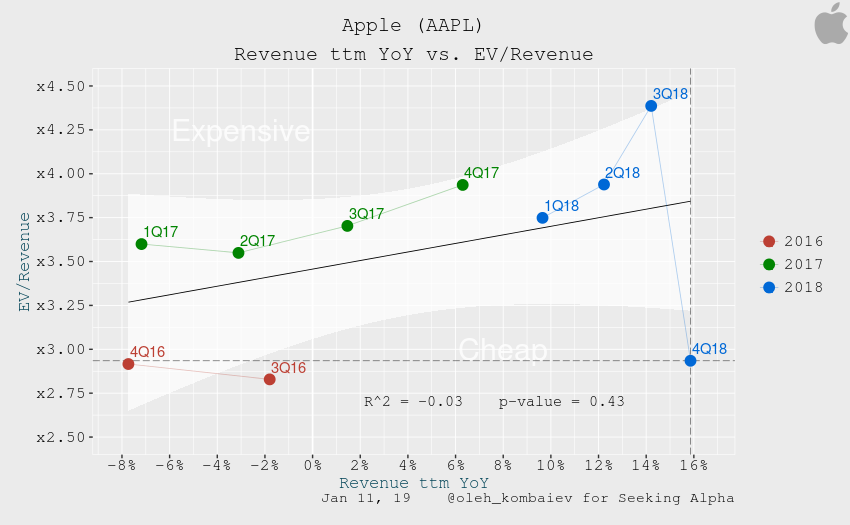

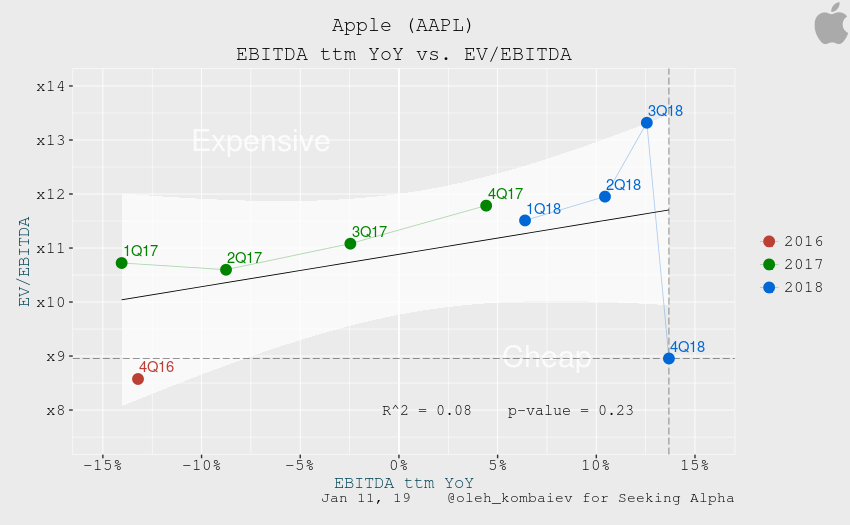

Второй подход основан на взаимосвязи между темпами роста финансовых показателей Apple и ее мультипликаторами.

Здесь уместно рассмотреть положительную связь между годовым темпом роста дохода Apple, TTM и мультипликатором EV / Доход:

Как можно ясно видеть, это соотношение оценивает текущую стоимость мультипликатора EV / выручки как крайне низкую , основываясь на темпах роста выручки, показанных в последнем квартале.

Мы должны сделать аналогичный вывод, когда анализируем взаимосвязь между темпами роста EBITDA TTM и мультипликатором EV / EBITDA:

Таким образом, основываясь на четырех предложенных моделях, в трех случаях капитализация Apple явно классифицируется как недооцененная.

Давайте поговорим о коэффициентах немного больше.

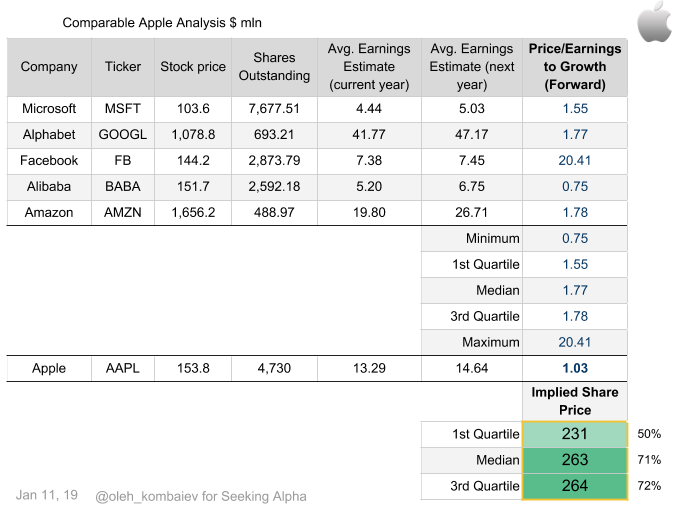

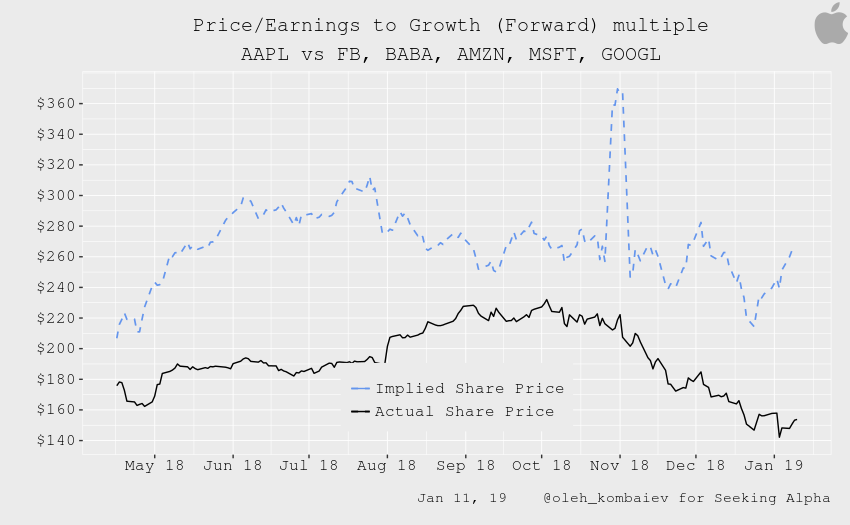

Если мы сравним Apple с другими компаниями из списка FAAMG по мультипликатору P / E, мы не получим адекватного результата, поскольку темпы роста прибыли этих компаний сильно отличаются. Поэтому в рамках такого сравнения целесообразно скорректировать мультипликатор P / E для темпов роста прибыли. Более того, принимая во внимание психологию инвестирования, еще более правильно корректировать этот коэффициент не для фактических темпов роста прибыли, а для ожидаемых . Сравнение Apple таким образом показывает, что текущая цена ее акций как минимум на 100 долларов дешевле сбалансированного уровня:

Теперь давайте посмотрим на историю оценки сбалансированной стоимости Apple с помощью этого кратного:

Как мы видим, в рамках этого подхода отклонение фактической цены акций Apple от ее подразумеваемой цены достигает максимальных размеров за последние девять месяцев, что также является убедительным аргументом в пользу того, что Apple недооценена .

Часть 2: чувстваТак что с фундаментальной точки зрения Apple явно недооценена. Но есть причины, по которым это так, и главная из них заключается в том, что компания практически исчерпала количественный потенциал своего роста и приближается к пределу качественного потенциала.

Под количественным потенциалом я подразумеваю, что мировой рынок смартфонов приблизился к фазе «плато», и рост более чем на 1-2 процента не ожидается. Вот почему Apple сделала очень недружественный шаг по отношению к инвесторам и объявила, что прекращает публиковать статистику продаж iPhone, очевидно, ожидая отрицательных темпов роста.

С другой стороны, никто особенно не ожидал, что продажи iPhone начнут резко расти в 2017 и 2018 годах, и все же капитализация Apple продолжает расти. Всем понравилось, что компания сосредоточена на создании более дорогих моделей iPhone, что компенсирует отсутствие роста их продаж и поддерживает рост выручки компании на уровне, приемлемом для инвесторов. Но в конце 2018 года эта уверенность исчезла, как только на горизонте нависал призрак «рецессии».

По данным Google Trends, популярность поискового запроса «рецессия» достиглапятилетнего максимума в декабре 2018 года, хотя мировая экономика продолжает расти. Но сейчас люди считают, что это может произойти в ближайшем будущем и учитывают это. И как обычно в таких случаях, в первую очередь, люди экономят на предметах роскоши, к которым относятся продукты Apple. Тем более, что, по правде говоря, каждый новый iPhone не революционно отличается от своего предшественника, что означает, что вы можете обойтись без обновления в течение нескольких лет. Это говорит о том, что тактика создания более дорогих моделей смартфонов очень скоро окажется неэффективной, что скажется на выручке и прибыльности компании.И самое опасное, что этот фактор только начинает действовать, потому что рецессия еще не наступила.

Нижняя линияApple явно недооценена, но пока это нормально.

Раскрытие информации: у меня / у нас нет позиций в любых упомянутых акциях и нет планов открывать какие-либо позиции в течение следующих 72 часов. Я написал эту статью сам, и она выражает мое собственное мнение. Я не получаю компенсацию за это (кроме от Поиска Альфы). У меня нет деловых отношений ни с одной компанией, чьи акции упомянуты в этой статье.

теги блога PALINDROM

- $AAPL

- AAPL

- Amazon

- AMZN

- Apple

- Apple Watch

- ASR

- bayback

- buyback

- FB

- GM

- netflix

- S&P

- S&P500

- S&P500 фьючерс

- short

- tesla

- TSLA

- W-8BEN

- W-8BEN-E США

- W8-BEN

- W8BEN

- WTI

- акции

- акционеры

- банки

- баффет

- брокеры

- возврат капитала

- возврат капиталов

- война

- вопрос

- выкуп

- выкуп акций

- Газпром

- госдолг

- долг

- доллар

- доллар - фантик

- Доллар рубль

- ЗВР РФ

- ЗВР ЦБ

- игра на понижение

- Игра на понижение фильм

- иис

- ИИС вычет возврат

- ИИС тип Б

- ИИС типа "Б"

- ИИС типа Б

- ИИС типы вычета

- ИИС что выгоднее

- инфляционное таргетирование

- инфляционные ожидания

- инфляция

- инфляция в России

- короткие позиции

- корпоративного долга

- кризис

- КэШ

- МосБиржа

- налог

- налог в сша на дивиденды

- налог на дивиденды

- Налогообложение на рынке ценных бумаг

- настроение инвесторов

- нерезиденты

- Нефть

- Облигации

- обратный выкуп

- обратный выкуп акций

- овернайт

- опрос

- опционы

- офз

- офз нерезиденты

- ошибка в трейдинге

- прибыль

- прогноз

- расписка

- РЕПО

- РЕПО акции

- рецессия

- Рецессия в США

- рубль

- рынки

- Санкт-Петербургская биржа

- сбербанк

- СПб Биржа

- спекулянты

- ставка

- ставка ЦБ

- Статистика в США

- Украина

- усреднение

- уставной капитал

- Финам

- форекс

- чистая прибыль

- шорт

- эмиссия

По мне так лучше купить 30 пенистаков в портфель (по 3% от портфеля) чем одну голубую фишку.

В портфеле SRRA. Насчет плана что брать не знаю, я слежу за 300 компаниями, как увижу сигналы на покупку так буду брать.