Блог им. alt

Про любофф и ... Рынки - (не голуби)...

- 07 января 2019, 20:41

- |

Хорошо, если результат будет величиной положительной"

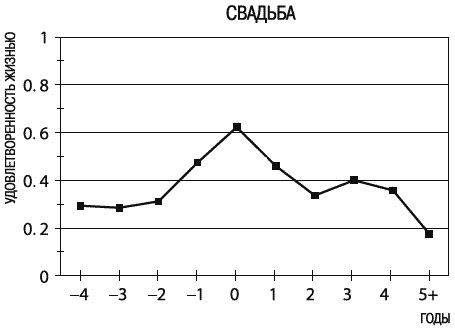

Это одна цитата и рисунок из хорошей книги достойного автора Даниэля Канемана- Думай медленно решай быстро.

Есть ещё одна известная книга Канеман Д., Словик П., Тверски А. Принятие решений в неопределенности: Правила и предубеждения.

Советую найти время для прочтения этих книг из серии поведенческая экономика. Но несомненно, каждый найдёт что то новое и интересное для себя у этих Авторов.

Позволю лишь несколько цитат из первой книги Канемана..

Эта информация не для споров, а предложение прочесть и подумать.

Выводы пусть каждый сделает для себя сам.

«Иллюзия умения играть на фондовом рынке -

И хотя профессиональные инвесторы изрядно наживаются на ошибках любителей, редкие финансовые аналитики обладают необходимыми умениями для того, чтобы год за годом обыгрывать рынок. Профессиональные инвесторы, включая руководителей инвестиционных фондов, не выдерживают элементарную проверку умений и навыков: их достижения непостоянны. Что еще важнее, междугодичная корреляция доходов паевых фондов чрезвычайно мала, едва выше нуля. Преуспевающие фонды в любом году оказываются на высоте благодаря простому везению им регулярно выпадает хорошее число.

Среди исследователей бытует общее мнение, что почти все финансовые аналитики вольно или невольно полагаются на случай.

Субъективное ощущение трейдера говорит, будто бы он совершает разумный, обоснованный выбор в весьма не определенной ситуации; однако на высокоэффективных рынках обоснованный выбор не более точен, чем слепой.

Люди совершают множество ошибок, пытаясь предугадать будущее Несколько лет назад мне выпала необычная возможность непосредственно изучить иллюзию финансового умения: меня пригласили выступить перед группой инвестиционных консультантов фирмы, предоставляющей финансовые рекомендации и прочие услуги весьма состоятельным клиентам.

Я знал теорию и был готов к тому, что найду лишь слабое доказательство существования устойчивого умения.

Однако результат меня поразил: среднее значение коэффициента было равно 0,1. Иными словами, нулю.

Устойчивой корреляции, указывающей на существование различий в умениях, не обнаружилось.

Результаты походили на исход игры в кости; никаких признаков умений не существовало. Мы хотели разъяснить руководству фирмы, что они поощряют везение, а не умения, то есть простую удачу при создании инвестиционных портфелей. Потрясением для них наше утверждение не стало, мы не заметили никаких признаков недоверия к нашим словам. Впрочем, немудрено: в конце концов, мы проанализировали их собственные показатели…

Я понял, что и наши открытия, и выводы руководства пущены побоку; жизнь фирмы потекла своим чередом.

Иллюзия умения это не единичное заблуждение; оно свойственно всей культуре финансовой отрасли. Факты, его опровергающие и тем самым угрожающие самоуважению и репутации финансовых работников, попросту не берутся в расчет. Разум их не усваивает

Так почему же эксперты проигрывают формулам?

Одна причина, как предположил Мил, состоит в том, что они пытаются быть умнее, мыслить независимо и принимать во внимание сложные комбинации факторов. В иных случаях сложность помогает, но чаще всего она снижает достоверность предсказаний.

Лучше исходить из простых комбинаций факторов. Исследования продемонстрировали, что люди, принимающие решения, уступают в точности формуле, даже когда им показывают результат, вычисленный посредством формулы!

Другая причина того, что эксперты проигрывают формулам, непростительное непостоянство человеческих обобщений при обработке сложной информации.

Если предоставить экспертам один и тот же набор данных дважды, они часто дают разные ответы.

Данные исследования подводят нас к неожиданному выводу:

для максимального повышения прогностической точности конечные решения следует доверить формулам, особенно в; малодостоверных областях. Важный вывод данного исследования состоит в том:

что алгоритм, сочиненный на коленке, по результативности часто соперничает с оптимально взвешенной формулой и с легкостью превосходит прогноз эксперта. Это правило применимо ко многим областям, будь то выбор акций для инвестиционного портфеля или выбор метода лечения врачами или пациентами.»

Бальзам на сердце Саши Горчакова..

теги блога alt

- ETF

- Wealth-Lab

- алготрейдинг

- антикризис Россия

- банки

- бизнес

- Брокер

- Брокер Открытие

- брокеры

- валютная биржа

- вопрос

- Вопрос сведущим

- вопрос в студию

- воскресное

- жизнь в России

- иис

- импорто-замещение

- Книги

- мошенники

- мысли в слух

- налоги

- Налогообложение на рынке ценных бумаг

- Новости

- новость

- Открытие Брокер

- Открытие Холдинг облигации

- оффтоп

- Предложение

- природа

- Промсвязьбанк

- пятница

- пятничное

- россельхозбанк брокер

- рынки

- Товарные рынки

- торговля

- торговые роботы

- форекс

- цб

- цб рф

- эконометрика

От особенности работы человеческого мозга в разных ситуациях, принятие решения в зоне максимальной неопределённости...

Выводы приводятся на основе многочисленной статистики и различных экспериментов… Увлекательное чтиво…

С книгой надо работать, чтобы получить максимальный эффект..)