Блог им. Mindspace

6 готовых портфелей от гуру рынка

- 21 октября 2018, 12:52

- |

Попалась мне как-то в Forbes такая статья: 6 Expert Investment Portfolios You Can Implement Today. Дословно ее можно перевести как «6 инвестиционных портфелей от экспертов, которые вы можете воплотить сегодня». Звучит неплохо. Однако после прочтения мне стало понятно, что воплотить эти портфели не так-то легко. И вот, почему.

Во-первых, автор привел лишь структуру портфелей, но не подобрал подходящие для их составления биржевые фонды (они же ETF-ы). И если вы не знаете, как эти фонды искать, то повторить портфели экспертов (без помощи других экспертов) вам не судьба. Во-вторых, помимо технической реализации портфелей, не ясно, что, собственно, от них ожидать в плане доходности и риска и стоит ли их вообще повторять.

Тем не менее статья мне показалась полезной и я решила сделать ее более прикладной. Для этого я: а) Подобрала наиболее подходящие ETF-ы под модели портфелей. б) Протестировала результативность получившихся портфелей.

Подбор подходящих ETF-фондов

При выборе ETF-фондов для портфелей я делала ставку на те, которые появились до 2008 года. (А иначе как нам узнать, что от них ожидать в кризис?) Однако не все из подобранных ETF-ов для тестов оптимальны для добавления в портфель (с точки зрения комиссий за управление). Поэтому там, где это было возможно, я подобрала аналогичные по составу фонды, но с более низким коэффициентом затрат (т.н. Expense Ratio).

Ниже я привожу описанные автором статьи портфели в своей интерпретации через биржевые фонды. При этом я не буду вдаваться в комментарии к данным моделям: с этой задачей хорошо справились переводчики данного сайта. И перейду сразу к сути, а точнее, к моделям.

1. Модель портфеля Уоррена Баффетта

90% — Акции S&P 500.

10% — Краткосрочные государственные облигации США.

Подробно о данном портфеле мы говорили здесь.

ETF- портфель для тестирования (Buffett) и низкозатратная версия для инвестиций

Список тикеров: SPY, SHY, VOO, VGSH.

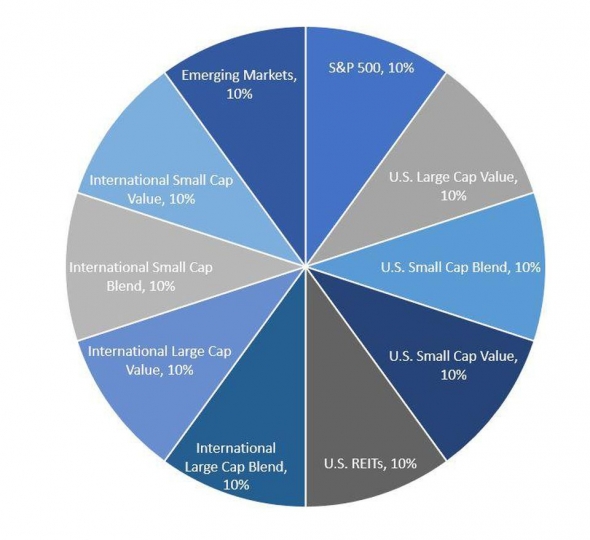

2. Модель портфеля Пола Мерримана (Merriman)

10% — Акции S&P 500.

10% — Акции стоимости крупной капитализации США.

10% — Акции малых компаний США.

10% — Акции стоимости малых компаний США.

10% — REITs (фонды недвижимости) США.

10% — Зарубежные акции крупной капитализации.

10% — Зарубежные акции стоимости крупной капитализации.

10% — Зарубежные акции малой капитализации.

10% — Зарубежные акции стоимости малой капитализации.

10% — Акции развивающихся рынков.

ETF- портфель для тестирования (Merriman)

ETF- портфель для инвестиций (низкозатратная версия)

Список тикеров: SPY, IVE, IWM, IWN, VNQ, VEU, EFV, VSS, DLS, VWO / VOO, SPYV, SPSM, VTWV, VNQ, VEU, EFV, VSS, DLS, VWO.

3. Модель портфеля Лиги Плюща

35% — Акции США.

28% — Облигации США.

15% — Зарубежные акции.

11% — Товарные активы.

11% — Недвижимость.

ETF- портфель для тестирования (Ivy League)

Низкозатратная версия ETF-портфеля отличается лишь фондом S&P 500 — для долгосрочных инвестиций лучше подходит Vanguard S&P 500 ETF (VOO).

Список тикеров: SPY, AGG, VEU, DBC, IYR.

4. Модель портфеля Кофейни

40% — Инструменты с фиксированным доходом США.

10% — Акции крупной капитализации США.

10% — Акции стоимости крупной капитализации США.

10% — Акции малой капитализации США.

10% — Акции стоимости малой капитализации США.

10% — Зарубежные акции.

10% — REITs (фонды недвижимости) США.

ETF- портфель для тестирования (Coffeehouse)

Низкозатратная версия ETF-портфеля отличается лишь фондом S&P 500 — для долгосрочных инвестиций лучше подходит Vanguard S&P 500 ETF (VOO).

Список тикеров: AGG, SPY (VOO), IVE, IWM, IWN, VEU, IYR.

5. Модель портфеля Билла Бернстайна

25% — Облигации США

25% — Европейские акций.

25% — Акций малой капитализации США

25% — Акции S&P 500.

ETF- портфель для тестирования (Bernstein)

Низкозатратная версия ETF-портфеля отличается лишь фондом S&P 500 — для долгосрочных инвестиций лучше подходит Vanguard S&P 500 ETF (VOO).

Список тикеров: AGG, SPY (VOO), IWM, VGK.

6. Модель портфеля Гарри Брауна

25% — Долгосрочные казначейские облигации США.

25% — Казначейские векселя США.

25% — Акции S&P 500.

25% — Золото.

ETF- портфель для тестирования (Browne)

Низкозатратная альтернатива портфеля отличается лишь фондом S&P 500 — для долгосрочных инвестиций лучше подходит Vanguard S&P 500 ETF (VOO).

Список тикеров: TLT, BIL, SPY, IAU.

Резюме

Вот такие у меня получились ETF- портфели на основе моделей от гуру. Теперь осталось понять, какую доходность от них ожидать и к какой максимальной просадке готовиться. Об этом мы поговорим в одном из ближайших постов (подписывайтесь на телеграм-канал @Mindspace_ru, чтобы быть в курсе). До этого при желании вы можете потестировать их на Portfoliovisualizer.com (как это сделать, читайте здесь) и сравнить затем с результатами моих бэктестов. А прямо сейчас я приглашаю вас к обсуждению в комментариях ниже.

Оксана Гафаити,

автор MindSpace.ru и Trades.MindSpace.ru

теги блога Оксана Гафаити

- 3-НДФЛ

- ABT

- ETF

- etf фонд

- etf фонды

- finviz.com

- herbalife

- Interactive Brokers

- NYSE

- Python

- S&P500

- S&P500 фьючерс

- spy

- SPY анализ рынка американский рынок

- XLY

- акции

- акции США

- алготрейдинг

- американские акции

- американский рынок

- американский рынок акций

- Анализ S&P_500

- анализ акций

- анализ отчета

- анализ портфеля

- анализ рынка

- анализ рынка акций

- анализ рынка США

- анализ секторов

- биржевой фонд

- биржевой фонд ETF

- биткоин

- брокер

- бэктестинг

- выбор акций

- дивиденды

- доходность портфеля

- золото

- инвестирование

- инвестиции

- коррекция

- Коррекция S&P500

- коррекция в америке

- коррекция в США

- криптовалюта

- налоги

- настроение рынка

- начать торговать

- НДФЛ

- НДФЛ по операциям с ценными бумагами

- нефтегаз

- нефтегазовый сектор

- нефть

- Обзор акций

- обзор рынка

- облигации

- опцион

- опцион пут

- опционы

- отбор акций

- отбор акций NYSE

- отчет

- отчет о движении денежных средств

- отчетность

- оффтоп

- пассивные инвестиции

- поиск акций

- покупка акций

- портфель

- портфельные инвестиции

- портфельные стратегии

- прогноз

- прогноз рынка

- прогноз рынка акций

- ралли

- распределение активов

- ребалансировка портфеля

- риск

- риски

- российские акции

- рынок

- рынок акций

- Рынок акций США

- рынок США

- рыноксша

- сектор

- секторы

- стоп лосс

- стратегия торговли

- торговая стратегия

- торговля

- торговля по тренду

- Торговые идеи

- торговые сигналы

- Трамп

- трейдинг

- тренд

- формирование портфеля

- фундаментальный анализ

- Эмоции в трейдинге

Я прям как баффет получается)))