SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Ae0n

Сутулое лето

- 19 августа 2018, 12:02

- |

У верблюда два горба, потому что жизнь — борьба.

Добрый день, уважаемые читатели! Рад приветствовать вас!

Прошло немало времени с нашей последней встречи и на определенный период после проведенного вебинара я выпал из повествовательного пространства. Занимался покупками и размышлениями о предстоящих выступлениях на МосБирже. Сегодня мы коротко пробежимся по некоторым событиям, которые привлекли мое внимание за последние пару недель.

Вихри враждебные веют над нами, темные силы нас злобно гнетут. В бой роковой мы вступили с врагами, и это причина для всех оправданий.

Рынок крайне нервный последнее время и игнорирует абсолютно весь позитив, который изредка появляется по тем или иным компаниям. Так продолжается уже некоторое время. Я не принимаю активного участия в форумах и пабликах, но в обязательном порядке отслеживаю настроения участников. Сейчас они мне видятся примерно такими

(узнали себя на картинке — надо отдохнуть)

Рынок каждый год находит какую-то опору для страха (и каждый раз она видится обоснованной), это регулярный и циклический процесс. Традиционно гипертрофированно переоцениваются любые угрозы. Стоит ли говорить, если практически в каждом человеческом поколении находились приверженцы взгляда, что это поколение — последнее. Но жизнь движется дальше.

Нервозность и метания ощущаются очень хорошо в массовых настроениях и высказываниях, мы даже не падали толком, но тягучая трясина, в которой мы медленно утопаем последние полгода или около того морально измотала многих. Что бы ни делал Сизиф-инвестор, котировки лишь сползают по его сутулой спине вниз. Это момент, когда многие будут менять стратегию, видя как положительные стороны в компаниях не дают реальной переоценки и отдачи. Видится, что лишь вопрос времени, когда разгневанные новички придут с факелами и вилами и спросят с инвесторов «Ну и где теперь ваш фундаментал?».

На улице недалеко друг от друга подрабатывают два гитариста — молодой и старый. Молодой музыкант показывает суперскоростную технику, «пилит» по всему грифу, сногсшибательно импровизирует, а старый скромно стоит в сторонке и извлекает вдумчиво пару-другую нот. Около молодого гитариста — никого, около старого — толпа народу.

Один слушатель не выдержал, подошел к старому музыканту и спрашивает: «Как так получается, что тот молодой музыкант быстро играет, показывает фантастическую технику, и его никто не слушает, а вы спокойно играете несколько нот и вас слушает толпа народу?» Старый музыкант подумал и ответил: «Он только еще ищет свою ноту, а я уже нашел...»

И это пройдет...

Основные события, которые жду на следующей неделе: рекомендация по дивидендам Алросы и отчет Фосагро.

После сокращения позиции по Алросе я продолжаю держать остаток, и сомнительно, что буду закрывать в ближайшее время. На самом деле благодаря господину Белоусову у меня появилась возможность докупить бумагу ниже цены частичного закрытия, но во-первых меня устраивает текущая доля, во-вторых деньги сейчас и так очень быстро расходятся по докупкам.

Будет выбрана большая из величин: либо не менее 5 рублей 93 копейки на одну акцию или 70% от FCF, определяемого на основании МСФО, публикация которой запланирована на 24 августа.

Алроса теперь имеет четкую дивидендную политику, однако здесь меня интересует связь этого кейса с другим. ГМК Норникель.

Когда я описывал в одной из прошлых статей кейс по Алросе, я отмечал, что работа с оборотным капиталом поможет компании поддержать FCF и ситуацию с операционными результатами. Теперь мы видим нечто подобное в ГМК.

Важный момент: ГМК платит не от FCF, а от EBITDA. EBITDA по отчету собирается как раз ДО изменений в оборотном капитале. Почему тогда это важно? Потому что после EBITDA, изменения оборотного капитала участвуют в генерации денежных средств, величина которых влияет на показатель чистого долга. В свою очередь величина чистого долга влияет на выплату процента от EBITDA. Чем лучше FCF, тем больше вероятность безболезненной выплаты согласно дивидендной политике.

Приятно отметить изменения в ГМК Норникель. Сейчас этих бумаг у меня нет в портфеле, последний раз я покупал их на походе к 8000 и продал в районе 10 500 при выходе презентации с планами платить 3% годовых дивидендами. ГМК недешевая бумага, во многом держащаяся на дивидендном драйвере и его потенциальный уход был неинтересен как мне, так и многим владельцам акций. Сделал ли я ошибку продав эти бумаги? Риторический вопрос. Сейчас думая над ним считаю, что поступил бы так же в той ситуации. Сейчас я буду смотреть повторный вход в бумагу ниже 10 000, если рынок позволит. Великодушие рынка в этом плане в последнее время впечатляет.

Не могу не отметить солидное понижение котировок Юнипро, очень интересно с текущих цен. В статье ранее я отмечал, что одно из ожидаемых событий — обновление дивидендной политики в конце года. Последовательно это произойдет после конкурса ДПМ-2. Ожидается, что конкурс пройдет в октябре-ноябре, соответственно в ноябре мы узнаем результаты и подробности по всем генерирующим компаниям. Сейчас это тяжелым грузом висит над всей отраслью генераторов. Я ожидаю, что для доходной части Юнипро отлично подходит и будет раскрываться как доходная идея в ближайшие 2-3 года, одного года мало.

Здесь же отметим особую тяжесть, которая легла на Мосэнерго. Да, мы знаем уже все аргументы как мантру. Большая потребность по ДПМ. Показатели упадут. Дивполитику не улучшат. Кэш потратят, долг вырастет. Мы все это знаем.

У меня всегда вызывает непонимание тотальная паника по поводу потенциального снижения прибыли. Возникает чувство, что владельцы ждут, что прибыль будет неуклонно расти, без просадок, только вверх. А стоит произойти малейшей просадке по прибыли, это воспринимается как абсолютный разворот, как будто теперь компания уйдет в ноль или вообще в минус. Зачем подобная кардинальная экстраполяция?

Перенесите эту ситуацию в свою жизнь. Ведь вы так не поступаете в реальности? Например, те кто имеют большую сдельную часть в доходах, могут легко воспринять эту ситуацию. От месяца к месяцу поступления не одинаковые. Бывают больше, бывают меньше. После неудачного месяца вы увольняетесь с работы? Расчитываете, что теперь доходы пойдут дальше под откос и в ноль? Вряд ли. Почему такое восприятие в работе компании?

Мосэнерго отсутствует у меня в портфеле, однако я не поддерживаю тотальный негатив к этой ситуации. Если у вас есть бумаги в портфеле, логичнее продолжить их держать, получать дивиденды и дождаться выхода на уровни выше. Главный минус Мосэнерго в текущих условиях заключается в том, что есть бумаги более попонятные и привлекательные. Дождемся ноября и все оценим.

Над Юнипро думаю всерьез. Пока из генераторов у меня сохраняются бумаги ТГК-1 и Русгидро.

Позитив по Русгидро усиливается с продолжающимся снижением котировок. Я совершенно ничего не жду от ближайшего МСФО за полгода, очевидно, что история Русгидро лежит за пределами текущего календарного года, значительно дальше. В краткосрочной перспективе вслед за падением цены мы увидим большее давление со стороны форварда с ВТБ. При этом мы уже знаем, что

— компания планирует направить денежные средства от продажи пакета ИнтерРао на погашение займов

— компания планирует рост выработки по итогам года

— 10 сентября ожидаем результаты тендера по учету переоценки основных средств, что позволит уменьшить волатильность чистой прибыли

— минимум два проекта (Хабаровская и Артемовская ТЭЦ) получат надбавки

Докупаю эту историю на ИИС ежемесячно на несколько лет, тут ничего не поменялось и не поменяется в ближайшее время. Вот примерно из-за такой ситуации Мосэнерго и остается вынужденно в стороне.

Из нефтянников пока никого не закрывал. Текущие отчеты совсем расслабили, откровенно говоря. Держу Башнефть-п, Лукойл, Газпром нефть.

Ранее планировал чуть сдать Башнефть-п при закрытии дивидендного гепа — отказался от этой идеи. Как минимум додержу до финансовых итогов года и объявления дивидендов за 2018. При текущих ценах Башнефть, пожалуй, единственнная, кого морально легко визуально добирать на текущих. Все остальное выглядит очень высоко, а здесь все настолько боятся фигуры великого и ужасного ИИС. Посмотрим, что будет. И посмотрим, если Роснефть еще войдет в НМТП.

Я говорю про визуальную высоту, и немного корю себя за это. График выглядит высоко, но так происходит потому, что мы график воспринимается как характеристика нечто однородного. Так было бы для товарных фьючерсов. Но для компаний это не совсем так.

Здесь впору было бы привести пример с неким работником, который ранее работал на одной должности, а потом по причинам качественного роста своих результатов и развития своих компетенций переходит на иную должность и иной уровень оплаты. Представим сотрудника отдела кадров, который высылая документы, удивляется: «Как так парень будет получать вот такую величину, я ж его столько знаю, всегда ему платили вот столько-то». Это примерно то, о чем мы думаем, когда смотрим только на график. За его пределами качественное изменение, которое может быть и в лучшую сторону (выглядит необосновано дорого по графику) и в худшую сторону (выглядит необосновано дешево по графику).

Все это прежде всего актуально для Газпром нефти. Текущие позиции уходят в начало работы по 140 с небольшим рублей, последняя докупка была чуть выше 220 руб. Акции продемонстрировали рост, компания продемонстрировала рост. За период моего владения бумагами можно сказать, что стоимость компании практически не поменялась несмотря на солидный рост котировок. Важно отметить именно изменение в жизненном цикле компании. Приведем простой пример.

Находясь на разных стадиях жизненного цикла, компании по-разному относятся к дивидендным выплатам и вложениям в развитие. Сомнительно, что вы найдете дивидендную историю среди стартапов. Растущий бизнес также агрессивно настроен по поводу реинвестирования получаемых потоков и максимум чем может порадовать инвесторов это низкий уровень дивидендных выплат с практикой нерегулярных байбеков. Все дивидендные истории находятся в состоянии зрелости, где нам хотелось бы не проспать возможный период спада показателей и крен в сторону проигранной конкурентной борьбы. Однако зрелая компания может начать новый инвестцикл и снова вкладывать средства (чем опечалит доходных инвесторов) в новый виток расширения. Современные реалии включают в себя расширение не обязательно в той же сфере. Банки все меньше банки. Телекомы все меньше телекомы итд. Это нормальный тренд и он скорее всего продолжится, границы между отраслями становятся менее четкими.

Мы знаем, что есть три дорожки вложений: в стоимость, в рост, в доход. Преимущества и перспективы нередко являются плодом бессмысленных дискуссий не уходящих далеко по содержанию от обсуждения дуэли слона и кита. Важно понимать, что это разные компании и в них разная идея. Она может подходить или не подходить вам. Важно наличие какой-нибудь идеи и ее монетизация.

Так Газпром нефть показывает, что постепенно готова переходить на стадию зрелости. Это будет постепенный процесс, растянутый на несколько лет. За этот период уровень дивидендных выплат может повыситься, а взятые ранее бумаги обеспечат хороший дивидендный доход. Мы видим, что в этом состоянии прекрасно уже существует Лукойл, не расширяясь агрессивно, но ежегодно индексирующий дивиденды.

Немного еще о телекомах.

Текущий год просто изобилует положительными новостями от Ростелекома

— 13 августа: тендер на подключение российских школ к интернету — 5 млрд. руб. в 2019 году

— 9 августа: вклад ООО «Мобител» 15 млрд. руб. в имущество Ростелекома

— 9 августа: выставлен на аукцион завод «Промсвязь» за 710 млн. руб.

— 2 августа: сообщение о завершении разработки смартфона для чиновников

— 10 июля: Ростелеком подключит к интернету 2300 медучереждений за 4.2 млрд. руб.

— 18 июня: переход на двухразовые дивидендные выплаты

— 9 июня: предоставление опционов менеджменту компании

— 4 июня: «Национальная Медиа Группа» и Ростелеком создают совместное предприятие, которое займется производством и закупкой контента, запуском совместных каналов, а также дистрибуцией собственных и сторонних каналов

— 24 мая: меморандум о сотрудничестве с Nokia

— 22 мая: покупка разработчика информационных систем безопасности Solar Security

Развитие Ростелекома по-прежнему выглядит как корректировка курса огромного корабля и его медленный поворот. Вектор мне очень нравится. Работа над издержками, реализация недвижимости, рост через поглощения и новые совместные проекты — все это может дать интересную отдачу, но опять же на горизонте более года. Учитывая потребность в расходах и как следствие отсутствие роста FCF, не удивлюсь, если в текущем году Ростелеком выплатит дивиденды близике к гарантированным (5 руб. на акцию), однако тут надо смотреть далее.

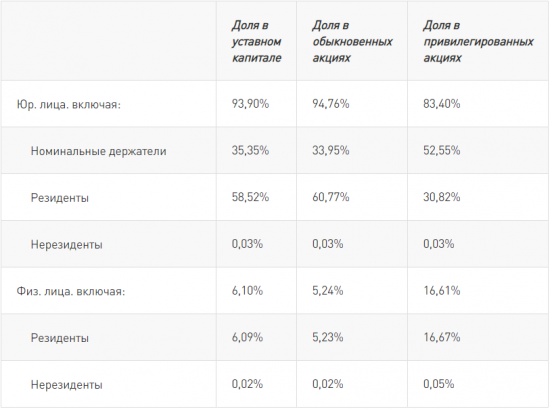

В свете текущей истерии стоит дополнительно отметить, что доля держателей-нерезидентов в Ростелекоме околонулевая. Продолжаю держать Ростелеком-п и хотел бы увеличить долю ниже 60 руб. за акцию.

В отличие от Ростелекома, с которым вектор более-менее понятен, очень хочется вникнуть в процедуру дальнейшего развития МТС, которой Система продолжает отгружать активы. Примечательно, что сама Система не реагирует ни на продажу МТС-Банка, ни на предстоящую сделку по Детскому Миру и БЭСК.

Ожидаю развязку по ДМ на горизонте в полгода и на мой взгляд тут позитивен любой исход: деньги от проджи, конечно, важны, но ДМ все еще классный актив, который продолжает радовать развитием. За год мы уже успели оценить

— выход на рынок Белорусии

— открытие сети ABC

— старт нового формата продаж «Детский мир колясок»

Помимо Русгидро докупал на ИИС банки и сетевиков.

По банкам тут особо и рассказывать нечего, все боятся санкций. Пример Русала шокировал и теперь везде, где упоминается слово «санкции», инвесторам представляется горячий утюг, который трогать ни в коем случае нельзя.

Пока у меня в планах собирать Сбербанк до 140 руб. за акцию. По плану к этой цене доля компании в портфеле может достигнуть 10%.

Пользуясь случаем докупал МРСК ЦП и МРСК Волги, цены по которым просто неприлично низкие. Планирую продолжать это делать, пока МРСК ЦП не ушла выше 0.32, а МРСК Волги выше 0.11. По ФСК ЕЭС пока перерыв, подожду, чем закончится история между ФСК и Ливинским. Предположений пока никаких, просто наблюдаю.

В завершение хочу сказать лишь одно. Вы сильнее, чем кажетесь себе.

Традиционно желаю успехов, стойкости, терпения и всего вам доброго!

7.4К |

Читайте на SMART-LAB:

Запускаем новый формат на Смарт-Лабе

Привет! На связи Сергей Алексеев (основатель Лайв Инвестинг Групп) и Иван Кондратенко (трейдер и ведущий Трейдер ТВ).

Мы временно...

10:57

Акции МГКЛ — среди самых популярных бумаг Индекса МосБиржи IPO у частных инвесторов

По данным Московской биржи www.moex.com/n98114 по итогам февраля 2026 года акции МГКЛ (MGKL) вошли в число самых популярных бумаг Индекса...

18:37

теги блога Григорий Богданов

- EBITDA

- H2T-tv

- H2T.TV

- акрон

- Алроса

- Асват Дамодаран

- АФК Система

- Аэрофлот

- Башнефть

- БСП

- Вебинар

- взлом аккаунтов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Григорий Богданов

- Детский мир

- дивиденды

- доллар

- ИИС

- Инвестиции

- Инвестиционный портфель

- Интер Рао

- ИнтерРао

- инфляция в России

- Колл спред

- Конференция Смартлаба

- красный циркуль

- ЛСР

- ЛСР Группа

- Лукойл

- Магнит

- МВидео

- Мегафон

- МКБ

- ММК

- Мосбиржа

- Московская биржа

- Мостотрест

- Мосэнерго

- МОЭСК

- МРСК Волги

- МСФО

- МТС

- Нефть

- НЛМК

- НМТП

- Новатэк

- Новый Год

- Облигации

- Обувь России

- ОГК-2

- Опционы

- Открытие

- Отчетность

- Полюс

- Полюс золото

- помощь

- Портфель

- Презентация

- Протек

- Психология

- Работа с позицией

- Размещение

- Роллман

- Россети

- Рост рынка

- Ростелеком

- РСБУ

- РТС

- Русагро

- РусГидро

- Сбербанк

- Северсталь

- Серебро

- Система

- спред

- Сургутнефтегаз

- ТГК-1

- Уралкалий

- Финансовая отчетность

- Фосагро

- ФСК Россети

- Фундаментальный анализ

- Черкизово

- Чистый долг

- Энел Россия

- Юнипро

Я как раз и сказал что ММВБ не игнорирует позитив.

РТС и RGBI это разные вещи.

Если мы говорим про РТС то тут нужно вспомнить что инвестируем мы рубли, а не доллары. Да продавать доллары и покупать Российские акции сейчас не стоит, но покупать за рубли совсем другой вопрос.

RGBI это облигации, а я говорю про акции...

Первый

RGBI разворачивается в рост и акции опять становятся интересными.

Второй RGBI продолжает падать и ЦБ будет вынужден повысить ставку, со всеми вытекающими.

Допустим, СБ или ВТБ дают по годовому депозиту условно 6%. Поднимут до 8%. Но это не перекроет 12 доходность по див. акциям ЭЭ. Кроме того, в случае «Ужас-ужас» по валюте, выйти из этих акций возможно быстро, а депозит при расторжении даст 0%

Ставки потихоньку разворачиваются, но пока не критично (в пределах десятых процентов).

В случае ситуации «Ужас-ужас» энергетика у нас не образец ликвидности и в стакан там лучше не смотреть :)

Надеюсь, у кого хватит расторопности, успеет схватить по хорошим ценам.

Но облигации(вместо депозитов) долго не смогут торговаться ниже или выше ставки ЦБ, кроме того есть облигации с плавающей ставкой.

Можно добавить что просто так ставку поднимать не будут(она и так высокая), а если будут поднимать то 8% не ограничатся.

И сейчас доходность по ОФЗ 8,7%

Спасибо за ваш комментарий, всего вам наилучшего!

А что касается разочарования… красота в глазах смотрящего)

Успехов вам!

И за цитату из ЕЛ в начале — отдельный респект :)

Было бы интересно чуть подробнее прочитать, в чём видится идея по Юнипро.

Ваш взгляд на Аэрофлот и ВТБ?

По Аэрофлоту взгляд пока негативно-умеренный. Издержки очень сильно растут, еще и самолеты решили себе закупать.

Наконец пошли разговоры о поднятии цен на билеты и компенсации авиационного топлива для компании (тут я конечно радуюсь за Аэрофлот, а не за тех, кому летать по новым ценам). Нужно будет дождаться нормализации показателей.

Аэрофлот пока в тени, на мой взгляд его время в портфеле пока не пришло, т.к. есть более интересные идеи. По этой же причине пока оставил в сторону Магнит, хотя и рассматривал его ранее.

ВТБ постепенно докупаю. Также невооруженным взглядом видно развитие. Из последнего полученные акции НКХП (22,5% в капитале компании). Конечно, в случае санкций будем ловить ниже. Пока Сбербанк более волатилен и перетянул свое внимание на себя :)

Как смотрите на небольшой перекос в портфеле в сторону нефтяных экспортеров с учетом девала и высокого рублебареля, страха санкций на протяжении ближайших лет и бюджетного правила?

Возможные изменения по див.политике несколько охлаждают интерес к ненефтяным экспортерам (белоусовский заброс очень намекает на рост капексов и социальных обязательств компаний).

Ну и ваше мнение по сургуту АП, главному бенефициару ослабления рубля с параллельным ростом нефти, как видите риски в свете чокнутых сенаторов и возможной блокировки кубышки.

Неэкспортеры как-то будут, кажется, в тени в ближайшие год-полтора, хотя держу и ленпреф, ФСК, энел, НКХП из-за высокой форвардной див.доходности, но на значимый рост не надеюсь.

Да, логика подсказывает, что краткосрочно стоило бы отрабатывать текущую ситуацию по нефтянникам и добытчикам. Белоусова уже никто не поддерживает, а вся остальная конъюнктура ЗА.

У меня нефтянников около 16-17% портфеля, и я очень сомневаюсь, что по своей натуре (долго думаю, взвешиваю и сомневаюсь) смогу краткосрочно успешно все это дело отработать. Поэтому пока принял решение держать и не отдавать акции, набранные по очень хорошим ценам (я приводил пример Газпром нефти, по другим бумагам тоже все хорошо куплено).

Это если ближайшие месяц-два.

Далее уже возникают возможные санкции и прочее, тут мне сложно комментировать, я подожду развязки.

По росту капексов я согласен, но он в целом и так планировался металлургами с 2019. Некоторое снижение возможных дивов компенсируется прекрасными (для металлургов) уровнями по доллару.

По Сургуту давно сгущают краски, но все никак. У меня его нет, жду что дивы все же будут рублей 5-6. Но форс-мажор никто не отменял, конечно. Лично я его не жду, но возможно выдаю желаемое за действительное. Тут я конечно не пророк и не гуру, простой миноритарий)

По неэкспортерам цены очень привлекательные, пока добираю где нравится, но жду, что рынок будет волатильным ближайший квартал.

Если есть малейшие сомнения в правильности действий, возможно, стоило бы переждать несколько месяцев и потом уже возобновлять работу.

Уверенность очень важна, без нее держать акции сложно. Делайте так, как вам комфортно и никого не слушайте. Успехов!

Большое спасибо за полный и развернутый ответ

Из промежуточных дивов выбор у нас не такой большой.

Возьмем для начала те компании, которые указаны в статье: Юнипро, ГМК Норникель, Алроса, Ростелеком-п, Лукойл. Коррекции по этим компаниям повышают их дивидендную привлекательность, а промежуточные дивы уже понятны.

Все черные металлурги, если вы их уже держите.

По Фосагро сначала подождем отчет, потом сделаем вывод, но тоже надо поглядывать.

Мосбиржа сюда же. Интересно по текущим ценам.

По Ростелекому правительство увы оплачивает все госпроекты с большим опазданием и не в полном объеме, дивы за 9мес18 обещают в 1-м квартале, тоже думаю это будет просто 3/4 от минимума в 5 рублей..

Фосагро увы видимо долго будет от 14 до 24 руб в квартал платить… строят много :)

Очень хочу уточнить, откуда информация по дивидендам Ростелекома? Вероятно, я что-то упустил. Если есть возможность, пожалуйста, уточните источник информации.

По Фосагро ожидаем хотя бы улучшения в показателях в текущем году. Пик инвестиций пройден.

По Фосагро помнится капзатраты на расширение только Метахима составят 20 млрд руб!

Наблюдаю за ситуацией и расчитываю, что они справятся.

Расходы велики, согласен. МТС придется ловко маневрировать, очень хочется понаблюдать за их успехами.

Система качает сколько возможно, но не более того. Уверен, крупные предстоящие расходы уже учтены менеджментом. Никто там не ставит задачу обескровить компанию.

Систему да, держу и очень давно. Не планирую продавать в обозримом будущем.

Это точно небыстрая идея, на 2-3 года минимум. Если готовы, тщательно все взвесьте, проверьте факты и только тогда действуйте.

Для меня идея в компании понятная, прогресс вижу, поэтому работаю с компанией.

Все просто. Есть сложный процент. Он либо работает на вас (фиксация прибыли) либо против вас (фиксация убытка).

Конечно, привлекательность тех или иных инструментов — дело индивидуальное и добровольное.

Меня устраивает предполагаемый поток от этих компаний, а вопрос ликвидности для меня не стоит остро, т.к. не планирую быстро выходить из бумаг.

Разумеется, могу ошибаться. Любому читателю необходимо проверить все за и против, оценить личное отношение и принять самостоятельное решение по распределению средств.

Хорошего вам отдыха! И продуктивных результатов после.