SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Bobrikpp

Что послужило предпосылкой для нырка в понедельник. Текущие прогнозы.

- 08 февраля 2018, 19:55

- |

Хотя нырок в понедельник ждали уже много месяцев (если не лет), но он как всегда, случился неожиданно.

В этой связи появилось в СМИ много теорий, что же послужило причиной такого падения. А точнее поводом.

Для того, чтобы ответить на вопрос, как далее будут развиваться события, надо четко уяснить текущие факторы. Попробуем (уже постфактум) собрать текущие версии от мировых аналитиков.

1. В США ведущей версией является подскок темпов роста зарплаты до +2,9% за год.

Этого давно ждет ФРС, полагая что теперь начнется взлет инфляции, а с ней и взлет ставок. И этот результат очень хорошо лег на эти ожидания.

Раз будет стремительные поднятия ставок от ФРС, и соответственно снижение кредитования отнего, то акции надо сбрасывать. Откуда и обвал.

Хотя все гладко на бумаге, но теория подвергается критике даже в США.

Во-первых, выросла зарплата только у двух категорий — высококвалифицированные сотрудники и управленцы. А прочие почти не изменили темпов.

Во-вторых, это данные с сезонной корректировкой. А без нее +2,5% — весьма средние цифры.

Да и исходя из общий соображений, есть скепсис по поводу ускорения темпов. Сейчас идет массированное наступление роботов, особенно по низкооплачиваемым специальностям. Откуда и отставание зарплат у этих групп.

Лично я не считаю эти цифры даже поводом для столь масштабного снижения.Такого масштаба негатива было за последние месяцы выше крыши.

2. Акции переоценены после стремительного роста в январе.

Абсолютно неверно. P/E всего слегка зашло до 25. Это выше среднего, но Китай пару лет назад торговался длительно время выше 40.

Это не теория, а полный фейк.

3. Конспирологическая версия.

Обвал криптовалют предшествовал по времени падению акций. Точных цифр у меня нет, но я оцениваю падение общей капитализации около -100 млрд за неделю, что вполне достаточно для срывания стопов и ухода в штопор.

Доказать ничего не могу, но это вполне может быть краткосрочным поводом для падения.

Лично мне эта теория очень нравится.

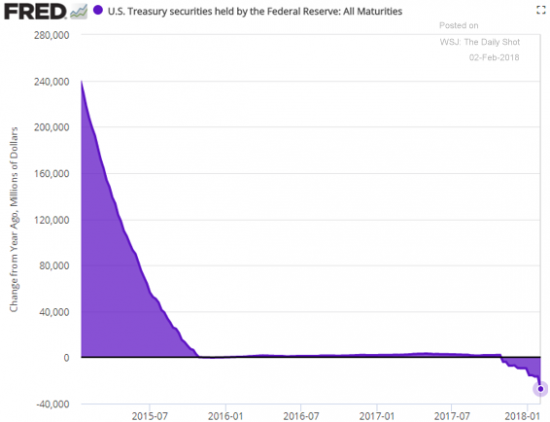

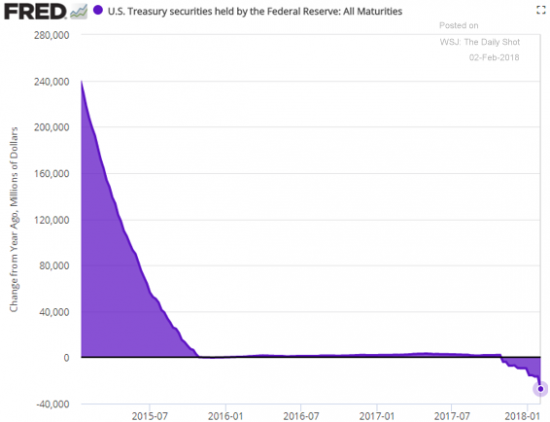

4. Начало разгрузки баланса ФРС.

Это не может быть поводом, поскольку началось еще в декабре. Но вполне может быть причиной, которая постепенно накопилась из количества в качество.

К сожалению, трудно в это поверить. Уж слишком небольшой объем вывели из рынка.

Поэтому лично мне эта теория не очень нравится.

5. Рост доходности по облигациям.

Все верно, вложения в облигации уже несколько месяцев выше доходностей по акциям. Поэтому безусловно является очень важным фактором обрушения акций. Другое дело, что не привязывается к текущему моменту.

Рост доходностей идет с декабре, а акции упали только в феврале. Но как долгосрочная причина причина вполне разумна.

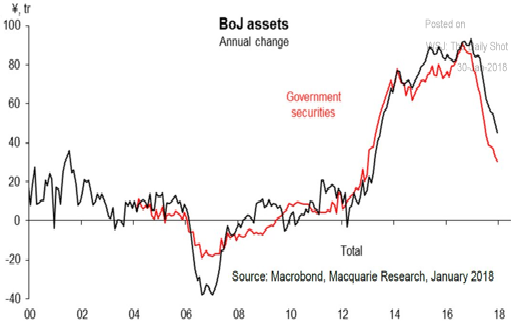

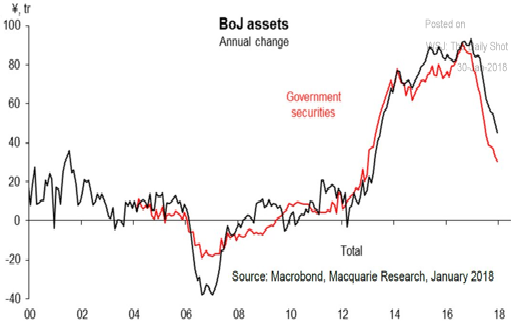

6. Снижение интенсивности японского QE.

Японский Центробанк является единственным, который привязывается не объемам выкупа бумаг с отрытого рынка, а к нулевым доходностям по 10 леткам. Поскольку доходности в последние месяцы выросли, то ему требуется меньше средств для поддержания уровня. Так объемы поступающей ликвидности от ЯЦБ в последние месяцы упали почти две трети!!!!!!!

Это очень много.

Поэтому на мой взгляд именно этот фактор стал главной долгосрочной причиной для коррекции по акциям.

В этой связи уместно напомнить, что в понедельник ЯЦБ выступил со специальным обращением, что не будет ограничивать себя в объемах выкупа. Впрочем, в данном моменте на росте доходностей облигаций это не значит ровным счетом ничего, являясь в лучшем случае лишь вербальной интервенцией.

Выводы и прогнозы.

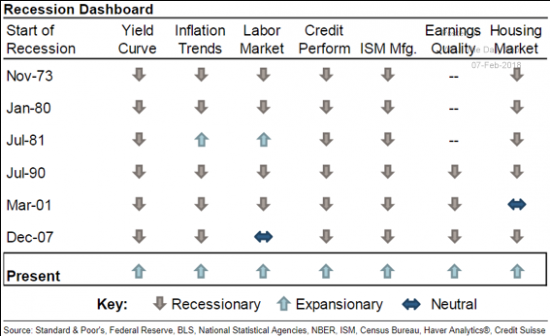

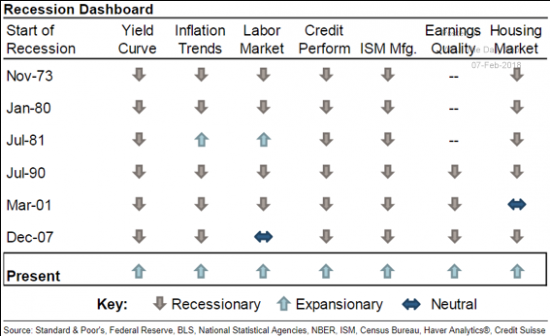

Суммируя, в качестве предтечи для коррекции был рост облигаций и снижение покупок от ЯЦБ. А в качестве спускового крючка вступил обвал по крипте. С этой точки зрения дальнейший буйный рост прежними темпами маловероятен… Хотя возврат к прежним максимумам вполне возможен. Ведь экономика сейчас находится в великолепном состоянии. Вот небольшая подборка текущих факторов от WSJ.

Сейчас ситуация совсем не такая не как во время краха доткомов.

Другими словами. коррекция прошла не от слабости, а от избытка сил.

С этой точки зрения вряд падение будет далее развиваться на долгосрочной основе.

7. Остается лишь один последний вопрос. Почему падение было столь брутальным?

Практика последних лет была такова, что ФРС всегда выкупала падения, не давая развиваться паническим сценарием. Например, ничего не мешало растянуть снижение на неделю. Тогда было бы без вопросов.

Здесь надо вспомнить, что недавно сменили главу ФРС. Это по факту означает перехват сторонниками Д.Трампа этого ценнейшего актива у сторонников Х. Клинтон. В отместку и ради спасения остатков своих активов последние вполне могли стать тем крупным продавцом, чьи продажи и придали падению ту остервенелость, которого так давно не было.

Как-то так видится текущая ситуация.

Буду рад услышать Ваши альтернативные точки зрения.

В этой связи появилось в СМИ много теорий, что же послужило причиной такого падения. А точнее поводом.

Для того, чтобы ответить на вопрос, как далее будут развиваться события, надо четко уяснить текущие факторы. Попробуем (уже постфактум) собрать текущие версии от мировых аналитиков.

1. В США ведущей версией является подскок темпов роста зарплаты до +2,9% за год.

Этого давно ждет ФРС, полагая что теперь начнется взлет инфляции, а с ней и взлет ставок. И этот результат очень хорошо лег на эти ожидания.

Раз будет стремительные поднятия ставок от ФРС, и соответственно снижение кредитования отнего, то акции надо сбрасывать. Откуда и обвал.

Хотя все гладко на бумаге, но теория подвергается критике даже в США.

Во-первых, выросла зарплата только у двух категорий — высококвалифицированные сотрудники и управленцы. А прочие почти не изменили темпов.

Во-вторых, это данные с сезонной корректировкой. А без нее +2,5% — весьма средние цифры.

Да и исходя из общий соображений, есть скепсис по поводу ускорения темпов. Сейчас идет массированное наступление роботов, особенно по низкооплачиваемым специальностям. Откуда и отставание зарплат у этих групп.

Лично я не считаю эти цифры даже поводом для столь масштабного снижения.Такого масштаба негатива было за последние месяцы выше крыши.

2. Акции переоценены после стремительного роста в январе.

Абсолютно неверно. P/E всего слегка зашло до 25. Это выше среднего, но Китай пару лет назад торговался длительно время выше 40.

Это не теория, а полный фейк.

3. Конспирологическая версия.

Обвал криптовалют предшествовал по времени падению акций. Точных цифр у меня нет, но я оцениваю падение общей капитализации около -100 млрд за неделю, что вполне достаточно для срывания стопов и ухода в штопор.

Доказать ничего не могу, но это вполне может быть краткосрочным поводом для падения.

Лично мне эта теория очень нравится.

4. Начало разгрузки баланса ФРС.

Это не может быть поводом, поскольку началось еще в декабре. Но вполне может быть причиной, которая постепенно накопилась из количества в качество.

К сожалению, трудно в это поверить. Уж слишком небольшой объем вывели из рынка.

Поэтому лично мне эта теория не очень нравится.

5. Рост доходности по облигациям.

Все верно, вложения в облигации уже несколько месяцев выше доходностей по акциям. Поэтому безусловно является очень важным фактором обрушения акций. Другое дело, что не привязывается к текущему моменту.

Рост доходностей идет с декабре, а акции упали только в феврале. Но как долгосрочная причина причина вполне разумна.

6. Снижение интенсивности японского QE.

Японский Центробанк является единственным, который привязывается не объемам выкупа бумаг с отрытого рынка, а к нулевым доходностям по 10 леткам. Поскольку доходности в последние месяцы выросли, то ему требуется меньше средств для поддержания уровня. Так объемы поступающей ликвидности от ЯЦБ в последние месяцы упали почти две трети!!!!!!!

Это очень много.

Поэтому на мой взгляд именно этот фактор стал главной долгосрочной причиной для коррекции по акциям.

В этой связи уместно напомнить, что в понедельник ЯЦБ выступил со специальным обращением, что не будет ограничивать себя в объемах выкупа. Впрочем, в данном моменте на росте доходностей облигаций это не значит ровным счетом ничего, являясь в лучшем случае лишь вербальной интервенцией.

Выводы и прогнозы.

Суммируя, в качестве предтечи для коррекции был рост облигаций и снижение покупок от ЯЦБ. А в качестве спускового крючка вступил обвал по крипте. С этой точки зрения дальнейший буйный рост прежними темпами маловероятен… Хотя возврат к прежним максимумам вполне возможен. Ведь экономика сейчас находится в великолепном состоянии. Вот небольшая подборка текущих факторов от WSJ.

Сейчас ситуация совсем не такая не как во время краха доткомов.

Другими словами. коррекция прошла не от слабости, а от избытка сил.

С этой точки зрения вряд падение будет далее развиваться на долгосрочной основе.

7. Остается лишь один последний вопрос. Почему падение было столь брутальным?

Практика последних лет была такова, что ФРС всегда выкупала падения, не давая развиваться паническим сценарием. Например, ничего не мешало растянуть снижение на неделю. Тогда было бы без вопросов.

Здесь надо вспомнить, что недавно сменили главу ФРС. Это по факту означает перехват сторонниками Д.Трампа этого ценнейшего актива у сторонников Х. Клинтон. В отместку и ради спасения остатков своих активов последние вполне могли стать тем крупным продавцом, чьи продажи и придали падению ту остервенелость, которого так давно не было.

Как-то так видится текущая ситуация.

Буду рад услышать Ваши альтернативные точки зрения.

34 |

Читайте на SMART-LAB:

Нефть взлетела, но рубль не реагирует

Эскалация конфликта на Ближнем Востоке привела к росту нефтяных котировок на 8% после открытия торгов в понедельник. В лидеры Индекса МосБиржи...

18:21

Индикатор VWMA (Volume Weighted Moving Average): формула расчёта, сигналы и бесплатный робот в OsEngine. Видео.

В этом выпуске разбираем индикатор VWMA (Volume Weighted Moving Average) — чем он отличается от обычной скользящей средней, как рассчитывается с...

18:07

теги блога Петр Бобрик

- NAHB

- PMI

- S&P

- S&P500 фьючерс

- акции

- баланс ФРС

- бежевая книга

- впечатление

- запасы

- Интервенции

- ипотека

- искусство

- китай

- коррекция

- Коррекция S&P500

- кризис

- кризис ликвидности

- лаг

- мировой кризис

- Мировые рынки

- неопределенность

- нефть

- обвал

- облигации

- падение акций

- прогноз

- промпроизводство

- расхождение

- РЕПО

- рецессия

- спред

- спреды

- ставка

- Сталь

- статистика

- строительный сектор

- технический анализ

- торговая война

- торговля по звездам

- торговые войны

- торговые сигналы

- фондовые индексы

- ФРС

>> Почему падение было столь брутальным?

** раз вы спрашиваете, отвечаю.

Почему такой мощный обвал 5.02?

Все просто, смотрим на звезды => smart-lab.ru/blog/450231.php

Я не силен в астрологии, поэтому ничего не могу сказать.

В любом случае спасибо за версию.

пс. когда убыточные пустышки вроде теслы стоят по 50 лярдов баксов — достаточно всего лишь включение разума у небольшая части горе-инвесторов чтобы пузырь прокололся

В теслой полностью согласен.

Но ведь падали все акции, а по большинству из них пузыря пока нет. P/E в среднем чуть выше 25. Тесла не пример.

1.Китай сказал, что будет распродавать госдолг США, на этом фоне Доха трежерей пошла вверх.

2.Трамп сказал, что хочет видеть сильный доллар, dxy сразу начал разворот.

3. Контрольный выстрел сделала Йелен, сказав, что на рынках пузырь.

Все это было на той неделе, в выходные рынок переосмыслил полученную информацию и пошел туда, куда должен был.

Все логично и связно, не понимаю, почему многие разводят руки и задают вопросы «а что же произошло»?

KiboR,

Она и есть рынок… или те, кто за ней стоят. Вчера вечером эти люди ничего не делали, доха трежерей шла вверх и рынок тоже. А сегодня развернули и рынок и доху. Что хотят — то творят. Фьюч по сипе за много лет с инвалидного кресла встал. Зреет кассовый разрыв на том все эти виксы и растут. Слово «пузырь» возникает тогда, когда толпе просто сообщают, что она что-то делает неправильно… например скидывает трежеря и входит в Амазон. Слово возникает тогда, когда компьютерная программа говорит «Хьюстон у нас проблемы», оператор подходит и видит что есть пробой уровня на одном из графиков. Пора эту х-ю прекращать, говорит оператор и чудесным образом графики идут туда, куда должны, независимо от предыдущего периода, когда они двигались как улитки годами в одну сторону.

Дисбалансы надо устранять.

Спасибо за версии. Полностью согласен.

Я их тоже видел, хотя в моей системе ценностей они не были столь значимыми.

Единственно есть сомнения по доллару.

За день до Д. Трампа в Давосе выступал С Мнучин и сказал что будет слабый доллар. И даже последующие опровержения Трампа не позволили долларовому индексу закрыть неделю плюсом.

Из общих соображений в долгую при таких гос. финансах доллару будет тяжело. Кроме того требования реиндустриализации Америки требуют именно слабый доллар. Крепкий доллар нужен не промышленникам, а лишь финансистам.

Впрочем, по последним дням именно Ваше видение ситуации оказывается правильным.

Такую вот логику я люблю, когда все просто и понятно.

Кстати да, но трежеря все равно продолжили падение.

Сканы не буду заливать с личной переписки.

Может и для кого то было сюрпризом…

Индекс волатильности VIX, который рассчитывается на базе опционов Чикагской биржи и считается индикатором «страха», за три дня взлетел на 263% — рекордно в своей истории, — а на предторговой сессии во вторник впервые с кризиса 2008-09 гг достиг отметки 50 пунктов.

В результате под ударом оказалась популярнейшая на Уолл-стрит стратегия, которая приносила прибыль в последние месяцы: с помощью биржевых фондов, паи которых торгуются вместе с акциями в Нью-Йорке, трейдеры — от частных до институциональных — делали ставки на дальнейшее падение волатильности, сопровождающее рост рынка.

Биржевые фонды в свою очередь занимали короткие позиции во фьючерсах на VIX: в 2018 году они второй раз в истории стали нетто-продацами этих контрактов, заняв чистую короткую позицию.

Общий объем таких позиций достиг 2 триллионов долларов, оценивает Крис Коул из Artemis Capital Advisers.

Резкий всплеск волатильности привел к масштабным потерям и вынудил их спасаться бегством, сообщает в обзоре Morgan Stanley: за понедельник для закрытия убыточных позиций с рынка было выкуплено 282 тысячи контрактов на VIX — рекорд за всю историю торгов.

Один из биржевых инструментов от компании VelocityShares — Daily Inverse VIX Short Term ETN (XIV) — потерял 90% своей стоимости, указывает старший аналитик ИК «Фридом Финанс» Вадим Меркулов. Из-за обвала VelocityShares была вынуждена объявить о прекращении обращения инструмента и погашении всех оставшихся паев по упавшей более чем в 10 раз цене.

«Вложения в данный продукт принесли огромные убытки крупным хедж-фондам, а также торговым подразделениям крупных банков и бутиков», — рассказывает Меркулов: именно это и привело к распродаже всех активов, вызвало цепную реакцию и панику на рынке.Проблема XIV заключается в том, что такой деривативный продукт очень быстро «схлопывается», то есть при сильном росте базового актива он слишком стремительно теряет в цене, объясняет эксперт.

В числе потерявших оказался крупнейший банк Швейцарии Credit Suisse, сообщает zerohedge: банк оказался владельцем почти половина всех бумаг XIV на 560 млн долларов, из которых до 95% обернутся в убыток.06.02.2018 19:20:20AAРекомендоватьПечатать«Индекс страха» взлетел до уровней 2008 года. финанс. ру