Блог им. Alexandr_Gvardiev

Как продавался газ. Управление опционами по Natural Gas.

- 19 ноября 2017, 15:26

- |

Продолжается серия статей, посвященная продажи волатильности. В этот раз расскажу о практическом применении фьючерс-опционных конструкций как способа продажи опционов на примере фьючерса на Natural Gas, торгуемого на Нью-Йоркской товарной бирже (NYMEX).

Прежде чем торговать любым товаром нужно хотя бы поверхностно, а желательно подробно изучить спецификацию инструмента. Для этого в моём случае заходим на сайт NYMEX и ищем там нужный товар http://www.cmegroup.com/trading/energy/nymex-natural-gas-futures.html

В качестве презентации нам рассказывают, что:

— фьючерс на Henry Hub Natural Gas позволяет участникам рынка осуществлять хеджирование для управления рисками по цене на природный газ. //То есть это поставочный контракт со всеми нюансами оного

— третий по величине объёмов контракт на фьючерсы на сырьевые товары в мире //Значит высоколиквидный, что есть хорошо.

— типы опционов на фьючерс включают в себя: американские, календарные спреды, европейские и дневные. //Американские опционы нас как раз интересуют.

Для детальной информации переходим на спецификацию товара http://www.cmegroup.com/trading/energy/natural-gas/natural-gas_contract_specifications.html?optionProductId=191

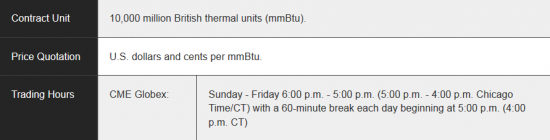

Здесь узнаём объём контракта, а также торговые часы инструмента. Как видим природный газ торгуется практически круглосуточно и имеет только один полноценный выходной – суббота. //То есть желающим торговать газом, особенно это касается продажи волатильности, необходимо внимательно следить за ценой даже в ночное время и на выходных. Или хотя бы настроить оповещения в случае резкого ценового движения в часы отсутствия на рынке.

Можно ещё посмотреть вкладку “Margins” и увидеть, что маржа по контракту составляет примерно 2000-2365$ в зависимости от срока экспирации фьючерсного контракта.

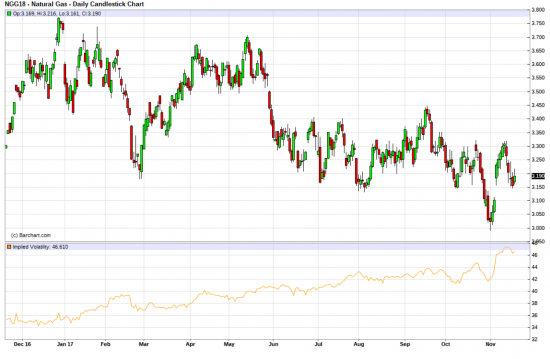

Но того, кто собирается продавать волатильность по Natural Gas, в первую очередь должна интересовать собственно волатильность: как Implied, так и Realized one.

И вот тут как раз особенности газа становятся наиболее очевидны и привлекательны. Так как газ – это товар, который имеет самую высокую вменённую волатильность среди всех существующих товарных активов. Чтобы это увидеть, зайдём на сайт barchart.com, выберем нужный контракт, откроем график и добавим к нему индикатор «Implied Volatility (Futures)». Должен получится примерно такой график:

Как видно IV по газу стабильно растёт и на текущий момент среднее IV составляет 46,6%, при этом сам газ особо никуда не движется. Естественно всё может в одночасье измениться, и этот рост IV как раз-таки и отражает настроение рынка настойчиво ожидающего выхода газа из консолидации.

Но перейдём конкретно к рассказу о том, как управлялась конструкция по Natural Gas, которая была открыта на американском счёте у брокера Phillip Capital. Сразу предупреждаю, что дальше последует лютый опционный трэш, построенный на сленге кадетов Wall Street. Кто не владеет этим языком безумия, просьба сразу переходить к выводам статьи.

Выводы статьи:

— Читать спецификацию контракта

— Искать высокую IV

— Хеджировать продажи опционов

— Не зависеть от прогнозов, иметь вариант действия на любое направление движения рынка

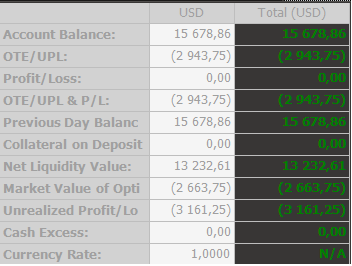

П.С. по традиции в конце публикую свой account summary. Текущий баланс счёта составляет 15678$, изначальный депозит 14270$, что соответствует 1408$ положительной переоценки за 2 месяца более-менее активной торговли с загрузкой маржи не более чем на 50% от счёта.

теги блога Александр Гвардиев

- Binance

- bitcoin

- Brent

- ETF

- gamestop

- GME

- interactive brokers

- P/E

- pfizer

- S&P

- S&P500

- аксиомы

- акции

- акции США

- американские акции

- американский рынок

- Бали

- биржа

- биткоин

- брокеры

- буревестник

- валюта

- волатильность

- вывод

- газ

- Газпром

- госдолг

- дивиденды

- Дмитрий Полозков

- евро

- жильё

- золото

- Илья Коровин

- инвестиции

- инсайдеры

- интуиция в трейдинге

- инфляция

- инфобизнес

- история

- капитализм

- Китай

- книга

- книги

- Коровин

- кризис

- криптовалюта

- Мавроди

- маржа

- математика

- ММВБ

- МОК

- натуральный газ

- нефть

- Новости

- Облигации

- обучение

- Олейник

- опрос

- опционы

- опционы на акции США

- опционы на америке

- оффтоп

- пассивный доход

- покер

- покрытый колл

- практика

- прикол

- природный газ

- продажа волатильности

- продажа опционов

- психология

- путешествие

- Путешествия

- работа

- равновесие

- рецензия

- рецензия на книгу

- РИ

- риск

- рынок США

- санкции

- скандал

- смартлаб

- СССР

- Стоп-лосс

- США

- сыроедение

- товарный рынок США

- Торговля временем

- трейдинг

- управление

- уроки

- форекс

- ФРС

- фьючерсы

- хэджирование

- шорты

- экономика

- экспирация

- юмор

если IV растёт, то это необязательно рынок в целом ОЖИДАЕТ падение. Он может ожидать круный движняк в любую из сторон.

На индексах акций падение обычно вызывает рост волы., так как большинство лонгует фьючерс или акции и соответственно страхуется от падения.

На товарном рынке рост цены товара вызывает рост волы, так как потребители страхуются от роста цены, ведь цена товар может резко вырасти из-за плохих погодных условий и других причин.