SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. alexey_s

Про комиссии в ПИФах

- 20 октября 2017, 12:33

- |

В продолжение «разговора», начатого здесь. Прошлый раз мы брали абстрактные комиссии в 1,5% и считали из довольно демократичными. Сейчас проверим, сколько действительно забирают себе управляющие компании за управление фондами.

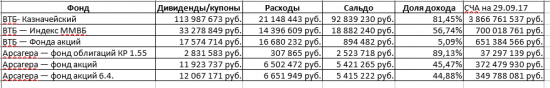

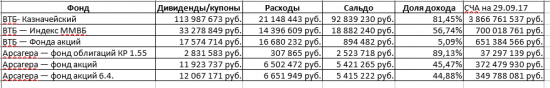

Для сравнения взял одну большую УК, паями которой владею и одну не очень большую УК, довольно известную — просто для сравнения. Результаты сравнения на картинке ниже.

Дивиденды/купоны — дивиденды (в случае фондов акций) и купоны (в случае фондов облигаций), которые получила УК.

Расходы — расходы на управление фондом и спецдепозитарий. Если начать рыться глубже, то будет видно, что статей расходов будет больше, но их отбросим — будем считать их служебными (это доходы от продажи паев, расходы на погашение паев и пр.)

Сальдо — разница между «пассивным доходом» фонда и расходами на управление им.

Доля дохода — эта та самая доля дохода, которая остается «в распоряжении» инвестора", т.е. реинвестируется.

СЧА — СЧА соответствующего фонда на 29.09.2017, для справки. Чтобы наглядно убедиться, что доля расходов в общей «пассивной прибыли» фонда не сильно коррелирует с его размерами.

Видно, что в случае с облигационными фондами большая часть получаемых купонов — реинвестируется, «управляшка» забирает себе относительно небольшую часть доходов. В случае фондов акций в распоряжении инвестора в лучшем случае остается половина дивидендов, которые реинвестируются в ПИФе.

Если рассматривать ПИФы как что-то что будет давать вам пассивный доход и придерживаться стратегии погашения паев на сумму, которая требуется на текущие нужды, то, чтобы просто не «проедать» свой капитал нужно погашать паев примерно на 2-3% от СЧА фонда (речь о фондах акций), и в этом случае про реинвестирование дивидендов можно забыть.

Если самому составить портфель акций, аналогичный портфелю какого-либо фонда — то можно существенно сэкономить на издержках, а сэкономленные средства — направлять на реинвестирование. Выводить же можно эти же самые 2-3% как и в случае с паями. Другое дело, что составить портфель точь-в-точь как у желаемого фонда, чтобы получать такую же доходность как у фонда, может не получиться — все равно акции и облигации вы будете, скорей всего, покупать по другим ценам и не всегда сможете купить какие-либо акции и облигации. Акции могут торговаться на Борде, а облигации могут быть доступны только на размещении.

Мораль: ищите облигационные фонды с минимальными комиссиями и индексные фонды либо сами заморачивайтесь с выбором акций :). Можно искать те фонды, которые делают «альфу», но Сергей Спирин в своем ЖЖ и своем блоге активно пропагандирует мысль о том, что способность делать «альфу» — вещь довольно непостоянная, а управляющие берут за свои труды в таких фондах — немало денег. Такие дела.

Для сравнения взял одну большую УК, паями которой владею и одну не очень большую УК, довольно известную — просто для сравнения. Результаты сравнения на картинке ниже.

Дивиденды/купоны — дивиденды (в случае фондов акций) и купоны (в случае фондов облигаций), которые получила УК.

Расходы — расходы на управление фондом и спецдепозитарий. Если начать рыться глубже, то будет видно, что статей расходов будет больше, но их отбросим — будем считать их служебными (это доходы от продажи паев, расходы на погашение паев и пр.)

Сальдо — разница между «пассивным доходом» фонда и расходами на управление им.

Доля дохода — эта та самая доля дохода, которая остается «в распоряжении» инвестора", т.е. реинвестируется.

СЧА — СЧА соответствующего фонда на 29.09.2017, для справки. Чтобы наглядно убедиться, что доля расходов в общей «пассивной прибыли» фонда не сильно коррелирует с его размерами.

Видно, что в случае с облигационными фондами большая часть получаемых купонов — реинвестируется, «управляшка» забирает себе относительно небольшую часть доходов. В случае фондов акций в распоряжении инвестора в лучшем случае остается половина дивидендов, которые реинвестируются в ПИФе.

Если рассматривать ПИФы как что-то что будет давать вам пассивный доход и придерживаться стратегии погашения паев на сумму, которая требуется на текущие нужды, то, чтобы просто не «проедать» свой капитал нужно погашать паев примерно на 2-3% от СЧА фонда (речь о фондах акций), и в этом случае про реинвестирование дивидендов можно забыть.

Если самому составить портфель акций, аналогичный портфелю какого-либо фонда — то можно существенно сэкономить на издержках, а сэкономленные средства — направлять на реинвестирование. Выводить же можно эти же самые 2-3% как и в случае с паями. Другое дело, что составить портфель точь-в-точь как у желаемого фонда, чтобы получать такую же доходность как у фонда, может не получиться — все равно акции и облигации вы будете, скорей всего, покупать по другим ценам и не всегда сможете купить какие-либо акции и облигации. Акции могут торговаться на Борде, а облигации могут быть доступны только на размещении.

Мораль: ищите облигационные фонды с минимальными комиссиями и индексные фонды либо сами заморачивайтесь с выбором акций :). Можно искать те фонды, которые делают «альфу», но Сергей Спирин в своем ЖЖ и своем блоге активно пропагандирует мысль о том, что способность делать «альфу» — вещь довольно непостоянная, а управляющие берут за свои труды в таких фондах — немало денег. Такие дела.

344 |

2 комментария

акуеть комиссии

- 20 октября 2017, 18:17

Тимофей Мартынов, хотя казалось бы, что там 1,5%-2%. А вот!

- 20 октября 2017, 18:25

Читайте на SMART-LAB:

теги блога Алексей

- Apple

- Citi Group

- Dow

- ETF

- Goldman Sachs

- NASDAQ

- P\E

- python

- ROE

- S&P500

- WINDOWS 10

- автомобили

- акции

- акции роста

- акции США

- Амазон

- американские акции

- анализ акций

- анализ компаний

- Арсагера

- Баффет

- Боллинджер

- бонды

- брокеры

- вопрос

- ВСМПО-АВИСМА

- выборы США

- Газпром

- Голдман

- Голдман сакс

- Грааль

- Гринблатт

- Гросс

- дивидендные акции

- дивидендные аристократы

- дивиденды

- доллар

- доходность

- Доходность гособлигаций

- драги

- евро

- золото

- ЗПИФН

- инвестиции

- Инвестиции в недвижимость

- инфографика

- история успеха

- китай

- консенсус

- кооперация

- МосБиржа

- недвижимость

- неквалифицированные инвесторы

- нефть

- новости эмитентов

- Номура

- облигации

- опек+

- опционы

- Открывашка

- открытие

- открытие брокер

- оффтоп

- ПИФы

- портфель

- портфельное инвестирование

- портфельные инвестиции

- прогнозы

- процентные ставки

- размещение БО

- размещение облигаций

- рейтинги

- рецензия на книгу

- рынки

- Рэй Далио

- Сбербанк

- сводка по эмитентам

- советы

- ставка ФРС

- ставки ФРС

- Ставропольэнергосбыт

- сургутнефтегаз

- США

- технический анализ

- технологии

- товары

- торговые стратегии

- Трамп

- фонды

- форекс

- фосагро

- ФРС

- хайпы

- центробанки

- цинк

- цмт

- черный лебедь

- Шадрин

- экономика

- юмор