SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Lg1980

Почему идет приток капитала на разв. рынки при повышении ставки ФРС?

- 11 июля 2017, 10:50

- |

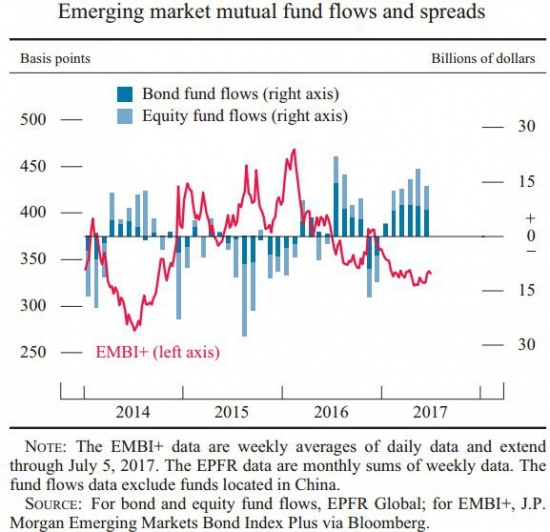

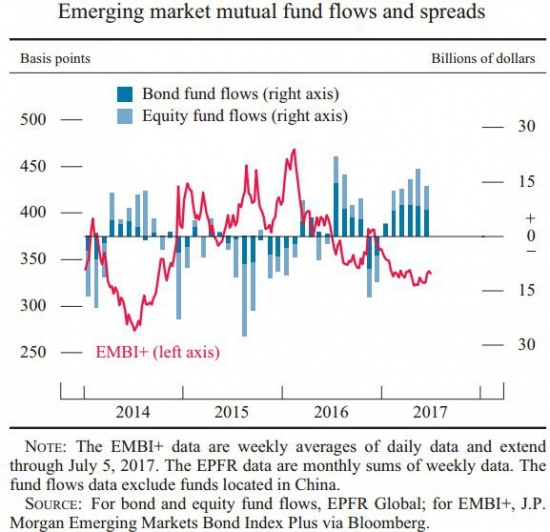

График из полугодового отчета ФРС о монетарной политике goo.gl/uj35AC, хорошо объясняет причины необычного укрепления рубля с начала текущего года. Это произошло несмотря на обвалившиеся на 20% нефтяные котировки, цикл повышения ставок ФРС, а также неблагоприятные для рисковых активов геополитические факторы.

Последние пару лет отмечался активный и относительно стабильный приток капитала на развивающиеся рынки. Разница между доходностью облигаций развивающихся стран и США (рассчитываемый инвестиционным банком JP Morgan индекс EMBI+) снизилась до минимумов конца 2014 года. На первый взгляд не очевидно, но этому процессу в основном способствовало упомянутое повышение ставок ФРС.

Логика здесь следующая: поскольку участники рынка ждут аналогичных действий от американского регулятора и в будущем — они не спешат приобретать американские облигации сейчас, а то и вовсе продают их. Тем более, плановое повышение ставок ФРС с нынешних 1,25% годовых до 3% годовых к 2019 году — сулит дальнейший значительный рост доходностей. В свою очередь, особенность рынка облигаций такова, что, по закону спроса и предложения, повышение доходности к погашению вслед за ставкой ФРС неизбежно ведет к снижению рыночной цены бондов. Вероятно, мало кто из инвесторов готов нести убытки, пусть и временные — до погашения этих самых облигаций. К слову, некоторое время назад тенденция обратная вышеописанной стимулировала инвесторов покупать облигации стран Европы с нулевой и даже отрицательной (!) доходностью – пока росла их рыночная цена.

Как бы то ни было, для активов развивающихся стран в целом и рублевых – в частности, все это является несомненно позитивным фактором. В частности, несмотря на волатильность рынка нефти и геополитику, приток капитала в российскую экономику, очевидно, может носить продолжительный характер и растянуться на несколько лет вплоть до 2019 года. Тем более – на фоне наметившегося за последнее время улучшения макроэкономической конъюнктуры.

Последние пару лет отмечался активный и относительно стабильный приток капитала на развивающиеся рынки. Разница между доходностью облигаций развивающихся стран и США (рассчитываемый инвестиционным банком JP Morgan индекс EMBI+) снизилась до минимумов конца 2014 года. На первый взгляд не очевидно, но этому процессу в основном способствовало упомянутое повышение ставок ФРС.

Логика здесь следующая: поскольку участники рынка ждут аналогичных действий от американского регулятора и в будущем — они не спешат приобретать американские облигации сейчас, а то и вовсе продают их. Тем более, плановое повышение ставок ФРС с нынешних 1,25% годовых до 3% годовых к 2019 году — сулит дальнейший значительный рост доходностей. В свою очередь, особенность рынка облигаций такова, что, по закону спроса и предложения, повышение доходности к погашению вслед за ставкой ФРС неизбежно ведет к снижению рыночной цены бондов. Вероятно, мало кто из инвесторов готов нести убытки, пусть и временные — до погашения этих самых облигаций. К слову, некоторое время назад тенденция обратная вышеописанной стимулировала инвесторов покупать облигации стран Европы с нулевой и даже отрицательной (!) доходностью – пока росла их рыночная цена.

Как бы то ни было, для активов развивающихся стран в целом и рублевых – в частности, все это является несомненно позитивным фактором. В частности, несмотря на волатильность рынка нефти и геополитику, приток капитала в российскую экономику, очевидно, может носить продолжительный характер и растянуться на несколько лет вплоть до 2019 года. Тем более – на фоне наметившегося за последнее время улучшения макроэкономической конъюнктуры.

13 |

Читайте на SMART-LAB:

Норникель: прогноз результатов 2025 года в ожидании отчета, так ли дешева компания без хайпа в металлах?

Норникель завтра отчитывается по МСФО за 2025 год

Традиционно делаю прогноз результатов, потому что истинная мощь аналитика это не...

20:59

Вторичный рынок золота в России растет

РБК опубликовал материал о том, как рекордные цены на золото запустили рост внутреннего вторичного оборота драгметалла в России. 📊 По...

10:01

теги блога Timur Nigmatullin

- Amazon

- Amazon.com

- Apple

- Berkshire Hathaway

- Brent

- CAPEX

- EUR USD

- Gold

- greece

- Nvidia

- S&P500

- Veon

- Vimpelcom

- акции

- АЛРОСА

- АФК Система

- баксы

- баффет

- биткоин

- биткойн

- ввп

- Вечерний обзор

- выборы в америке

- Вымпелком

- Газпром

- глазьев

- голда

- греция

- девелоперы

- дефолт

- дивиденды

- дневной обзор

- долгосрок

- долгосрочные инвестиции

- доллар

- евробакс

- Жилье

- золото

- иис

- Инвестиции

- инфляция

- Китай

- ключевая ставка

- краткосрок

- криптовалюта

- криптовалюты

- кэш

- лента

- лонгокрыл

- ЛЧИ2015

- М.Видео

- магнит

- макро

- макростатистика

- макроэкономика

- макроэкономика России

- мамба

- МГТС

- мегафон

- мировой финансовый кризис

- ММВБ

- Монетарная политика

- Московская биржа

- мтс

- Мультисистема

- недвижимость

- нефт

- Нефть

- нефтя

- Новатэк

- обзор рынка

- Облигации

- отчетность

- оффтоп

- Пик

- портфель

- премаркет

- прогноз по рублю

- прогнозы по рублю

- психология трейдинга

- РБК

- Ростелеком

- рубль

- серебро

- спекуляции

- срочка

- статистика

- сырье

- теле2

- трейдинг

- трололо

- утренний обзор

- ФРС

- фундаментальный анализ

- фьючи

- ЦБ

- юань рубль

- Яндекс

Парадокс в том, что это во многом соответствует действительности.