SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. cherry777

Измерение волатильности. Индикатор ATR

- 17 февраля 2012, 21:04

- |

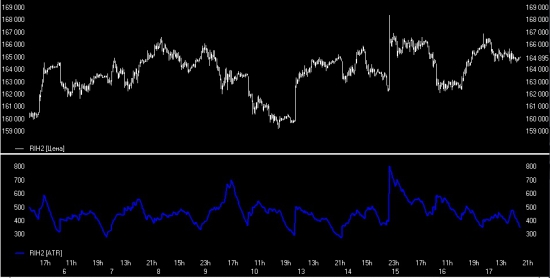

В данной статье хотелось бы обратить внимание на один из наиболее простых методов измерения волатильности — вычислении волатильности с помощьюиндикатора ATR.

Хотелось бы отметить, что волатильность позволяет нам всегда работать в ритме рынка, помогает грамотно устанавливать размер стоп-лосса и тейк-профита.

Средний Истинный Диапазон (Average True Range, сокращенно ATR)– биржевой технический индикатор, отражающий волатильность движения актива. Автором данного индикатора стал Уэллс Уайлдер и описал его в книге «Новые концепции технических торговых систем». На данный момент ATR активно применяется трейдерами и используется во многих торговых стратегиях.

Основной смысл индикатора ATR заключается в определении среднего диапазона изменения цены за определенный период времени.

Если диапазон колебаний внутри периода (разница между максимумом и минимумом) достаточно велик, то скорее всего значение TR будет рассчитываться исходя из него. Если разница между максимумом и минимумом достаточно мала, то наиболее вероятно для расчета TR будут использоваться два других вышеуказанных метода. Последние два варианта обычно получаются, если предыдущее закрытие больше текущего максимума или предыдущее закрытие ниже, чем текущий минимум. Последние ситуации -ценовые разрывы или гэпы (gaps) достаточно редки на Forex и в основном случаются на выходных, если в течение выходных вышли серьезные новости.

Средний истинный диапазон Average True Range (ATR) выводится из TR путем усреднения по какому-либо из методов — простому среднему, экспоненциальному или другому.

Использование индикатора ATR

Отражая свое предназначение, индикатор Average True Range, как правило, достигает высоких значений в момент сильного роста или падения биржевого инструмента, когда происходят либо панические прадажи, либо активные его покупки. В это время на бирже волатильность максимальна.

Низкие значения индикатора ATR соотносятся с продолжительными периодами бокового, нейтрального движения, которые характерны для рынка в моменты ожидания важных новостей или отсутствия большого капитала.

ATR можно использовать также, как и другие индикаторы волатильности. Принцип прогнозирования следующий: чем выше значение ATR, тем выше волатильность, а значит и вероятность изменения трендового движения; чем ниже значение индикатора, тем слабее направленность тренда.

Обычно используют 14-периодный ATR, который может быть рассчитан как на внутридневных, так и на дневных или недельных и даже месячных данных.

Экстремальные значения индикатора часто указывают на разворотные точки и или начало нового движения. Как и другие индикаторы показывающие волатильность, как, например полосы Боллинджера (Bollinger Bands), Average True Range не может предсказать направление или продолжительность движения, он указывает только на уровень активности.

Расчетная формула ATR:

ATR = Moving Average(TRj, n),

где

TRj = максимальному из модулей трех значений

|High — Low|, |High — Closej-1|, |Low — Closej-1|.

Истинный диапазон – это наибольшая из следующих величин:

— разность между текущим максимумом и минимумом;

— разность между предыдущей ценой закрытия и текущим максимумом;

— разность между предыдущей ценой закрытия и текущим минимумом.

ATR — это скользящее среднее значений истинного диапазона.

Основные недостатки:

В качестве недостатков обычно указывается один — при большом периоде ATR может запаздывать, указывая не текущую а прошлую волатильность.

Рассмотрим это на примере. Валютные пары EUR/USD и GBP/JPY. Вопрос: поставите ли вы стопы для обеих валютных пар на одном и том же расстоянии? Ответ: конечно нет.

Если вы можете рисковать 2% своего капитала и в том, и в другом случае, было бы неправильно ставить стопы для каждой из пар на одном и том же расстоянии. Почему? Да потому что пара EUR/USD двигается в среднем на 120 пунктов в день, в то время как пара GBP/JPY – на 250-300. Следовательно, нет никакого смысла в том, чтобы ставить для этих по сути разных пар стоп-приказы на одном и том же расстоянии.

Как размещать стоп-ордера, используя индикатор ATR

Посмотрите на значение ATR и устанавливайте стопы в двух или трех ATR’ах. К примеру, если на тот момент, когда вы вошли в рынок, значение ATR было 100, и вы решите разместить стоп-приказ в 2 ATR, то вам нужно умножить 100 на 2. Следовательно, вам нужно разместить стоп-приказ на расстоянии в 200 пунктов от точки входа (разместить стоп в 2 ATR).

Хотелось бы отметить, что волатильность позволяет нам всегда работать в ритме рынка, помогает грамотно устанавливать размер стоп-лосса и тейк-профита.

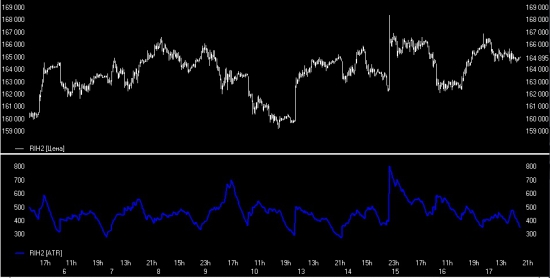

Средний Истинный Диапазон (Average True Range, сокращенно ATR)– биржевой технический индикатор, отражающий волатильность движения актива. Автором данного индикатора стал Уэллс Уайлдер и описал его в книге «Новые концепции технических торговых систем». На данный момент ATR активно применяется трейдерами и используется во многих торговых стратегиях.

Основной смысл индикатора ATR заключается в определении среднего диапазона изменения цены за определенный период времени.

Особенности индикатора:

Первоначально Уайлдер определяет Истинный диапазон (True Range — TR), который определяется как максимальное из трех значений.- Разница между текущим максимумом и текущим минимумом;

- абсолютное значение разницы текущего максимума и предыдущего закрытия;

- абсолютное значение разницы текущего минимума и предыдущего закрытия.

Если диапазон колебаний внутри периода (разница между максимумом и минимумом) достаточно велик, то скорее всего значение TR будет рассчитываться исходя из него. Если разница между максимумом и минимумом достаточно мала, то наиболее вероятно для расчета TR будут использоваться два других вышеуказанных метода. Последние два варианта обычно получаются, если предыдущее закрытие больше текущего максимума или предыдущее закрытие ниже, чем текущий минимум. Последние ситуации -ценовые разрывы или гэпы (gaps) достаточно редки на Forex и в основном случаются на выходных, если в течение выходных вышли серьезные новости.

Средний истинный диапазон Average True Range (ATR) выводится из TR путем усреднения по какому-либо из методов — простому среднему, экспоненциальному или другому.

Использование индикатора ATR

Отражая свое предназначение, индикатор Average True Range, как правило, достигает высоких значений в момент сильного роста или падения биржевого инструмента, когда происходят либо панические прадажи, либо активные его покупки. В это время на бирже волатильность максимальна.

Низкие значения индикатора ATR соотносятся с продолжительными периодами бокового, нейтрального движения, которые характерны для рынка в моменты ожидания важных новостей или отсутствия большого капитала.

ATR можно использовать также, как и другие индикаторы волатильности. Принцип прогнозирования следующий: чем выше значение ATR, тем выше волатильность, а значит и вероятность изменения трендового движения; чем ниже значение индикатора, тем слабее направленность тренда.

Обычно используют 14-периодный ATR, который может быть рассчитан как на внутридневных, так и на дневных или недельных и даже месячных данных.

Экстремальные значения индикатора часто указывают на разворотные точки и или начало нового движения. Как и другие индикаторы показывающие волатильность, как, например полосы Боллинджера (Bollinger Bands), Average True Range не может предсказать направление или продолжительность движения, он указывает только на уровень активности.

Расчетная формула ATR:

ATR = Moving Average(TRj, n),

где

TRj = максимальному из модулей трех значений

|High — Low|, |High — Closej-1|, |Low — Closej-1|.

Истинный диапазон – это наибольшая из следующих величин:

— разность между текущим максимумом и минимумом;

— разность между предыдущей ценой закрытия и текущим максимумом;

— разность между предыдущей ценой закрытия и текущим минимумом.

ATR — это скользящее среднее значений истинного диапазона.

Основные недостатки:

В качестве недостатков обычно указывается один — при большом периоде ATR может запаздывать, указывая не текущую а прошлую волатильность.

Рассмотрим это на примере. Валютные пары EUR/USD и GBP/JPY. Вопрос: поставите ли вы стопы для обеих валютных пар на одном и том же расстоянии? Ответ: конечно нет.

Если вы можете рисковать 2% своего капитала и в том, и в другом случае, было бы неправильно ставить стопы для каждой из пар на одном и том же расстоянии. Почему? Да потому что пара EUR/USD двигается в среднем на 120 пунктов в день, в то время как пара GBP/JPY – на 250-300. Следовательно, нет никакого смысла в том, чтобы ставить для этих по сути разных пар стоп-приказы на одном и том же расстоянии.

Как размещать стоп-ордера, используя индикатор ATR

Посмотрите на значение ATR и устанавливайте стопы в двух или трех ATR’ах. К примеру, если на тот момент, когда вы вошли в рынок, значение ATR было 100, и вы решите разместить стоп-приказ в 2 ATR, то вам нужно умножить 100 на 2. Следовательно, вам нужно разместить стоп-приказ на расстоянии в 200 пунктов от точки входа (разместить стоп в 2 ATR).

15.6К |

Читайте на SMART-LAB:

Tickmill подводит итоги рекордного 2025 года

Tickmill закрыл 2025 год как один из самых успешных в своей истории, достигнув рекордных показателей по торговой активности, росту...

17:37

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В...

16:39

Женский инвестпортфель. Как россиянки зарабатывают на фондовом рынке в 2026 году?

Главное: В 2025 году самыми успешными инвесторами на российском рынке стали женщины По сравнению с мужчинами женщины обычно более...

17:14

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

05 марта 2026, 19:45

теги блога Yuliya Voropaeva

- Apple

- bank of america

- BASF

- buyback

- G20

- Moody's

- Morgan Stanley

- S&P

- акции

- банк

- бензин

- бкс

- БКС Экспресс

- бюджет

- валюта

- валютные пары

- ввп

- Веселье

- втб

- газ

- газопровод

- Газпром

- Германия

- Греция

- день благодарения

- Доллар

- ДЭК

- Евро

- Еврозона

- Европа

- ЕК

- ЕС

- ЕЦБ

- инвест идеи

- инвестидеи

- индекс РТС

- Индикатор ATR

- ИНТЕР РАО ЕЭС

- интересные факты

- интеррао

- инфляция

- инфляция в России

- Инфографика

- Иран

- китай

- кредитный рейтинг

- Кукл

- макростатистика

- макроэкономические показатели

- МВФ

- Медведев

- Медь

- Мировые биржи

- ММВБ

- ММК

- нефть

- нефть Brent

- НЛМК

- новости

- новости рынков

- ожидаемые события

- Опрос

- отчетности

- оффтоп

- прогноз

- рейтинг

- рейтинг банков

- реструктуризация

- россиия

- Россия

- рост

- ростелеком

- русал

- РФ

- Саммит ЕС

- Сбер

- сбербанк

- Светофор

- Северный поток

- события

- спекуляции

- статистика

- Стив Джобс

- США

- тарифы

- твист

- трейдинг

- Украина

- Уоррен Баффет

- финансовый кризис 2011

- финансовый словарь

- форекс

- фридман

- ФРС

- цена

- чиновники

- Экономика

- эмбарго

- энергетика

- юмор

Полезная штука.

Использую на дневках с настройкой 10.

Позволяет прогнозировать — с определённой долей вероятности — «прорыв волатильности» — т.е. грядущий импульс…

Как-то так…

:)

Всегда пожалуйста, Прекрасная Незнакомка!

:)

Но какую смысловую нагрузку несет 14-периодный ATR?

Почему именно 14?

Потому что он по умолчанию настроен в индикаторе — не принимается