Блог им. Mindspace

Обзор рынка: ждем роста ставки и… разворота?

- 14 марта 2017, 11:26

- |

Всю прошлую неделю рынки провели в коррекции. Что при такой перекупленности не стало сюрпризом. Событиями недели стали взмывающая доходность по облигациям и пикирующие цены на нефть. К концу недели снижение остановилось: помог хороший отчет о числе рабочих мест Nonfarm Payrolls. Продолжится ли коррекция на этой неделе? Давайте смотреть.

По итогам прошедшей недели мы имеем следующую картину:

- Индексы Dow Jones Industrial Average (DIA) и S&P 500 (SPY) закрыли гэпы, о которых я писала в прошлом обзоре, но удержались над 13-дневными средними EMA(13). На дневных графиках DIA и SPY сохраняется медвежья MACD. Недельные графики DIA и SPY также указывают на замедление тренда.

- Nasdaq 100 (QQQ) всю неделю простоял в боковике, но за счет усиления биотехнологического сектора (IBB) начал показывать признаки восстановления.

- iShares Russell 2000 Index (IWM) всю неделю снижался, и только в пятницу на графике появились разворотная свеча и объем. Но на недельном графике по-прежнему слабость. Соотношение сил на рынке (IWM:SPY) также не в пользу малых компаний. Как оценивать это соотношение я пишу здесь.

- Доходность по облигациям ($TNX) росла всю неделю, тестирует уровень декабря 2016 года ($26, то есть 2,6%) и, судя по недельному графику, скоро его возьмет.

- Жертвами роста доходности стали сырье (XLB, XLE), недвижимость (XLRE) и коммунальные компании (XLU). На финансовом секторе рост доходности не сказался, в этот раз XLF корректировался, а не рос. Подробнее о влиянии доходности я пишу здесь.

- Нефти (XLE) досталось как от доходности, так и от вышедших плохих (то бишь высоких) данных по объему запасов. XLE отправили под EMA(200), но в пятницу все же вернули в аптренд.

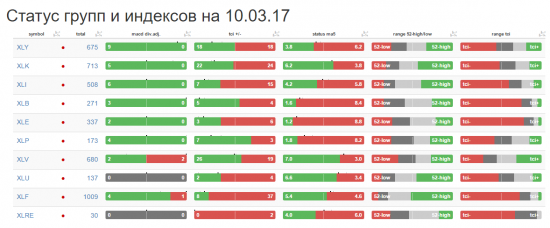

- XLE, XLB, XLP остаются самыми слабыми секторами по Cтатусу в моей системе (см. скриншот в галерее). При этом XLI, XLB подают признаки восстановления по RSI(13).

- Самыми сильными секторами по итогам недели были: XLV, XLU, XLK (XLK и XLV единственные приросли). При этом XLV уперся в уровень 2015 года ($76), а XLK остается перекупленным по RSI(13).

- График индекса страха ($VIX) держится внизу. Золото (GLD) и облигации (TLT) продолжают свое снижение в даунтренде.

- Значение Статуса на рынке по данным моей системы впервые с ноября 2016 года ушло ниже нуля и составляет -2 (по шкале от -10 до 10) и пока является нейтральным.

О чем это нам говорит?

О том, что рынок по-прежнему бычий, но на нем идет коррекция. На это указывает замедление тренда в индексах (SPY,DIA,QQQ), слабость компаний малой капитализации (IWM) и значение Статуса рынка. Рост доходности по облигациям ($TNX) подтверждает готовность рынка к подъему ставок, вероятно, что это случится уже на этой неделе. Снижение защитных активов золото (GLD), облигаций (TLT) и сектора товаров повседневного потребления (XLP) также намекает на грядущий рост ставок.

Продолжить чтение на блоге.

P.S. А между тем, срок сдачи 3-НДФЛ все ближе

Если вы активно торгуете через иностранного брокера, то подготовка декларации о доходах перестает быть простой задачей. Прежде всего потому что налоговая требует подробный отчет по каждой сделке. И чем больше у вас сделок, тем сложней готовить отчет. Вы можете упростить себе жизнь, поручив подготовку отчета мне, а точнее, моей программе. Как это сделать, читайте здесь.

Дисклеймер

Данный пост не является руководством к действию, а представляет собой мнение автора. До того, как открыть торговую сделку, всегда проводите собственный анализ.

Оксана Гафаити,

Первая русская женщина, торгующая Америку.

Автор Mindspace.ru и Trades.Mindspace.ru

Понравился пост? Поставьте лайк.

Хотите еще? Подпишитесь на обновления.

теги блога Оксана Гафаити

- 3-НДФЛ

- ABT

- ETF

- etf фонд

- etf фонды

- finviz.com

- herbalife

- Interactive Brokers

- NYSE

- Python

- S&P500

- S&P500 фьючерс

- spy

- SPY анализ рынка американский рынок

- XLY

- акции

- акции США

- алготрейдинг

- американские акции

- американский рынок

- американский рынок акций

- Анализ S&P_500

- анализ акций

- анализ отчета

- анализ портфеля

- анализ рынка

- анализ рынка акций

- анализ рынка США

- анализ секторов

- биржевой фонд

- биржевой фонд ETF

- биткоин

- брокер

- бэктестинг

- выбор акций

- дивиденды

- доходность портфеля

- золото

- инвестирование

- инвестиции

- коррекция

- Коррекция S&P500

- коррекция в америке

- коррекция в США

- криптовалюта

- налоги

- настроение рынка

- начать торговать

- НДФЛ

- НДФЛ по операциям с ценными бумагами

- нефтегаз

- нефтегазовый сектор

- нефть

- Обзор акций

- обзор рынка

- облигации

- опцион

- опцион пут

- опционы

- отбор акций

- отбор акций NYSE

- отчет

- отчет о движении денежных средств

- отчетность

- оффтоп

- пассивные инвестиции

- поиск акций

- покупка акций

- портфель

- портфельные инвестиции

- портфельные стратегии

- прогноз

- прогноз рынка

- прогноз рынка акций

- ралли

- распределение активов

- ребалансировка портфеля

- риск

- риски

- российские акции

- рынок

- рынок акций

- Рынок акций США

- рынок США

- рыноксша

- сектор

- секторы

- стоп лосс

- стратегия торговли

- торговая стратегия

- торговля

- торговля по тренду

- Торговые идеи

- торговые сигналы

- Трамп

- трейдинг

- тренд

- формирование портфеля

- фундаментальный анализ

- Эмоции в трейдинге

Не, Оксана, сами читайте свою рекламу. У меня блокировка рекламы стоит