Блог им. StVitaliy

Мой путь к $1М

- 21 мая 2016, 22:32

- |

Давно читаю ресурс, наблюдаю за взлетами и падениями случайных «профи», стабильным нытьем игроков и маркетинговыми войнами около рыночников. Из года в год одно и тоже.

За 10 лет сам перепробовал разные рынки и сотни стратегий. Торговал новости, паттерны, дивы и дивергенции, но все больше смотрю в сторону пассивных стратегий. Жизнь коротка, а факт, что активная торговля стабильно обгоняет индекса имеет мало доказательств…

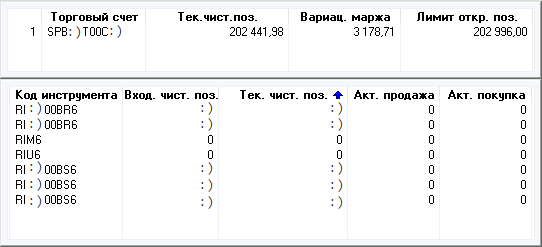

Потому я решил, что стоит показать пример разумного управления капиталом. Раз татарам можно публично доить Русь матушку, то чем украинцы хуже )) Открыл отдельный счет на МБ, завел туда 200 тыс. руб. На этом счете будет реализовываться опционная стратегия на основе put спрэда, практически пассивная (в 93% месяцев).

Понимая риски развивающейся экономики РФ, как только счет достигнет 1М руб, будет запущен второй этап. А именно, открыт счет на ФР США, с целью формирования пассивного портфеля на основе ETF на американские активы. Половина полученной прибыли с МБ будет переводится в ETF.

Майская опционная конструкция собрана. О результатах сообщу после июньской экспирации.

Всем Успехов!

теги блога St.Vitaliy

- Asset Allocation

- etf

- Kvadrat Black

- RTS

- бизнес

- биржа

- Брокер

- ВВП РФ

- выборы

- газ

- Газпром

- глобал макро

- Грааль

- идеи

- инвестиции

- Индексы

- кредит

- кризис

- макро

- манипуляции

- межрыночный анализ

- ММВБ

- Наши

- Нефть

- опционы

- оффтоп

- портфель

- пузыри

- Россия

- РТС

- русские

- РФ

- рынки

- сигнал

- Слив

- смартлаб

- спекуляции

- сша

- Украина

- Философия торговли

- Хамство на Смартлабе

- экономика

Вы писали: "… Простой портфель из WTI+TLT 50/50 сделает любого умника выбирающего акции…"

Не могли бы сказать почему?

Если специалист просто купит SPY и будет держать 10 лет, возникнет вопрос — зачем ему платить %% fee

Поэтому и спрашиваю, для чего 50% средств держать в облигациях?

В кризис фонд акций падает в цене, а фонд облигаций растет.

Потому портфель как бы не меняет стоимость. Когда все успокаивается, растут оба фонда. Потому, как минимум 2 актива уменьшают волатильность капитала. А Морковец доказал, что доходность будет не хуже.

Ремарка. В кризис так ведут только облигации особых стран. Нет точного правила, но основной признак — в валюте такой страны выдают кредиты заграницу. Сейчас это облигации США, Швейцарии, Японии. Только их имеет смысл вносить в пассивный портфель.

А если хеджить портфель опционами, ведь для ГО по опционам можно держать гораздо меньшую неиспользованную сумму?

Если Вы крупный фонд $1В+, то хедж будет крайне дорого. Судя по результатам лидеров хедж индустрии, кому-то это удается. Но все же это крайне тяжелый труд.

Если Вы мелкий инвестор, до $10М, то регулярное роллирование пут позиции, это затратная по времени или деньгам (если делегировать брокеру) операция.

В итоге, куда проще взять TLT+SPY сто вторым плечем (сейчас 1,5% годовых) и получать в среднем 15% годовых в долларе, и макс просадке под 20%. Совершая 1 ребалансировку в год. Для подавляющего большинства средних и мелких инвесторов это решение.

и 15%, учитывая 10% банковский депозит Приватбанке, коэф Шарпа получается 0.25

Есть куда улучшаться. Надо что то более рисковое.

И так на подумать. Если доходность депозита в ощаде, в юсд, выше чем бай энд холд S&P 500 с его 50% просадками, то каковы же риски банковской системы Украины?

Для начинающих инвесторов если депозит в 10000$ — 15% / 12 мес=125$ (это без расходов на комиссии и проч брокеру)

так что за конструкция? или в июне она будет просто нарисована?

Если хотите показать конструкцию, так покажите ее?

Каждый день буду обновлять страничку стейта, на открытии/закрытии конструкции — скрин из терминала. И в конце года отчет брокера по движению капитала по счету.

Открывать саму позицию не планирую, я же на волатильность продаю.

Просто много около рыночников развелось, нужно что бы хоть кто-то зарабатывал.

Ладно удачи... просто блог бесполезен и поэтому будет врядли кому-то будет интересен. Подумайте и может измените подход

Я не планирую публиковать исключительно отчетность.

Мне интересны пассивные стратегии, как инвестирования так и спекуляции. Думаю не мне одному, будем разбираться и обсуждать.