Блог им. LaraM

Дивиденды, дивиденды и снова дивиденды:)

- 10 апреля 2016, 21:54

- |

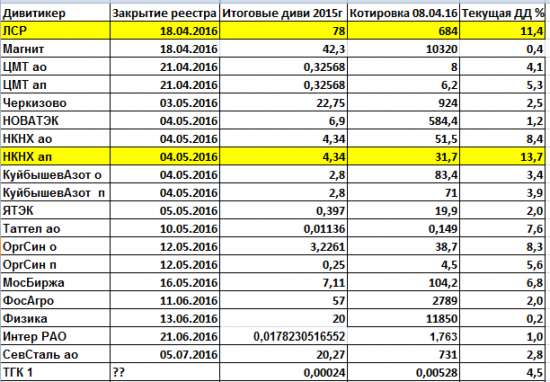

Пока супердивидендных акций на ММВБ только две: НКНХ ап и ЛСР.

Такая высокая ДД у этих акций получается из-за того, что инвесторы боятся, что такие большие дивиденды в этих компаниях будут в последний раз и, на этих опасениях, котировки не растут.

В моём портфеле супердивидендных акций больше. В этом году уже порадовал СинТЗ.

СД Синарского трубного завода рекомендовал ГОСА утвердить дивиденды в размере 190 рублей на акцию. Средняя цена моего пакета 900 рублей. ДД 21%

Собрание акционеров ЛСР приняло решение о выплате дивидендов по итогам 2015 года в размере 78 рублей на одну обыкновенную акцию. Таким образом, общая сумма дивидендов составила 8 036 356 770 рублей. Определена дата, на которую определяются лица, имеющие право на получение дивидендов – 18.04.2016 г. Датой окончания срока для исполнения ПАО «Группа ЛСР» обязательств по выплате дивидендов по акциям будет являться:

— по номинальным держателям и профессиональным участникам рынка ценных бумаг доверительным управляющим – 04 мая 2016г.,

— по другим зарегистрированным в реестре акционеров лицам – 26 мая 2016г.

Совет директоров ПАО «Магнит» утвердил рекомендации годовому общему собранию акционеров компании по распределению прибыли, в том числе по размеру дивиденда по акциям. В соответствии с рекомендациями совета директоров предложено направить на дивиденды по итогам 2015 года 3 999 945 316,5 рублей или 42,3 рубля на акцию.

Cовет директоров ИРАО вынес рекомендации собранию акционеров по вопросам повестки.

В частности, по вопросу о распределении прибыли и убытков по результатам 2015 года принята рекомендация выплатить дивиденды в размере 1,86 млрд рублей (или по 0,0178230516552 рублей на одну акцию), что составляет 50% размера чистой прибыли по российским стандартам бухгалтерского учёта.

Лица, имеющие право на получение дивидендов, будут определены по состоянию на 21 июня 2016 года.

ДД примерно 1%.

В этом решении СД самое интересное не ДД, она маленькая, а то, что на дивиденды предложено выделить 50% ЧП по РСБУ. Это уже ориентир.

11 апреля 2016г, состоится заседание совета директоров Кузбасской Топливной Компании (КТК), на котором будет в том числе решаться судьба дивидендов. Дивиденды КТК не очень коррелируются с ЧП. И при ЧП 516 млн за 2013 год было выплачено 5 рублей и при ЧП 1790 млн за 2012 год тоже было выплачено 5 рублей. Ждём решения СД КТК.

"Башнефть" готова направить на дивиденды за прошлый год 50% чистой прибыли, если будет соответствующая директива, заявил журналистам замглавы Минэнерго, председатель совета директоров «Башнефти» (MOEX: BANE) Алексей Текслер.

«Если директива об увеличении дивидендов до 50% прибыли будет, то будем выплачивать», — сказал он.

Пока «Башнефть» планирует направить на дивиденды за 2015 год 20 млрд рублей, напомнил он.

По итогам 2015 года акционеры Сбербанка могут рассчитывать на 20% от чистой прибыли. Снижение зависимости от Центробанка путем замещения государственных средств клиентскими пассивами, рост ипотечного портфеля и другие факторы позволили Сбербанку вернуться к показателю дивидендных выплат докризисного уровня.

Мажоритарий Сбербанка ЦБ РФ, поэтому Сбербанк даже не заикается о выделении 50% ЧП на дивиденды.

НК "Роснефть" допускает дивиденды за 2015 год в размере 50% чистой прибыли, если правительство примет решение об увеличении выплат госкомпаний, сказал Святослав Славинский, вице-президент по экономике и финансам ОАО «НК „Роснефть“, в ходе конференц-звонка по итогам отчетности компании.

»Дискуссии вокруг возможного увеличения дивидендов идут, мы будем дожидаться решения акционеров", — сказал Славинский.

МОЭСК планирует выплатить дивиденды в размере 25% ЧП по РСБУ, что составляет примерно 2 млрд рублей.

Вот ориентир по выплатам дивидендов в ДЗО Россетей. 25% ЧП по РСБУ.

Дивиденды «ТГК-1» (MOEX: TGKA) и «Мосэнерго» (MOEX: MSNG) за 2015 год могут составить 35% от чистой прибыли по РСБУ, сообщил журналистам глава «Газпромэнергохолдинга» Денис Федоров.

ФАС удовлетворила ходатайство АО «Евросибэнерго» на приобретение 40,287% ПАО «Иркутскэнерго .

Номинальная стоимость акций составляет 1 млрд 920 млн 306 тыс. 976 руб. В результате сделки „группа лиц АО “Евросибэнерго» получит право распоряжаться более 75% голосующих акций ПАО «Иркутскэнерго», уточняется в решении службы.

Но, судя по заявлениям топов Интер РАО, до момента выплаты дивидендов за 2015 год, пакет ИРАО не будет продан. Цитирую:

Дивиденды «Иркутскэнерго» за 2015 год могут составить 800 млн или 1,2 млрд рублей, то есть от 20% до 25% прибыли по МСФО, сообщил журналистам глава «Интер РАО» Борис Ковальчук.

«Мы с ними договаривались 25% прибыли по РСБУ, ну от 20 до 50 (процентов). По модели, которую правительство использует в отношении госкомпаний, в целом общая сумма будет между 800 млн и до 1,2 млрд (рублей). От 20 до 25% по МСФО», — сказал он.

По итогам 2014 года дивиденд Иркутскэнерго составил 0,53 рубля на акцию, в общей сумме 2,5 млрд рублей.

Получается, что дивиденд по итогам 2015 года будет примерно в 2-3 раза ниже, чем за 2014 год.

ГМК Норникель

Годовые дивиденды по итогам 2015 года будут рассчитаны в соответствии с действующими целями по дивидендам, как 50% от EBITDA за 2015 год за вычетом двух промежуточных дивидендов, выплаченных за 2015 г од.

После выплаты годовых дивидендов за 2015 год «Норильский никель» с 2016 года будет рассчитывать дивиденды исходя из новых ориентиров, которые основываются на плавающей ставке, рассчитанной как доля EBITDA, привязанной к уровню задолженности. Об этом сообщила компания.

Соответственно, в качестве дивидендных ориентиров установлены:

— 60% EBITDA, если соотношение уровня чистого долга к EBITDA на конец соответствующего года будет менее 1,8x;

— 30% EBITDA, если соотношение уровня чистого долга к EBITDA на конец соответствующего года будет более 2,2x;

— Доля EBITDA в диапазоне от 60% до 30%, рассчитанная обратно пропорционально соотношению уровню чистого долга к EBITDA, если уровень чистого долга к EBITDA на конец соответствующего года будет в диапазоне от 1,8х до 2,2x;

При этом минимальный объем выплат дивидендов за год в 2017 году (в отношении финансовых результатов за 2016 год) составит $1,3 млрд плюс выручка от продажи не профильных активов.

С дивидендами госкомпаний пока ясности нет. Все обсуждают и обсуждают. Подождём :)

Удачной вам дивидендной охоты! Дивиденды forever!

теги блога LaraM/ЛарисаМорозова/

- GTL

- micex

- NYSE

- Qiwi

- акции

- алмазы

- Алроса

- Алроса Нюрба

- АФК Система

- Банк Москвы

- Башнефть

- БСП ао

- Верхнесалд

- вопрос

- ВТБ

- ГАЗ

- Газпром

- ГМК НорНикель

- ДЗРД

- дивидендный портфель

- дивиденды

- дивиденды 2012

- дивиденды 2013

- дивиденды 2014

- Дивиденды 2015

- дивиденды 2016

- дивиденды 2017

- дивиденды2017

- Дивиденды2018

- дивиденды2019

- дивитикеры

- займы

- информация

- Иркутскэнерго

- Кипр

- КОС

- Красный котельщик

- КТК

- Кубаньэнерго

- КуйбышевАзот

- лензолото

- Ленэнерго

- ЛСР

- Лукойл

- Магнит

- Мвидео

- МГТС

- МЕРИДИАН

- Мечел

- ММК

- МосБиржа

- Мостотрест

- МРСК Юга

- МТС

- мужчины

- НаукаСвязь

- НДФЛ

- нерезиденты

- НКНХ

- НЛМК

- НМТП

- Новатэк

- ОГК-2

- Пермьэнергосбыт

- ПИК

- Полюс Золото

- Приморье

- ПРОТЕК

- реорганизация

- риск менеджмент

- Роллман

- Роснефть

- Россети

- Россети Ленэнерго

- рост котировок

- Ростелеком

- Русал

- РусГидро

- Сбербанк

- Северсталь

- Система

- Ставропольэнергосбыт

- Сургутнетегаз ап

- Т+2

- Татнефть

- Таттелеком

- ТГК-1

- ТМК

- ТНК ВР

- ТНСэнерго

- ТРК

- Уралкалий

- ФосАгро

- Черкизово

- чистая прибыль

- ЧЦЗ

- Э.ОН Россия

- Энел Россия

- ЭОН

- Южный Кузбасс

по Магниту

установить следующую дату, на которую определяются лица, имеющие право на получение дивидендов: 17 июня 2016 года;

дата вроде как такая, а не как у вас в таблице

Ждём хорошие дивиденды, экспорт военных самолётов растёт:

smart-lab.ru/blog/news/313349.php

В прошлый год дивы заплатили в 3 раза больше предыдущего.

Да и процентные ставки снижают за вклады.

Да, возможности были. Когда изобретут машину времени, мы обязательно их используем. Еще возможности фейсбук за 20 долл взять были. И много других.

Центральный банк России постоянно мониторит максимальный размер процентных ставок (по вкладам в российских рублях) 10 банков, которые привлекают наибольший объем депозитов физических лиц.

В топ-10 российских банков, отслеживаемых ЦБ, входят Сбербанк, ВТБ 24, Банк Москвы, Райффайзенбанк, Газпромбанк, Бинбанк, Альфа-Банк, банк «ФК Открытие», Промсвязьбанк и Россельхозбанк.

Максимальная процентная ставка по вкладам 10 крупнейших банков

Так, по данным мониторинга, средняя максимальная ставка топ-10 российских банков по вкладам физлиц в рублях

— за первую декаду марта 2016 года составила 9,79 %.

Алроса Нюрба по 50000, СургутНГ ап по 20, НКНХ ап в сентябре 2015 по 18. Оргсинтез ап по 1,8 :)

НО! Чтобы использовать такие возможности нужна личная храбрость и не зашоренность мышления. Так скзать " за флажки" :)

И это расчет самой банальной и примитивной стратегии, а вариантов в разы больше, простая математика и калькулятор+здравый смысл!

Самая примитивная стратегия вам дает 260% годовых? ну-ну. Много лет вы такую доходность получаете?

не доводилось наблюдать?

остальную арифметику оставьте соседям по подъезду

P.S. я не против дивидендных акций, но не надо захлёбываться от восторга понапрасну

1. показания сильно уж разнятся

2. какая акция в прошлом году давала дивиденды в 44%?

Что значит разнятся? Что значит разнятся? В этом году я только с ГМК и GLT получил дивиденды. 3500 % предположим, вы имеете 100 000р и вам они не понадобятся в течении 10 лет, вы покупаете акции с доходностью 11% за 1 день до отсечки, и на следующий день вы уже гарантировано получите 11% прибыли, то есть 3500% годовых, вопрос в другом что следующие 356 дней у вас не будет дивидендов. это факт но в моменте ваша доходность будет 3500%. Учите математику.

учил два раз и оба раза высшую

давайте, тогда попроще:

если я могу съесть одну котлету за одну минуту, то это не значит, что я могу съесть 60 котлет за час

было дело — помню, но это, сокорее исключение

Хороших вам вкладов!

вопрос «зачем в дивы под 5-6%, если депозит дает 11%?»

ответ «хороших вам вкладов»

))))

На эту тему есть отличная пословица: не надо путать бычий рынок и собственную гениальность.

Если акции не растут, то игры в ДД бессмысленны, судя по приведенным данным.

Допустим, в акции ценой 1000р всех устраивает дивиденд на уровне банка 10% — 100р. Допустим, прибыль за год выросла в 1,5 раза и дивиденд стал 150р — для сохранения ДД 10% курс акции индексируется до 1500р.

В итоге держатели от роста дивидендов заработают не 50р, а 550р — в этом и суть дивидендных стратегий.

Вы просто в банках этого не видите, поскольку там выплаты в %, а в акциях в конкретных суммах.

Я лишь говорю о том, что дивиденд и курсовой рост от дивиденда — единое целое, и вы мешаете в кучу курсовой рост от позитива на рынках и рост именно от роста дивиденда, хотя это принципиально разные вещи и легко могут не коррелировать между собой.

В банках же от роста ставки с 10 до 15% вы получите всего 5%, а в акциях 55% — вот вам и вся разгадка, почему люди берут акции ниже банковских доходностей.

Вы по факту расскажите, вот сейчас бы вы что купили? Под дидвиденды?

Сейчас такой пример — НКНХ ап — суммарный доход держателей от текущей цены 32р будет не ниже 50% годовых. Я покупал по 21, поскольку это было уже тогда понятно.

Вторая компания — Россети, я их покупал по 0.45, когда появились первые намеки на хорошие дивиденды. Сейчас курс 0.63, но в целом даже от текущей цены потенциал 100%. Но дивы Россетей еще не утверждены, поэтому при их непринятии идея отменяется и нужно выйти из бумаги.

По ростам с 21 до 32 и с 0.45 до 0.63 вы уже можете хорошо видеть, что доходности многократно оторвались от общего роста рынка — именно на дивидендном курсовом росте.

При этом, все понимают, что на нём дивдоходность гораздо ниже доходности от роста акций. Сейчас дивы нужны только для оптимизации налогов. Но при этом используются стабильно дивидендные бумаги, а лезть в НКНХ ап например боязно, и даже не потому, что это единоразовые дивы, а потому что непонятно где потом эту бумагу ловить, на 18 рублях или ниже.

В иных случаях дивгепа можно вообще не бояяться — если дивиденды небольшие и промежуточные, зачастую курс вообще на них внимания не обращает.

Торговля под дивиденды на росс. рынке — убыточная стратегия по сравнению с обычными депозитами, простая математика.

По отчетностям, корпоративным событиям и аналогам можно с высокой вероятностью предсказать, где будут высокие дивиденды.

К примеру, в Россетях первый намек на высокие дивиденды прозвучал в декабре на цене 0.43 и второй намек в виде слов гендира и первых отчетностей ДЗО — в начале марта при ценах 0.50, но сами видите, насколько тормознуто эти сигналы обработал рынок — при рекомендации к ГОСА курс уже будет под 1р, к дивам 1.5, и тогда купившие по этому курсу будут кричать, что после отсечки у них не получилось заработать.

Или взять НКНХ ап — какой то полоумный аналитик притянул за уши(по другому не скажешь) доводы и пришел к выводу, что эти дивы последние — хотя тут ежу понятно, что они будут только нарастать. Но рынок послушал его и НКНХ торгуется на заниженном в 2-3 раза уровне. Соответственно разумные инвесторы, кто купит сейчас НКНХ ап, заработают за год больше 100%, когда до рынка дойдет, что за 2016г будут дивы еще больше и страхи беспочвенны.

Такие оценки нужны тем, кто берёт в ДУ, в автоследование и на обучение. Им нужно продемонстрировать свои успехи.

А я просто торгую на своих счетах в своё удовольствие и профит.

А вот цифры и факты, которые составляют информационную базу дивидендного трейдинга, вы видите в моих обзорах. Мне интересно пообщаться на эти темы :)

Да, кстати хотел напомнить, что людей уважают не за успехи в трейдинге

Относительно ЛСР и НКНХ полагаю, что в следующем году дивы будут намного ниже, особенно у ЛСР: дела на рынке недвижимости очень плохи. Поэтому вопрос по восстановлению цены после отсечки. Думаю, что не восстановятся.

большая работа

всегда с удовольствием читаю

Ну что ж, споры спорами, а дивиденды, как платились, так и будут платиться просто потому, что мажорам компаний нужны деньги :)

И МТС этому очередной пример

иногда же сравнивают дивиденды и банковский процент, а с банковского процента никто же не забирает налог, а тут он есть, тогда будет не корректное сравнение, да и считается то, что идет на руки.

прибыль, за вычетом налогов.

я согласен, что можно указывать и такую ДД, но только для общего ознакомления и в тех бумагах, которые не планируешь покупать, а там где рекламируют дивидендную охоту, забывают вычитать налог!

а брокерская комиссия участвует при покупки-продажи и получаемой прибыли, там она вычитается для правильного расчета прибыли

С удовольствием прочитаю Ваш обзор(ы) по дивитикерам и ознакомлюсь с табличками в них.

Поскольку уважаю чужой труд, конечно же критиковать Ваши обзоры и таблички не буду. В комментах отмечу только положительные стороны :)

Давайте, каждый свои налоги сам считать будет.

Кстати, люди пишут, что налоговые вычеты на дивиденды не распространяются...

verni-nalog.ru/nalogovye-vychety/pokupka-kvartiry/questions/23421

и тут

regforum.ru/posts/1431_uvelichenie_ndfl_s_dividendov_v_2015_godu/