Блог им. silvestrov

Апдейт по S&P500 - прогноз сбывается, цели остаются без изменений

- 12 января 2016, 16:33

- |

Всем привет!

Два месяца назад в своем посте приветствия, я делился взглядом по американскому рынку акций, и приводил некоторые причины, почему на мой взгляд S&P-500 имеет высокие шансы упасть к отметке в 1800 и ниже (прочитать можно здесь).

В сегодняшней записи, хотелось бы дать апдейт по текущей ситуации.

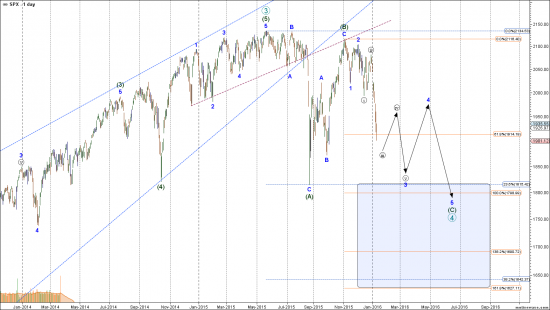

Прежде всего обратимся к графику из ноябрьской статьи:

Как оказалось, это действительно был топ. График рынка на текущий момент выглядит следующим образом:

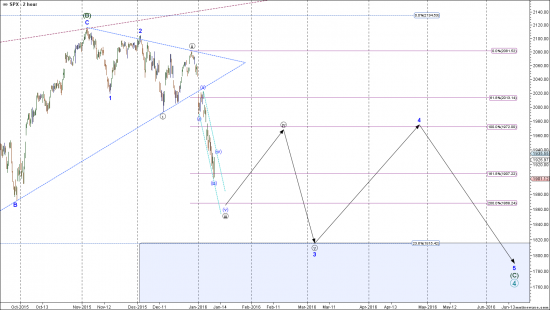

Как видно, траектория движения как по величине, так и по времени достаточно хорошо соответствуют тому, что я прогнозировал, и есть все предпосылки, что целевой регион в итоге действительно будет достигнут. Сейчас мы находимся в наиболее мощной волне на снижение — 3 от C, и в ближайшие дни в свою очередь должна начаться 4 волна в рамках этой 3 волны (см. график ниже).

Главным катализатором падения я считаю не события в Китае, как это активно указывают в СМИ, а повышение процентной ставки в США. Беспорно падение бирж в Поднебесной повлияло на все мировые индексы акций, но Китай на мой взгляд лишь ускорил темп снижения, которое произошло бы и без него. Я очень сомневаюсь, что будь сейчас 2013 год, когда в США вовсю продолжалась бы политика «количественного смягчения» и легких денег, американские рынки показали бы такой обвал как в августе 2015 года, и вот теперь показывают сейчас. К тому же про экономические проблемы Китая известно давно, а обвал местных бирж, является главным образом следствием раздутого пузыря, происходившим в 2014 и первой половине 2015 года.

Стабилизация уровня процентных ставок и начало процесса снижения денежной массы в США, должно вернуть к реальности стоимость многих «раздутых» компаний на фондовом рынке. Именно этот процесс, на мой взгляд, и был запущен в начале января. Но если виновником считать ФРС, сразу на ум приходит вопрос, почему же обвал произошел только в начале января, а не сразу после заседания Центробанка 16 декабря, или что еще логичнее на ожиданиях заседания, до этой даты.

Во-первых, я стороник идеи, что рынок всегда действует вопреки консенсусу. Общее мнение в ноябре — начале декабря сводилось к тому, что ставку скорее всего поднимут, а значит рынок уже должен падать, или упадет сразу после оглашения решения. S&P-500 действительно подсел, но совсем незначительно, а реакция рынка на решение ФРС лишь доказала абсурдность того, как весь год многие из участников рынка ждали этого дня X (реакции по сути не было). Это успокоило и даже расслабило многих инвесторов, насчет того, что корекции может и не быть, и собственно позволило ей как раз начаться.

Во-вторых, к началу декабря S&P500 находился в плюсе на 1%. Несмотря на всю волатильность, вроде как успешный или по крайней мере нейтральный год для инвестиционной индустрии. Просядь рынок сильно в декабре, и управляющим активами можно забыть о хороших бонусах в начале года. Отсрочка продаж по прибыльным позициям до следующего года, также важна с точки зрения привлечения новых клиентов и удержания существующих клиентов, так называемый window dressing. Поэтому никто не торопился продавать и избавляться от позиций в конце года. Но как только начался новый 2016 год, мы увидели худшее начало года в истории американских индексов, а также худшую неделю с сентября 2011 года. Началась полномасштабная ликвидация позиций.

Я ожидаю, что коррекция на рынке закончится не раньше, чем весной 2016 года, и вполне возможно только летом. Скорее всего S&P-500 продолжит показывать динамику на понижение, но слив станет медленнее, а отскоков больше. Такая динамика как раз присуща 4 и 5 волнам Эллиота, именно их мы и будем наблюдать в ближайшие месяцы.

Есть и альтернативный вариант, который пока что остается достаточно реальным — S&P500 рисует треугольник:

.

.

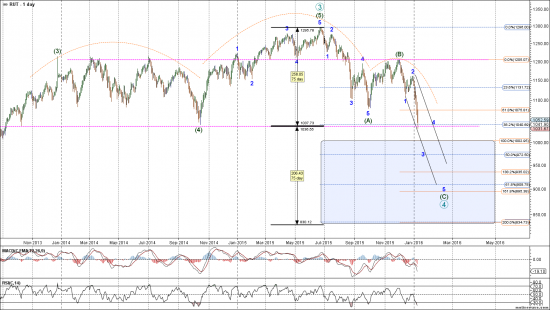

Мне такой вариант нравится значительно меньше. Главным аргументом против треугольника, является очень слабая динамика, которую мы наблюдаем по индексу акций малой капитализации — Russell 2000:

Russell 2000, как правило, является опережающим индексом акций. В 2015 году, было достаточно следить за этим индексом, чтобы предвосхитить как начало коррекции на рынке, так и то, что отскок в октябре-ноябре, это лишь контртрендовое ралли. И сейчас Russell 2000 выглядит просто отвратительно. Практически каждый день, его динамика значительно хуже, чем по S&P500, Nasdaq или Dow Jones. С пика в июне 2015 года, индекс уже просел на 20%, достигнув уровней июля 2013 года. Сейчас Russell торгуется у линии «шеи» двухлетней фигуры на разворот — голова и плечи (см. график). И пробитие данной линии может еще сильнее ускорить обвал. В любом случае, если ориентироваться сейчас на данный индекс — то падать еще придется долго.

Лучшая рекомендация, сейчас продолжать сидеть в коротких позиций и в кэше. Свободный кэш иметь крайне важно, в 2016 году намечается много качественных идей, которые станут дешевыми для долгосрочных покупок (на самом деле, многие уже стали). А возможности для входов станут такими же привлекательными, как это было в 2009 и 2011 годах.

Спасибо за внимание!

теги блога Silver

- 2008

- 2008 год

- AA

- ABX

- ADBE

- Adobe

- Alcoa

- AVGO

- Barrick

- BITA

- Brexit

- celgene

- chevron

- cmcsa

- Comcast

- CRM

- DATA

- Dow Jones

- DXY

- etf

- EURUSD

- FB

- FCX

- First Solar

- FSLR

- Groupon

- GRPN

- Halliburton

- ibb

- illumina

- ILMN

- IPO

- iwm

- LNKD

- MCD

- Mcdonalds

- nasdaq

- Nasdaq 100

- nok

- nokia

- NYSE

- RSX

- Russel 2000

- Russell 2000

- S&P-500

- S&P500

- Salesforce

- solar

- SPLK

- spx

- spy

- TCK

- Tesla

- TSLA

- TUR

- TX

- USO

- YY

- акции

- анализ

- аналитика

- апдейты

- биотехнологии

- волатильность

- Волновой анализ

- график

- графики

- доллар

- идеи

- Идея

- Китай

- коррекция

- медведь

- мысли

- Нефть

- низкий риск

- обзор рынка

- падение

- поддержка

- позиции

- портфель

- прибыль

- прогноз

- рынок акций

- солнечная энергия

- сопротивление

- стриминг

- США

- технический анализ

- торговля

- трейд

- трейдинг

- треугольник

- турция

- ФРС

- фундаментал

- Эллиот

- Эллиотт

Кстати, как рекомендуете отбирать претендентов на долгосрочную покупку?

Ну у меня уже есть наработки в вотчлистах, за которыми я долгое время слежу.

А вобще искать идеи с сильным долгосрочным фундаментом (рост продаж и прибыли), крутым менеджментом и низкими мультипликаторами и ждать, когда они дадут сигнал на разворот тренда по технике. Часто такие идеи будут торговаться дешево за счет временной слабости в отчетности (например, снижение прибыли за счет сильного доллара, а не из-за внутренней слабости в компании).

Второй вариант, прибитые убыточные компании с низким уровнем задолженности, которые скоро должны развернуться (снова появится прибыль + опять смотреть на технику).

Главное, чтобы у всех идей была логическая причина почему, они должны торговаться выше в будущем.

Но это очень обобщенно, конечно.

Евро йена? золото? биткоины? Доллар?

Честно говоря, ничего очевидно хорошего по другим классам активаов я не вижу. Если начался период делевериджа, то падать возможно будут все из них.

Я жду глобального разворота по золоту, и в принципе рассматриваю вариант, что дна цена уже достигла там. Возможно скоро развернется нефть и доллар, по волнам цели там практически достигнуты, но сигналов на смену тренда пока что нет.

За биткоином и йеной не слежу, к сожалению.