Блог им. atlantis10

CHF. Швейцарский франк. Интересная ситуация. Анализ отчетов COT 2015-11-24.

- 02 декабря 2015, 09:12

- |

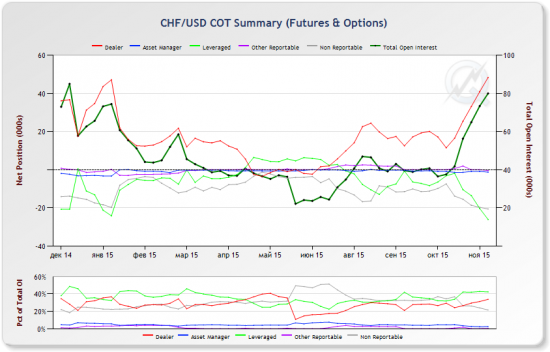

Согласно последним отчетам СОТ от 24.11.2015. интересная картина вырисовывается по швейцарскому франку. Чистая длинная нетто-позиция хеджеров находится вблизи годовых максимумов. Даунтренд продолжается, и пока это может говорить лишь об увеличении покупок фьючерсов с целью хеджирования рисков. Позиции хеджеров вблизи экстремальных значений могут оставаться от нескольких недель до нескольких месяцев, пока произойдет реальный разворот. К тому же, представители Швейцарского Национального Банка не перестают заявлять, что курс швейцарского франка все еще завышен, и они всяческими способами будут стремиться его снизить. Но… Есть некоторые нюансы, на которые я хотел бы обратить внимание. Чтобы ни у кого не возник разрыв мозга от представленных графиков, сразу прошу заметить, что это графики ФЬЮЧЕРСА на швейцарский франк (S6), торгуемого на CME (дальше будет рассматриваться именно фьючерс, и все цены, соответственно, на фьючерс тоже). Форексная пара USD/CHF на графиках отображается зеркально.

Итак, начнем.

Даунтренд в швейцарском франке начался в мае 2014 с почти 1.15 долларов за 1 франк. Чистая нетто-позиция хеджеров уже к началу августа из отрицательной области с -25.000 переместилась в положительную с +35.000, когда цена фьючерсного контракта была еще около 1.10. Напомню, что у хеджеров свои цели на фьючерсном рынке, для них на первом месте хеджирование своих операций на спотовом рынке, поэтому сразу же занимать одинаковую с ними позицию, не имея при этом глубоких карманов и схожих интересов на наличном рынке, несколько опрометчиво. Чистая нетто-позиция хеджеров оставалась на уровне выше +30.000 вплоть до середины декабря 2014 года, когда цена приблизилась к паритету. Изменения в середине декабря связаны с экспирацией декабрьского фьючерса и перехода на мартовский контракт. После этого, покупки хеджеров снова начали расти, превысили уровни августа-декабря 2014 года и достигли своего максимума к 13 января 2015 года. Что произошло 15 января 2015 года, думаю, все знают. Если кто-то не знает, может посмотреть на график и поблагодарить судьбу за то, что в этот день не держал по швейцарскому франку шортовую позицию. Резкий рост фьючерса с 0.9770 до 1.2282 был вызван решением Швейцарского Национального Банка об отмене потолка обменного курса франка к евро, который более 3 лет держался на уровнях очень близких к 1.2. Обратите внимание, что именно тогда чистая длинная нетто-позиция хеджеров впервые превысила показатели конца мая 2013 года, когда после таких же экстремальных значений продолжился восходящий тренд швейцарского франка с 1.0313 до 1.1493 в мае 2014 года. Что же произошло накануне 15 января 2015 года? Почему именно в это время хеджеры принялись резко наращивать длинные позиции? Это был чистый хедж? А может быть инсайд? Сейчас, согласно отчетам СОТ, во многом схожая ситуация. Конечно, дважды в одну и ту же воронку снаряд не попадает, но зная любовь к сюрпризам у Швейцарского Национального Банка, не стоит исключать и очередного «черного лебедя». Ближайшее заседание Швейцарского Национального Банка, посвященное кредитно-денежной политике, состоится 10 декабря. Важные решения от ЕЦБ ожидаются уже в этот четверг. А 16 декабря – заседание ФРС. Каждое из этих событий способно сильно повлиять на курс франка.

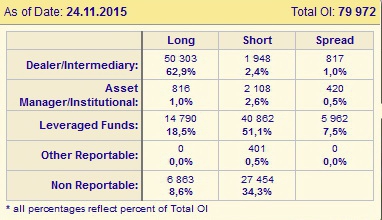

Еще некоторые нюансы нынешней ситуации. Помимо экстремальных значений чистой длинной нетто-позиции хеджеров, экстремальные значения у крупных и, что может быть очень важно, мелких спекулянтов. Говоря простым языком, они по уши в шортах. Если посмотреть на процентное соотношение позиций основных участников рынка, то можно заметить, что доля позиций неподотчетных трейдеров (мелких спекулянтов) в общем открытом интересе сократилась с почти 50% в июне-июле до 21.5% по состоянию на 24.11.2015. Доля фондов (крупных спекулянтов) выросла почти в 2 раза с 22.4 до 42, а доля хеджеров за это время увеличилась более, чем в 3 раза: с 10.7 до 33.7%. Самое интересное, что, не смотря на сокращение доли мелких спекулянтов в открытом интересе почти в 2.5 раза, общее количество контрактов на продажу у них даже увеличилось, т. к. открытый интерес за это время вырос почти в 4 раза с 22.130 до 79.972 контрактов. Этот также экстремально высокий показатель, который пока немного не дотягивает до 5-летних максимумов июня 2012-го и декабря 2014-го, но вплотную к ним приближается.

Вот основные изменения у основных игроков с минимальных значений июня-июля до нынешних значений на конец ноября:

Хеджеры: кол-во контрактов на покупку выросло с 2.447 до 50.303 (более, чем в 20 раз!!!)

Крупные спекулянты: кол-во контрактов на продажу выросло с 3.223 до 40.862

Мелкие спекулянты: кол-во контрактов на продажу выросло с 12.959 до 27.455

Самое интересное, что открытый интерес продолжает резко расти, а значит, набираются все новые и новые контракты, как на покупку, так и на продажу. Если посмотреть на месячный график, то заметно продолжение нисходящего тренда. Но точно такой же нисходящий тренд был и в декабре прошлого года – первой половине января нынешнего. И никто не ожидал «черного лебедя» 15 января 2015 года. Или все же кто-то заранее был к этому подготовлен? Как бы ни было удивительно, но длинные позиции хеджеров достигли своих двухлетних максимумов как раз накануне этого события. Лично я ожидаю в скором времени как минимум хорошей коррекции в район 1.05-1.06 уже после перехода на мартовский фьючерс. Основным катализатором как раз и выступят ближайшие важные события.

Данный отчет не является торговой рекомендацией. Это лишь личное видение автором текущей рыночной ситуации. Помните, что маржинальная торговля несет в себе опасность значительных финансовых потерь, вплоть до закрытия позиций по маржин-коллу. Всегда соблюдайте риск- и мани-менеджмент!

Удачных трейдов и больших профитов!

теги блога atlantis10

- 2016

- 6B

- 6S

- Bonds

- CFTC

- CHF

- cl

- CME

- CME E-mini

- Commitments of Traders

- COT отчет

- COT отчеты

- DJIA

- ES

- Forex

- GBP USD

- GC

- Gold

- HFT

- nymex

- PL

- S&P500

- SI

- WTI

- американский рынок

- анализ

- анализ рынка

- биржа

- большие деньги

- бонды

- валюта

- грааль

- деньги

- драгоценные металлы

- золото

- индекc

- индекс

- инсайд

- книга

- контанго

- конфа

- конференция

- конференция смартлаба

- крупные игроки

- кубок Роббинса

- Ларри Вильямс

- ЛЧИ

- маржин колл

- Нефть

- неэффективность рынка

- облигации

- опционы

- отчеты СОТ

- платина

- победители

- преимущество на рынке

- прибыль

- прогноз

- профит

- Риски

- рынок

- Рынок - взгляд

- сезонность

- серебро

- ситуация

- ситуация на рынке

- смартлаб

- смартлаб конкурс

- СМЕ

- СОТ отчеты

- спорт

- спред

- статистическое преимущество

- теханализ

- торговля

- Трежерис

- трейдеры

- трейдинг

- тренд

- умные деньги

- уровни

- философия трейдинга

- фьючерс

- фьючерсы

- хеджеры

- Швейцарский Национальный Банк

- швейцарский франк

- шорт-сквиз

последнее снижение франка было новостным. Их ЦБ заявил, что готов дальше снижать свою отрицательную ставку по депозитам сколько потребуется для экономики. Ну и вслед вышла экономическая статистика хуже ожиданий.

Вообще это хулиганство, конечно, с отрицательной ставкой. Не по учебникам совсем. И дополнительный налог получается с владельцев денег. Но в случае Швейцарии этому есть оправдание — их экономика не столь велика и не может переварить приходящий в больших объемах иностранный капитал.

если вдруг не используете, то попробуйте для анализа по COT'у отношение длинных позиций «хеджеры/мелкие спекулянты». Там перед движением часто образуются пики, хотя и не во всех инструментах. Если они в принципе появляются в каком-либо инструменте, то работают. Характер работающих пиков увидите сами и все поймете.

пост в защиту Вильямса тож был хорош

Правда, по евро картина еще более впечатляющая.