Блог им. afanaseva

Сквозь доллары к акциям.

- 14 апреля 2015, 19:29

- |

Тишина на рынке – скукотища. Даже мои любознательные клиенты сегодня необычно мало вопросов задают. Редкие вопросы странного характера, в стиле «а вдруг нас сейчас выбьет по “стопам”» — не в счёт. Выбьет – значит бумаги дадут шанс заработать не 30%, а 100%. Правда, и выбивать особо не из чего – в среднесрочном портфеле 15% акций «Сургутнефтегаза», 5% ГМК «Норильский никель» и ОФЗ, часть из которых уже скоро закрывать ручками.

Не знаю, перед бурей это затишье, или штиль будет долгим. Знаю лишь, что пока у меня просто есть время для продолжения исследования дивидендных стратегий российских эмитентов. Как раз успею обновленный файл представить завтра на видеосеминаре «Пульс рынка».

Вы скажете, какие к черту дивидендные стратегии! Скоро доллар снова будет по 70, а то и 80. Если он туда соберется, то, конечно, я не упущу шанс спекулятивно на срочном рынке отыграть такую картинку.

На мой взгляд, сценарий с возвратом долларом своих исторических пиков против рубля может разыграться после пробоя нисходящего тренда января 2015 года (пока тренд около 56 рублей). Но пока котировки под ним – давайте оставим эту тему.

Разговоры в духе: «а давай спекульнем от Фибо» – могу поддержать только в рамках индивидуального общения.

График 1. USDRUB_TOM (дневной срез).

На основном счете, который представляю в обзорах, я среднесрочный инвестор . Редко пишу про спекуляции, которые осуществляю на срочном рынке, не из вредности. Просто свежесть таких прогнозов очень быстро пропадает.

. Редко пишу про спекуляции, которые осуществляю на срочном рынке, не из вредности. Просто свежесть таких прогнозов очень быстро пропадает.

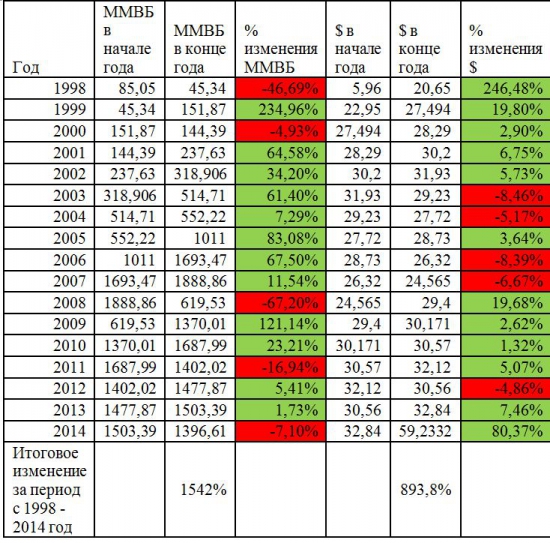

Да, и справедливости ради, отмечу - под среднесрочные инвестиции отведено около 85% моего капитала. Доллары — это не инвестиция по определению. Не буду долго вам что-то говорить. Фондовый рынок в рекламе не нуждается. Просто посмотрите нижеприведенную таблицу, прикиньте, сколько денег вы могли бы заработать, покупая доллары в 1998 году и наши акции, обратите внимание на соотношение риска на доход, которое кроме нескольких экстремальных лет роста, фактически всегда на уровне 1 к 1.

в рекламе не нуждается. Просто посмотрите нижеприведенную таблицу, прикиньте, сколько денег вы могли бы заработать, покупая доллары в 1998 году и наши акции, обратите внимание на соотношение риска на доход, которое кроме нескольких экстремальных лет роста, фактически всегда на уровне 1 к 1.

У меня, кстати, есть таблицы, которые демонстрируют динамику всех основных барометров в нижепредставленном ключе с 1996 года – если нужны, могу поделиться afanaseva@corp.finam.ru.

Таблица 1. Сравнительный анализ индекса ММВБ и динамики доллара к рублю.

Уверена, что спрос на эти таблицы будет большим, но не огромным. Знаете, почему? Потому, что ваша проблема не в том, что вы не ставите «стопы», или не умеете сравнивать элементарные показатели, а в том, что большинство из вас приходит на рынок за сиюминутной прибылью, не готовы к долгосрочной работе. Вот и сжигает вас рынок как свеча мотыльков.

Помните, что если вы уже накопили большую сумму в долларах и планируете тратить именно их, то вам нужно обратить свой взор на евробонды, американский фондовый рынок и т.д. Если ваша задача сгенерировать как можно больше рублей, и у вас есть достаточно много времени, то пока фондовый российский рынок — единственный инструмент, который может защитить вас от инфляции и девальвации – быстро, просто и без особых трудозатрат, даже если у вас нет заоблачных сумм.

и т.д. Если ваша задача сгенерировать как можно больше рублей, и у вас есть достаточно много времени, то пока фондовый российский рынок — единственный инструмент, который может защитить вас от инфляции и девальвации – быстро, просто и без особых трудозатрат, даже если у вас нет заоблачных сумм.

Афанасьева Юлия, аналитик (УЦ «ФИНАМ»)

Московские квадратные метры (жилая) с 2000 года по настоящее время изобразили примерно 22% годовых в рублях (изм цены квадратного метра + аренда)

Ясное дело, что очень все зависит от того с какого года все это считать и тд, бакс все свои успехи совершил за 98 и 14-й годы, а биржа и недвиж отдавали не в пример ровнее.