SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. dorofey888

Олейнику и Шадрину посвящается... или Совместное использование ТА и ФА на примере ОАО Аэрофлот

- 01 апреля 2015, 19:45

- |

Привет Александр и Василий.

ВВЕДЕНИЕ

Посматриваю Ваши работы. Бывает очень интересно. От себя скажу, что больше интересных статей у Васи Возможно просто потому, что написано более емко и сжато. Ну в этом-то и прелесть в ТА. В таком случае, есть ли прелести и сильные стороны в ФА и можно ли объединить ТА и ФА для достижения более хороших результатов? Безусловно есть, и многое зависит от знаний аналитика.

Приведу Вам пример того, как можно применять ТА и ФА в одной статье и, возможно, ваше общение перейдет в более конструктивное русло. Смотрите что из этого получается.

Возможности оценки инвестиционной привлекательности обыкновенной акции с применением методологии ФА и ТА (именно в такой, с моей точки зрения, надо оценивать инвестиционную привлекательность акций) на примере ОАО АЭРОФЛОТ

По определенным причинам сегодня мне пришлось в очередной раз задуматься об оценке стоимости акций ОАО Аэрофлот. Фин. модель строить не стал. Лень. Экспресс анализ финансовой отчетности провести можно гораздо быстрее. Беглый взгляд на годовую консолидированную отчетность этой компании позволяет сделать конкретные выводы по поводу инвестиционной привлекательно обыкновенных акций этой компании.

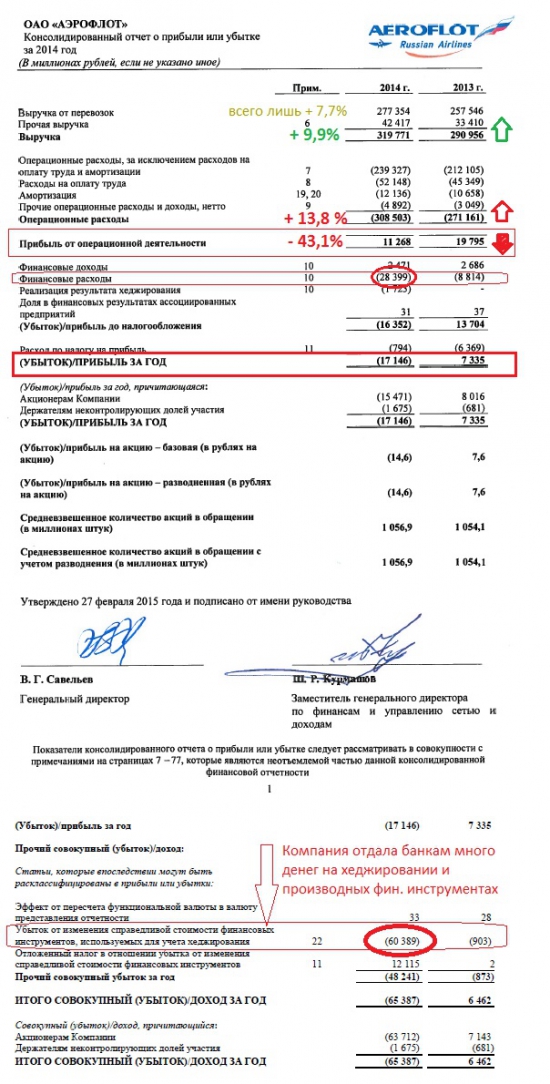

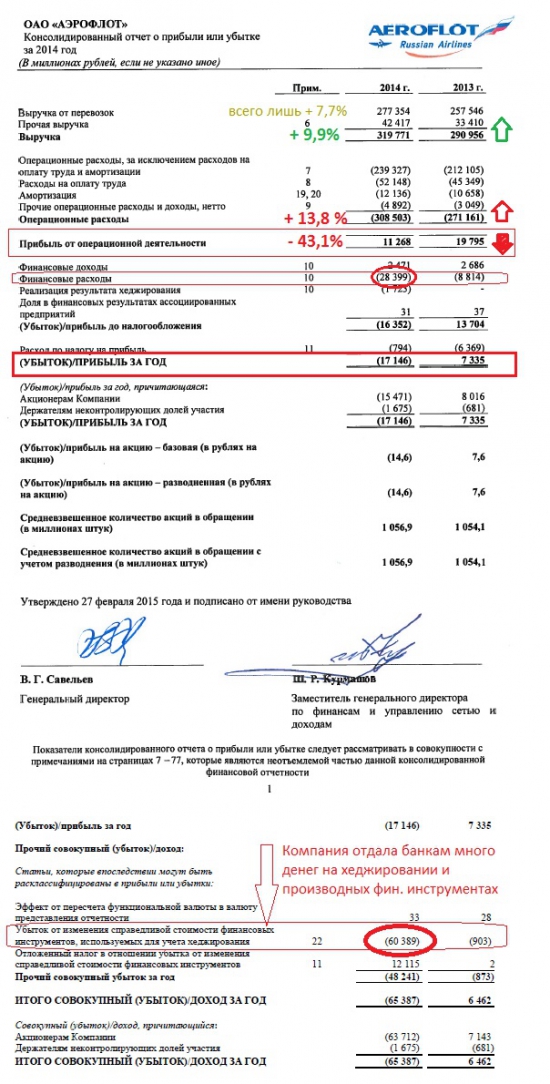

ЧАСТЬ 1. ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ (РИС. 1). РЕЗУЛЬТАТЫ СЛАБЫЕ. ДИНАМИКА ОТРИЦАТЕЛЬНАЯ

Красным выделил то, что мне не нравится. Зеленым — формально позитив для инвестора (но по-хорошему надо рассматривать вкупе с остальным, и выглядит оно хреново). Остальное примечания.

Рис .1

Снижение фин. результата по основной деятельности связано с тем, что компания приближается к верхней точке безубыточности, когда дополнительный рост выручки не дает никакой дополнительной прибыли по основной деятельности. Расходы растут быстрее, чем выручка, маржинальность бизнеса сильно снижается. Решение — наращивание производственных мощностей для изменения структуры затрат и выхода на новую точку безубыточности. Судя по балансу. Руководство этим начало заниматься (см. Баланс на рис. 2). Еще бы подмять под себя весь рынок авиаперевозок (Ютэир и Трансаэро) и с эффективностью Аэрофлота у новой компании есть шанс «показать всем феникса».

Вся прибыль инвесторов, полученная по основной деятельности ушла банкам, которые страховали Аэрофлот от различного рода рисков. Вообще многие огребли от валютных скачек в прошлом году. Последнее, что я видел на эту тему — аналогичные убытки по производным фин. инструментам у Транснефти. Может компаниям пора начинать страховаться от убытков от страхования (хеджирования)? :))

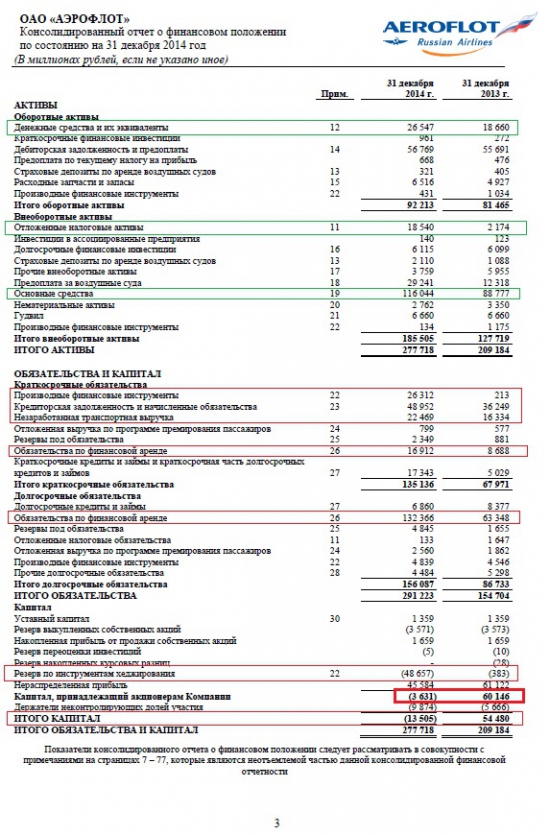

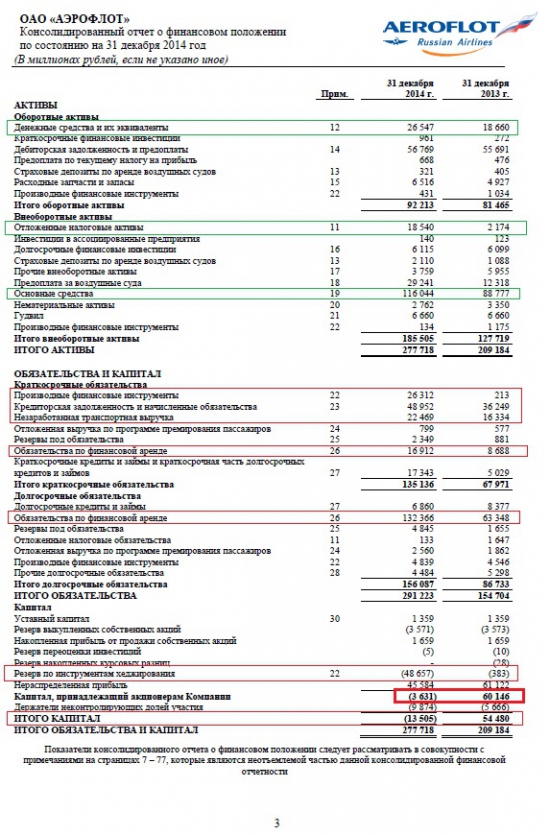

ЧАСТЬ 2. БАЛАНС ИЛИ ОТЧЕТ О ФИНАНСОВОМ СОСТОЯНИИ КОМПАНИИ (РИС. 2). ОТРИЦАТЕЛЬНЫЙ КАПИТАЛ И ОЧЕРЕДНОЙ ВИТОК РОСТА ДОЛГОВ

Красным выделил то, что мне не нравится. Зеленым — формально позитив для инвестора (но по-хорошему надо рассматривать вкупе с остальным, и выглядит оно неплохо).

Рис. 2

Мне очень не нравится эта выходка с производными финансовыми инструментами. Есть вопросы к менеджменту. Они похерили всю прибыль и ушатали капитал компании. Капитал отрицательный, а долги продолжают расти. В таком виде — это компания-банкрот, которая немного лучше, чем многострадальный Мечел (в рамках того, что видно на рис. 1 и рис. 2). Утешает только то, что компания в списке системообразующих. Но утешалити это, чесс говоря, не очень надежное, фин. риски для инвестора очень высокие.

Компания создала налоговые активы, которые в будущем дадут ей возможность не платить налог на прибыль, т.к. она была убыточна. Это плюс, но только если бизнес соберут в кулак и попрут из компании этих херджеров, чтобы так не подставлять простого акционера. Надо вообще переоценить рейтинг корпоративного управления и порешать кадровые вопросы. Кстати, сейчас на рынке труда начинает появляться много новых специалистов. З/п снижаются. Наступает время решать кадровые вопросы и делать оргвыводы.

Понравилось то, что компания расширяется и обновляет свои «леталки». В отчете на стр. 51 написано:

Приобретения за 2014 год в основном относятся к поступлению шести ВС Боинг В777, полученных на условиях финансовой аренды с первоначальной стоимостью 33 672 млн руб. (Приобретения за 2013 год в основном относятся к поступлению четырех ВС Боинг В777, полученных на условиях финансовой аренды с первоначальной стоимостью 18 024 млн руб.).

Выбытия за 2014 год в основном связаны с выбытием шести ВС типа Ту-204 дочерней компании ОАО «Владивосток Авиа», находившихся в финансовой аренде, с остаточной стоимостью 1 723 млн руб.

Кстати, вот тут начинается крик души. Где наше импортозамещение? Почему покупаем самолеты у Америкосов, а не у себя. Вот вам рынок сбыта, производители РФ! Заинтересуйте Аэрофлот нашинскими самолетами. Сделайте лучше, чем америсосы!!! Все будут в плюсе. Инвесторы = +. Производители самолетов в РФ = +. Аэрофлот тоже снизит свои расходы = +. Почему спим? Ну действуйте же наконец!!!

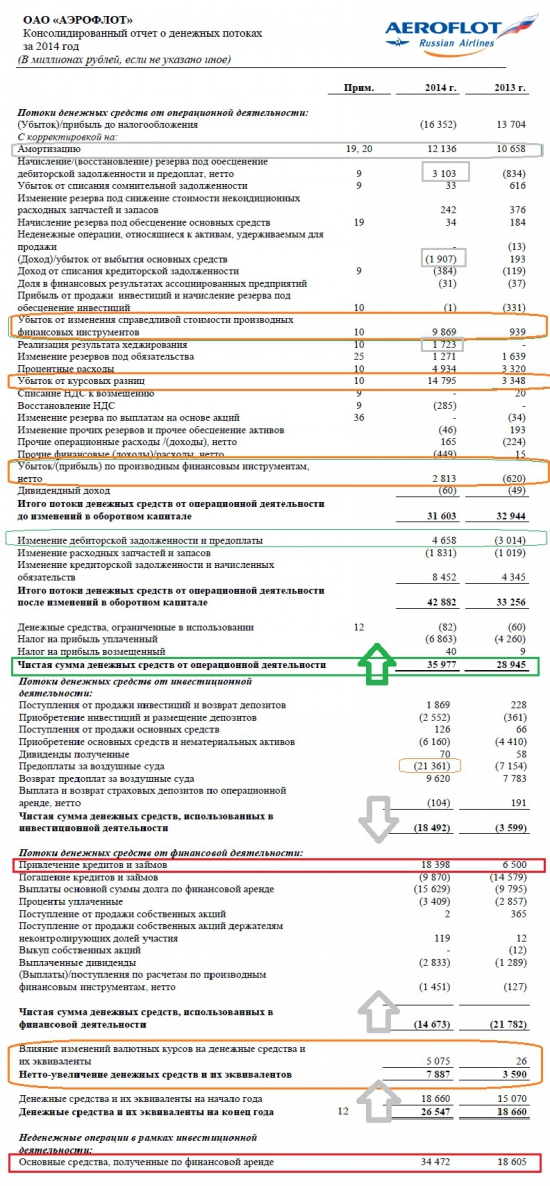

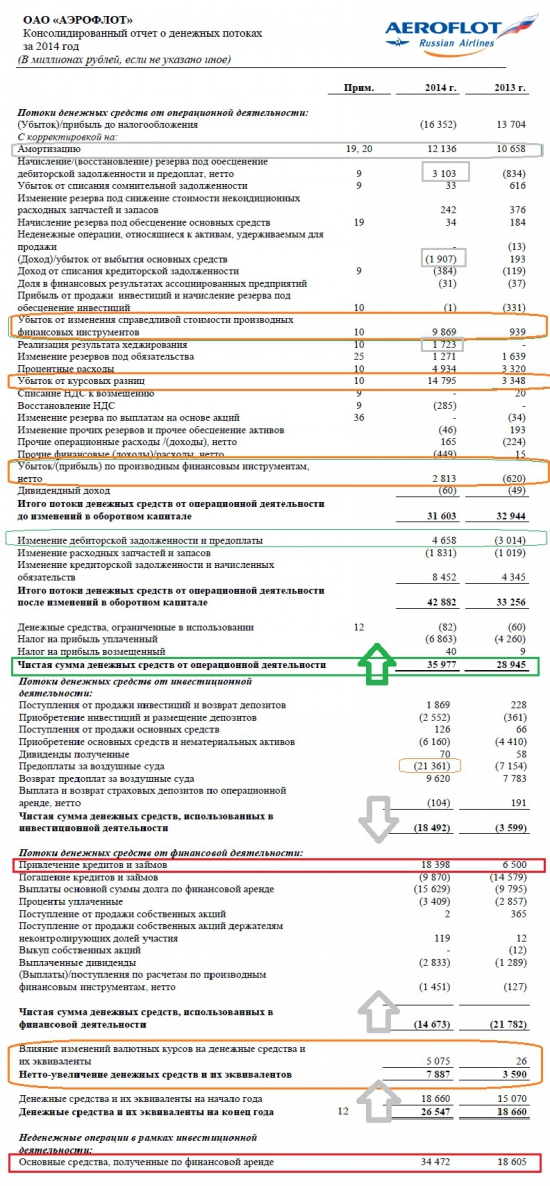

ЧАСТЬ 3. ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ (РИС. 3). НАБРАЛИ КРЕДИТОВ И ОБОРУДОВАНИЯ В ЛИЗИНГ И КОМПАНИЯ ИЗБЕЖАЛА КАССОВОГО РАЗРЫВА И КРИЗИСА ЛИКВИДНОСТИ

Красным выделил то, что мне не нравится. Зеленым — формально позитив для инвестора (но по-хорошему надо рассматривать вкупе с остальным, и выглядит оно неплохо). Остальное примечания.

Рис. 3

Но тут можно сказать только одно. «Хорошо, что с такой неустойчивой структурой капитала, компании еще дают». Взяли свое на харизме и со справкой, что состоят в системообразующем списке. В будущем надо оправдать надежды кредиторов, иначе бизнес перейдет в другие руки.

Долг платежом красен. (Прибыль от основной деятельности 2014 / Процентные расходы 2014) = 2,28. Это очень мало. Динамика отрицательная (по сравнению с 2013). Говорят коэффициент покрытия процентов не должен опускаться ниже 5, чтобы кредиторов не обдавало холодным потом по ночам. И чем больше долгов, тем важнее отслеживать этот показатель. Учитывая рост долгов и непонятный период 2015-2016 гг., у ОАО Аэрофлот легко могут возникнуть проблемы с обслуживанием долгов!

ЧАСТЬ 3. А ТЕПЕРЬ НЕМНОГО ТЕХНИЧЕСКОГО АНАЛИЗА, ЧТОБЫ ТЕХНАРИ И ФУНДАМЕНТАЛЬЩИКИ ЖИЛИ ДРУЖНО (рис. 4)

Рис. 4 Дневной график ОАО Аэрофлот (обыкновенная)

Основной сценарий. На мой взгляд цена акции находится в рамках пятой волны, представляющей собой в глобальном цикле волну С коррекции АВС от 2008 года. Волна С которая началась с шипа в начале 2014 и закончится по моим раскладам на сливе ММВБ в область 900-1000 пп. Пока техническая картина говорит о том, что акция падающая. Тренд вниз. Скользящие средние тоже говорят об этом. Путь-дорога для Аэрофлота «прописана по траектории бреющего полета» в диапазон 15-20 рэ. Покупать акцию по этому сценарию можно пробовать в нижней зеленой области при отскоке от потенциальной зоны разворота (во второй волне нового повышательного тренда).

Неосновной сценарий. Учитывая то, что акция малоликвидная, волновая теория может и подвести. Поэтому при пробое красной зоны сопротивления и закреплении выше основной сценарий отменяется. Тогда надо будет искать возможности для покупки акции в верхней зеленой зоне.

ВЫВОДЫ

Фундаментально акция слабая и падающая. Техническая картина указывает на это же. Реализация одного из двух технических сценариев будет неминуемо сопровождаться улучшением фундаментальных показателей. Пока не произойдет фактического улучшения работы компании, акциям Аэрофлота не суждено вырасти, как бы этого не хотел фундаментальный аналитик, играя со своими предпосылками в оценочных моделях и прогнозами FCF, ровно как и технический аналитик, рисуя множество линий и расставляя нумерацию импульсов и коррекций, поддержек и сопротивлений.

ПС

По каким-то причинам Олейник в основном только технарь, а Шадрин почти всегда только фундаментальщик. Почему не хотите учиться и осваивать другие технологии анатики?

Ведь можно же совместно и согласованно применять ФА и ТА в работе и при написании статей на этом сайте? Конечно можно, я ведь смог… А я ведь только по верхам прошелся, т.е. можно гораздо лучше и подробнее.

Вангую. Если Олейник и Шадрин будут использовать в своих обзорах и ФА и ТА, то их работы могут стать настоящими шедеврами. :)

Василий, Александр, СОГЛАСНЫ?

ВВЕДЕНИЕ

Посматриваю Ваши работы. Бывает очень интересно. От себя скажу, что больше интересных статей у Васи Возможно просто потому, что написано более емко и сжато. Ну в этом-то и прелесть в ТА. В таком случае, есть ли прелести и сильные стороны в ФА и можно ли объединить ТА и ФА для достижения более хороших результатов? Безусловно есть, и многое зависит от знаний аналитика.

Приведу Вам пример того, как можно применять ТА и ФА в одной статье и, возможно, ваше общение перейдет в более конструктивное русло. Смотрите что из этого получается.

Возможности оценки инвестиционной привлекательности обыкновенной акции с применением методологии ФА и ТА (именно в такой, с моей точки зрения, надо оценивать инвестиционную привлекательность акций) на примере ОАО АЭРОФЛОТ

По определенным причинам сегодня мне пришлось в очередной раз задуматься об оценке стоимости акций ОАО Аэрофлот. Фин. модель строить не стал. Лень. Экспресс анализ финансовой отчетности провести можно гораздо быстрее. Беглый взгляд на годовую консолидированную отчетность этой компании позволяет сделать конкретные выводы по поводу инвестиционной привлекательно обыкновенных акций этой компании.

ЧАСТЬ 1. ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ (РИС. 1). РЕЗУЛЬТАТЫ СЛАБЫЕ. ДИНАМИКА ОТРИЦАТЕЛЬНАЯ

Красным выделил то, что мне не нравится. Зеленым — формально позитив для инвестора (но по-хорошему надо рассматривать вкупе с остальным, и выглядит оно хреново). Остальное примечания.

Рис .1

Снижение фин. результата по основной деятельности связано с тем, что компания приближается к верхней точке безубыточности, когда дополнительный рост выручки не дает никакой дополнительной прибыли по основной деятельности. Расходы растут быстрее, чем выручка, маржинальность бизнеса сильно снижается. Решение — наращивание производственных мощностей для изменения структуры затрат и выхода на новую точку безубыточности. Судя по балансу. Руководство этим начало заниматься (см. Баланс на рис. 2). Еще бы подмять под себя весь рынок авиаперевозок (Ютэир и Трансаэро) и с эффективностью Аэрофлота у новой компании есть шанс «показать всем феникса».

Вся прибыль инвесторов, полученная по основной деятельности ушла банкам, которые страховали Аэрофлот от различного рода рисков. Вообще многие огребли от валютных скачек в прошлом году. Последнее, что я видел на эту тему — аналогичные убытки по производным фин. инструментам у Транснефти. Может компаниям пора начинать страховаться от убытков от страхования (хеджирования)? :))

ЧАСТЬ 2. БАЛАНС ИЛИ ОТЧЕТ О ФИНАНСОВОМ СОСТОЯНИИ КОМПАНИИ (РИС. 2). ОТРИЦАТЕЛЬНЫЙ КАПИТАЛ И ОЧЕРЕДНОЙ ВИТОК РОСТА ДОЛГОВ

Красным выделил то, что мне не нравится. Зеленым — формально позитив для инвестора (но по-хорошему надо рассматривать вкупе с остальным, и выглядит оно неплохо).

Рис. 2

Мне очень не нравится эта выходка с производными финансовыми инструментами. Есть вопросы к менеджменту. Они похерили всю прибыль и ушатали капитал компании. Капитал отрицательный, а долги продолжают расти. В таком виде — это компания-банкрот, которая немного лучше, чем многострадальный Мечел (в рамках того, что видно на рис. 1 и рис. 2). Утешает только то, что компания в списке системообразующих. Но утешалити это, чесс говоря, не очень надежное, фин. риски для инвестора очень высокие.

Компания создала налоговые активы, которые в будущем дадут ей возможность не платить налог на прибыль, т.к. она была убыточна. Это плюс, но только если бизнес соберут в кулак и попрут из компании этих херджеров, чтобы так не подставлять простого акционера. Надо вообще переоценить рейтинг корпоративного управления и порешать кадровые вопросы. Кстати, сейчас на рынке труда начинает появляться много новых специалистов. З/п снижаются. Наступает время решать кадровые вопросы и делать оргвыводы.

Понравилось то, что компания расширяется и обновляет свои «леталки». В отчете на стр. 51 написано:

Приобретения за 2014 год в основном относятся к поступлению шести ВС Боинг В777, полученных на условиях финансовой аренды с первоначальной стоимостью 33 672 млн руб. (Приобретения за 2013 год в основном относятся к поступлению четырех ВС Боинг В777, полученных на условиях финансовой аренды с первоначальной стоимостью 18 024 млн руб.).

Выбытия за 2014 год в основном связаны с выбытием шести ВС типа Ту-204 дочерней компании ОАО «Владивосток Авиа», находившихся в финансовой аренде, с остаточной стоимостью 1 723 млн руб.

Кстати, вот тут начинается крик души. Где наше импортозамещение? Почему покупаем самолеты у Америкосов, а не у себя. Вот вам рынок сбыта, производители РФ! Заинтересуйте Аэрофлот нашинскими самолетами. Сделайте лучше, чем америсосы!!! Все будут в плюсе. Инвесторы = +. Производители самолетов в РФ = +. Аэрофлот тоже снизит свои расходы = +. Почему спим? Ну действуйте же наконец!!!

ЧАСТЬ 3. ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ (РИС. 3). НАБРАЛИ КРЕДИТОВ И ОБОРУДОВАНИЯ В ЛИЗИНГ И КОМПАНИЯ ИЗБЕЖАЛА КАССОВОГО РАЗРЫВА И КРИЗИСА ЛИКВИДНОСТИ

Красным выделил то, что мне не нравится. Зеленым — формально позитив для инвестора (но по-хорошему надо рассматривать вкупе с остальным, и выглядит оно неплохо). Остальное примечания.

Рис. 3

Но тут можно сказать только одно. «Хорошо, что с такой неустойчивой структурой капитала, компании еще дают». Взяли свое на харизме и со справкой, что состоят в системообразующем списке. В будущем надо оправдать надежды кредиторов, иначе бизнес перейдет в другие руки.

Долг платежом красен. (Прибыль от основной деятельности 2014 / Процентные расходы 2014) = 2,28. Это очень мало. Динамика отрицательная (по сравнению с 2013). Говорят коэффициент покрытия процентов не должен опускаться ниже 5, чтобы кредиторов не обдавало холодным потом по ночам. И чем больше долгов, тем важнее отслеживать этот показатель. Учитывая рост долгов и непонятный период 2015-2016 гг., у ОАО Аэрофлот легко могут возникнуть проблемы с обслуживанием долгов!

ЧАСТЬ 3. А ТЕПЕРЬ НЕМНОГО ТЕХНИЧЕСКОГО АНАЛИЗА, ЧТОБЫ ТЕХНАРИ И ФУНДАМЕНТАЛЬЩИКИ ЖИЛИ ДРУЖНО (рис. 4)

Рис. 4 Дневной график ОАО Аэрофлот (обыкновенная)

Основной сценарий. На мой взгляд цена акции находится в рамках пятой волны, представляющей собой в глобальном цикле волну С коррекции АВС от 2008 года. Волна С которая началась с шипа в начале 2014 и закончится по моим раскладам на сливе ММВБ в область 900-1000 пп. Пока техническая картина говорит о том, что акция падающая. Тренд вниз. Скользящие средние тоже говорят об этом. Путь-дорога для Аэрофлота «прописана по траектории бреющего полета» в диапазон 15-20 рэ. Покупать акцию по этому сценарию можно пробовать в нижней зеленой области при отскоке от потенциальной зоны разворота (во второй волне нового повышательного тренда).

Неосновной сценарий. Учитывая то, что акция малоликвидная, волновая теория может и подвести. Поэтому при пробое красной зоны сопротивления и закреплении выше основной сценарий отменяется. Тогда надо будет искать возможности для покупки акции в верхней зеленой зоне.

ВЫВОДЫ

Фундаментально акция слабая и падающая. Техническая картина указывает на это же. Реализация одного из двух технических сценариев будет неминуемо сопровождаться улучшением фундаментальных показателей. Пока не произойдет фактического улучшения работы компании, акциям Аэрофлота не суждено вырасти, как бы этого не хотел фундаментальный аналитик, играя со своими предпосылками в оценочных моделях и прогнозами FCF, ровно как и технический аналитик, рисуя множество линий и расставляя нумерацию импульсов и коррекций, поддержек и сопротивлений.

ПС

По каким-то причинам Олейник в основном только технарь, а Шадрин почти всегда только фундаментальщик. Почему не хотите учиться и осваивать другие технологии анатики?

Ведь можно же совместно и согласованно применять ФА и ТА в работе и при написании статей на этом сайте? Конечно можно, я ведь смог… А я ведь только по верхам прошелся, т.е. можно гораздо лучше и подробнее.

Вангую. Если Олейник и Шадрин будут использовать в своих обзорах и ФА и ТА, то их работы могут стать настоящими шедеврами. :)

Василий, Александр, СОГЛАСНЫ?

66 |

Читайте на SMART-LAB:

Займер: интерес россиян к кредитной истории растет 🔥

Как часто граждане интересуются своей кредитной историей? Делимся результатами исследования , которое мы провели для РИА Новости. 📝 4 из 10...

14:20

Разруливаем год Делимобиля в шоу «Акционеры. Цифры»

Провели эфир с топ-менеджерами оператора каршеринга — компании Делимобиль. Узнали из первых уст взгляд на финансовые результаты бизнеса за...

16:40

теги блога dorofey888

- SnP 500

- Аэрофлот

- гуру

- Доллар

- инвестиции

- монетка

- нефть

- Олейник

- Питер Линч

- прогноз

- пятница 13

- Ри

- рубль

- стратегия инвестирования в акции

- ТА

- ФА

- фРТС

- Шадрин

По поводу заработать, придираться к словам не буду (я про то, что читая, ничего не заработаешь, если только ты не диктором работаешь). Понятно о чем Вы пишете. На рынке 1% забирает, а 99% им отдают свои деньги. Хотите стабильности, займитесь чем-нибудь полезным для общества, а не лудоманией.

С наилучшими пожеланиями…

Исхожу из того, что расти не на чем, поэтому движняк пока вниз. И если туда и пойдет (в зону 15-20), то на хорошей всеобщей панике и новых плохих новостях.

Я на форме usdup.ру помню, когда Алекс формировал портфель акций, он про Аэрофлот много хорошего говорил. Мол заходная там волна вверх была. А потом он разводил руками, что че-то не прет… Много людей тогда купило этот Аэрофлот (кстати, никого не обвиняю, каждый сам в ответе за свои кровные).

Помню, как небезызвестный Бегемот01, когда его спрашивали про инвестиции в российские акции, тоже в конце 2014 года всем в своем ЖЖ говорил покупайте Аэрофлот и будете жить долго и счастливо. Только он это услышал от кого-то, а сам особо не анализировал, как я понял. Не шарит он в акциях, он с фРТС играет. Но народ подумал, послушал Гуру и купил, наверное. Да точно, купили. И что? Пока за красный диапазон вверх не вышли — это все тлен, пустословие и большая ошибка.

Цена акции не бывает слишком большой или маленькой. В данном случае все плохо. Разделите капитал Аэрофлота на конец 2014 на количество акций и посмотрите, что мы имеем. Не мы должны за акцию платить, а нам должны раздавать и еще приплачивать за нее! Я про то, что еще есть куда падать и запас приличный. Но покупать надо при появлении признаков разворота тренда, не раньше!

Посмотрим. Самому интересно. :)

Показали убытки от переоценки позиций по производным фин. инструментам, в связи с закрытием срочных позиций, потерям выплаченных премий по опционам и прочим невзгодам...

Но это убытки в конце концов, а не прибыли, и это самое главное!

По-хорошему это вообще смахивает на ярко выраженные манипуляции с отчетностью, описанные в курсе CFA. Они (Аэрофлот) крутятся как могут. Этой «приколюхой» они себе обеспечили статус лежачего. А лежачего, как известно, не бьют. Теперь им не надо платить налог на прибыль и дивиденды...

Либо это умышленно было показано в отчетности, что в будущем вполне может вылиться в нечто положительное для держателя акций, либо это полное распиз… во и лудомания казначейства и штатных трейдеров на срочном рынке, что ничем хорошим быть не может и в будущем уж и подавно не пахнет пряниками...

Много книг есть, где описывается нечистоплотность компаний и известных аудиторов. Про Прайсы тоже много грязи есть...

Вот вам и ФА, кстати… Мы живем в мире лжи… Верить-то ничему нельзя! А какой там ФА на липовой отчетности? :))