SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Vanuta

Обзор Vanutar. Взгляд на эту неделю. Падать нельзя расти.

- 24 февраля 2014, 08:23

- |

После мощного восстановления американского рынка на прошлой неделе мишки не сразу пришли в себя, а придя в себя, ужаснулись потерям в своих рядах. Для восполнения поголовья нужна была передышка, и ее им дали, неделю рынки провели в узком диапазоне, и в итоге фсип закрылся «дожиком» (закрылся примерно в точке открытия в понедельник)

Посмотрим «недельки» фьючерса на индекс широкого рынка.

После таких мелких консолидаций значительное движение вверх предположить невозможно, разве что до +10 пунктов (а это всего лишь лишний тест хаев), нужен мощный драйвер, взять его неоткуда, так что скорее всего следующая неделя будет иметь целью вернуть американский фсип под 1800, можно достать и 1785. Поэтому на внешних рынках оправдан шорт, цель — аннулировать рост февраля (вернуться к 1777.5), и начать новое погружение в начале марта с целью повторить/обновить лои года

Что думают зарубежные авторы по текущей ситуации?

Том МакКлеллан размышляет над вопросом, могут ли прибыли корпораций стать еще выше:

"Общие корпоративные прибыли как процент ВВП сейчас находятся на одном из самых высоких уровней за последние годы. И, если они не могут расти дальше, значить они будут падать. В отдаленном прошлом этот показатель был еще выше, но это было в 1960-е годы. Тогда и ВВП отличался от нынешнего, и стандарты отчетности для измерения прибыли были несколько другими. Текущее пиковое значение показателя было превышено единственный раз за последние 46 лет — это случилось во время пузыря на рынке недвижимости в 2006 году. Мы знаем, чем все закончилось".

Эд Ярдени обращает наше внимание на огромные объемы кредитования в Китае:

"Когда Китай присоединился к Всемирной торговой организации в декабре 2001 года, у банков страны было выдано кредитов на $1,4 трлн., что составляет примерно 35% от объемов кредитования в США. На начало этого года займы китайских банков выросли до рекордных $12 трлн., что эквивалентно 162% от объема кредитования в США! И эти цифры не включают кредитование в рамках теневой банковской системы".

Итак, выделим два ключевых момента. Прибыли компаний зашкаливают, и вряд ли могут быть выше. Китай и не только он несут дополнительные риски для развитых рынков.

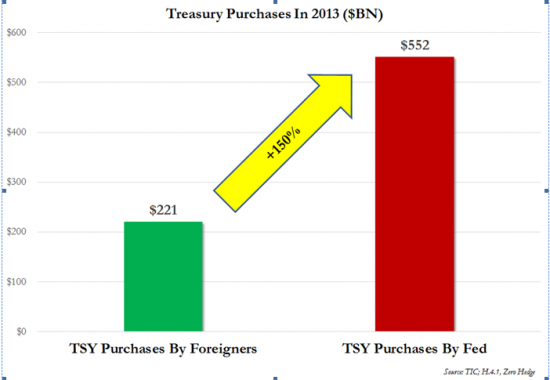

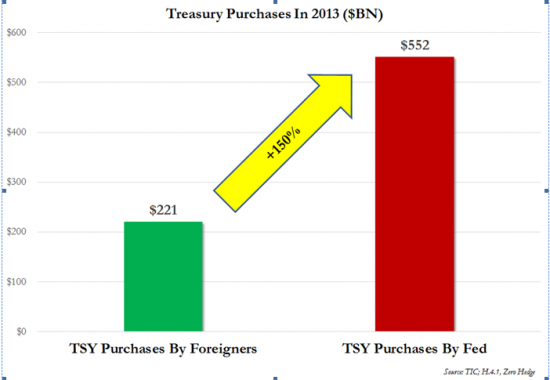

А теперь прибавим тот факт, что деньги перестали притекать в США прежними темпами. ФРС США с декабря 2012 по декабрь 2013 года сама купила казначейских облигаций на 150% больше, чем все иностранцы, вместе взятые:

В общем и целом, позитива ноль как в среднесроке, так и в долгосроке.

Что ждет наш российский рынок на следующей неделе?

Отток средств из фондов, инвестирующих в российский рынок, за неделю, завершившуюся 19 февраля, составил $116 млн. против оттока в $50 млн. неделей ранее. Всего под управлением таких фондов, по данным EPFR, осталось менее $9,5 млрд. — минимум за последние четыре года.

Это довольно странно, если учесть риторику о больших перспективах развивающихся рынков, разве что за исключением китая. Можно сказать, что это новый новостной тренд начала 2014 года — уже из каждого зарубежного утюга раздается аналитика про Китай, Бразилию и неокрепшие/неустойчивые развивающиеся рынки.

На самом деле комбинация раскручивается масштабная, имеющая вполне определенную цель.

Напомню, ФРС сократила свою программу стимулирования общим объемом в 85 миллиардов долларов в месяц на 10 миллиардов долларов в декабре и еще на 10 миллиардов долларов в январе. Вывод наличных средств с развивающихся рынков после начала сокращения QE сильно ударил по валютам развивающихся стран, например, южноафриканский ранд побил пятилетний минимум, а турецкая лира в январе достигла исторического минимума. Фондовые рынки также пошли на спад, при этом бразильский биржевой показатель с начала года потерял почти 10%. К этому следует прибавить и растущие политические риски: ведь в Индии, Турции, Бразилии, ЮАР и Индонезии, которые вместе называются «Хрупкой пятеркой», в этом году пройдут выборы.

Политические волнения и всплеск насилия в Египте, Ливии, Украине и Венесуэле лишь добавляют беспокойства о судьбе хрупких развивающихся рынков. «Развивающиеся рынки остаются главными темами новостей вне зависимости от того, о какой стране идет речь. Потому эта тема будет широко обсуждаться на саммите 20-ки в Сиднее», — заявил президент и исполнительный директор IIF Тим Адамс.

Такое можно было бы представить на хаях этих рынков, но мы то все слиты, причем значительно, китай так на уровнях 2008 года лежит, и все стали обсасывать его безработицу, спад производства, перекредитованность и прочее.

Так вот я полагаю, что все эти рассуждения вызваны желанием остановить сокращение QE, сделать паузу, якобы чтобы не убивать развивающиеся рынки, а на самом деле чтобы сделать последний рывок на развитых рынках вверх, и раздать по хаям все купленное.

Это вполне реальный сценарий — приостановить сокращение куеты. Надо еще макнуть рынки, типа проколоть 1700 по фсипу, и тогда бабушка Йеллен вздрогнет и возьмет паузу.

Так что пока шорт, пока не станет страшно за амеров, и пока не добавят развивающимся рынкам соразмерного минуса. По идее это до середины марта должно произойти все самое медвежье, потом высокий отскок.

Удачи! И с праздником 23 февраля всех!

источник: еженельный биржевой журнал WallStreet

http://walltra.de/#!magazine/index

Посмотрим «недельки» фьючерса на индекс широкого рынка.

После таких мелких консолидаций значительное движение вверх предположить невозможно, разве что до +10 пунктов (а это всего лишь лишний тест хаев), нужен мощный драйвер, взять его неоткуда, так что скорее всего следующая неделя будет иметь целью вернуть американский фсип под 1800, можно достать и 1785. Поэтому на внешних рынках оправдан шорт, цель — аннулировать рост февраля (вернуться к 1777.5), и начать новое погружение в начале марта с целью повторить/обновить лои года

Что думают зарубежные авторы по текущей ситуации?

Том МакКлеллан размышляет над вопросом, могут ли прибыли корпораций стать еще выше:

"Общие корпоративные прибыли как процент ВВП сейчас находятся на одном из самых высоких уровней за последние годы. И, если они не могут расти дальше, значить они будут падать. В отдаленном прошлом этот показатель был еще выше, но это было в 1960-е годы. Тогда и ВВП отличался от нынешнего, и стандарты отчетности для измерения прибыли были несколько другими. Текущее пиковое значение показателя было превышено единственный раз за последние 46 лет — это случилось во время пузыря на рынке недвижимости в 2006 году. Мы знаем, чем все закончилось".

Эд Ярдени обращает наше внимание на огромные объемы кредитования в Китае:

"Когда Китай присоединился к Всемирной торговой организации в декабре 2001 года, у банков страны было выдано кредитов на $1,4 трлн., что составляет примерно 35% от объемов кредитования в США. На начало этого года займы китайских банков выросли до рекордных $12 трлн., что эквивалентно 162% от объема кредитования в США! И эти цифры не включают кредитование в рамках теневой банковской системы".

Итак, выделим два ключевых момента. Прибыли компаний зашкаливают, и вряд ли могут быть выше. Китай и не только он несут дополнительные риски для развитых рынков.

А теперь прибавим тот факт, что деньги перестали притекать в США прежними темпами. ФРС США с декабря 2012 по декабрь 2013 года сама купила казначейских облигаций на 150% больше, чем все иностранцы, вместе взятые:

В общем и целом, позитива ноль как в среднесроке, так и в долгосроке.

Что ждет наш российский рынок на следующей неделе?

Отток средств из фондов, инвестирующих в российский рынок, за неделю, завершившуюся 19 февраля, составил $116 млн. против оттока в $50 млн. неделей ранее. Всего под управлением таких фондов, по данным EPFR, осталось менее $9,5 млрд. — минимум за последние четыре года.

Это довольно странно, если учесть риторику о больших перспективах развивающихся рынков, разве что за исключением китая. Можно сказать, что это новый новостной тренд начала 2014 года — уже из каждого зарубежного утюга раздается аналитика про Китай, Бразилию и неокрепшие/неустойчивые развивающиеся рынки.

На самом деле комбинация раскручивается масштабная, имеющая вполне определенную цель.

Напомню, ФРС сократила свою программу стимулирования общим объемом в 85 миллиардов долларов в месяц на 10 миллиардов долларов в декабре и еще на 10 миллиардов долларов в январе. Вывод наличных средств с развивающихся рынков после начала сокращения QE сильно ударил по валютам развивающихся стран, например, южноафриканский ранд побил пятилетний минимум, а турецкая лира в январе достигла исторического минимума. Фондовые рынки также пошли на спад, при этом бразильский биржевой показатель с начала года потерял почти 10%. К этому следует прибавить и растущие политические риски: ведь в Индии, Турции, Бразилии, ЮАР и Индонезии, которые вместе называются «Хрупкой пятеркой», в этом году пройдут выборы.

Политические волнения и всплеск насилия в Египте, Ливии, Украине и Венесуэле лишь добавляют беспокойства о судьбе хрупких развивающихся рынков. «Развивающиеся рынки остаются главными темами новостей вне зависимости от того, о какой стране идет речь. Потому эта тема будет широко обсуждаться на саммите 20-ки в Сиднее», — заявил президент и исполнительный директор IIF Тим Адамс.

Такое можно было бы представить на хаях этих рынков, но мы то все слиты, причем значительно, китай так на уровнях 2008 года лежит, и все стали обсасывать его безработицу, спад производства, перекредитованность и прочее.

Так вот я полагаю, что все эти рассуждения вызваны желанием остановить сокращение QE, сделать паузу, якобы чтобы не убивать развивающиеся рынки, а на самом деле чтобы сделать последний рывок на развитых рынках вверх, и раздать по хаям все купленное.

Это вполне реальный сценарий — приостановить сокращение куеты. Надо еще макнуть рынки, типа проколоть 1700 по фсипу, и тогда бабушка Йеллен вздрогнет и возьмет паузу.

Так что пока шорт, пока не станет страшно за амеров, и пока не добавят развивающимся рынкам соразмерного минуса. По идее это до середины марта должно произойти все самое медвежье, потом высокий отскок.

Удачи! И с праздником 23 февраля всех!

источник: еженельный биржевой журнал WallStreet

http://walltra.de/#!magazine/index

67 |

Читайте на SMART-LAB:

📊 Как меняется клиент ресейла в России

Рынок ресейла за последние годы заметно изменился — вместе с ним меняется и профиль покупателя. Если раньше вторичный рынок ассоциировался...

10:00

BRENT: рынок ищет точку опоры после шоковой дестабилизации

Нефть взлетела до многолетних максимумов, затем резко скорректировалась, теряя большую часть прироста, испытав при этом экстремальную...

14:39

теги блога 💯Чек-листов по фондовому рынку

- 11 сентября

- fin_chips

- IMOEX

- novice_chips

- vanuta

- vanuta мучает дроздов

- vanutar

- WallStreet

- автоследование

- акции

- Алроса

- Америка и Россия

- американский рынок

- анонс

- аудиообзор

- аэрофлот

- биткоин

- вебинар

- взгляд

- видеообзор

- время продавать-1

- выборы

- Газпром

- герчик

- дивиденды

- дневной стрим

- Дональд Трамп

- доходность

- дрозд

- ДУ

- Еловец

- журнал wallstreet

- Запотылок

- Иван Чурилов

- игра на понижение

- Индекс МБ

- интервью

- инфляция в России

- итоги

- итоги дня

- июнь

- Ключевая ставка ЦБ РФ

- книга тимофея

- коррекция

- Лукойл

- лучшее

- ЛЧИ

- ЛЧИ-2015

- миникнига

- Миф I

- ммвб

- модельный метод

- нефть

- новый формат

- околорынок

- октябрь

- опрос

- отскок

- оффтоп

- падение

- покупки

- Преступность

- прогноз

- прогноз Vanutar

- прогнозы

- профит

- публичный стрим

- разворот

- Роснефть

- россия

- рынок

- рынок - взгляд

- рыночная ось

- сбербанк

- СВО

- смартлаб

- стримы

- США

- татарин

- татнефть

- текущий рынок

- теханализ

- технический анализ

- торговые идеи

- торговые сигналы

- Трейдеры шутят

- трейдинг

- тренд

- тренинг

- украина

- универсальный метод

- универсальный торговый метод

- финчипсы

- фьючерс MIX

- ЦБ РФ

- часть 2

- чек-лист

- шадрин

- Шорт

- шорты

потому что «упало»?

smart-lab.ru/blog/159891.php

пока мой лонг прибыльнее )))