SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Sekator

Инвесторы хедж-фондов.

- 11 января 2014, 12:35

- |

Europe-Finance опубликовали интересный анализ развития хедж-фондов и собственно какова их цель по заманухе клиентов.

полностью здесь http://www.europe-finance.ru/hedge_funds_library/2743/

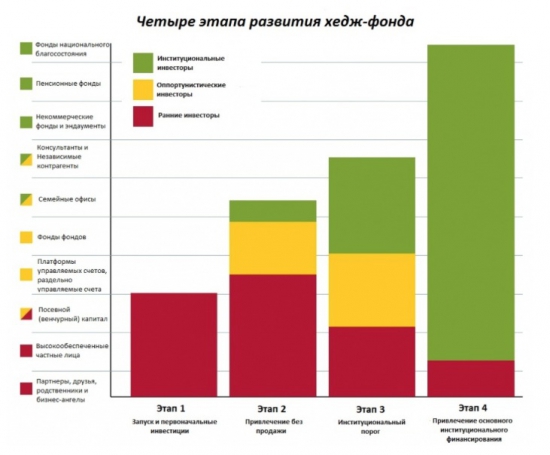

Этап 1. «Запуск и первичное привлечение финансирования». Это — самые первые дни развития фонда. В рамках этого этапа фонд обеспечивается первоначальным инвестиционным капиталом перед запуском. Основные типы инвесторов на этом этапе – частные лица, с которыми управляющий знаком лично или венчурные инвесторы, которые потребуют минимальную «институциональную подготовку».

Этап 2. «Привлечение без продажи». Один из ранних этапов жизненного цикла фонда, который в идеале должен осуществиться в течение первых шести месяцев после запуска. На данном этапе управляющий уже обладает некоторым трек-рекордом, работа фонда налажена, основной персонал и системы в наличии, компания разработала пакет маркетинговых материалов, предназначенных для целевой группы клиентов – институциональных инвесторов начального уровня.

Этап 3. «Институциональный порог». Этот этап бывает достаточно сложным для большинства фондов. На этом этапе управляющие уже взяли на себя некоторые обязательства перед институциональными инвесторами: например, Семейными офисами, Консультантами или Независимыми контрагентами. Теперь они готовы «штурмовать» крупных институциональных инвесторов, которые предъявляют куда более серьезные требования.

Этап 4. «Привлечение основного институционального финансирования». На этой стадии все требования, обрисованные выше в общих чертах, должны быть уже выполнены: управляющий понимает свои сильные стороны, осуществляет эффективное управление и показывает стабильные результаты с сохранением низких уровней волатильности. Даже когда фонд соответствует этим условиям, получить инвестиции от институциональных клиентов сложно и требует времени. В современных рыночных условиях институциональные инвесторы могут позволить себе месяцами изучать и проверять небольшое количество фондов, не обращая внимания на большинство. Но, если они все-таки «входят» в фонд, они вкладывают сразу огромные суммы денег. Управляющим важно понимать, на каком этапе развития и роста фонд выглядит наиболее привлекательным, и только тогда отправляться за поиском настолько крупных и серьезных клиентов. Точно также как венчурные инвесторы не подходят 10-тимиллиардному фонду, пенсионные фонды – не самая подходящая целевая аудитория для стартапа без трек-рекорда с миллионом долларов в управлении. Маркетинговые ресурсы не стоит растрачивать зря.

Чтобы эффективно развиваться в соответствии с описанной четырехэтапной моделью, управляющему нужно демонстрировать надежность структуры фонда и стабильность инвестиционного процесса и его результатов.

полностью здесь http://www.europe-finance.ru/hedge_funds_library/2743/

Этап 1. «Запуск и первичное привлечение финансирования». Это — самые первые дни развития фонда. В рамках этого этапа фонд обеспечивается первоначальным инвестиционным капиталом перед запуском. Основные типы инвесторов на этом этапе – частные лица, с которыми управляющий знаком лично или венчурные инвесторы, которые потребуют минимальную «институциональную подготовку».

Этап 2. «Привлечение без продажи». Один из ранних этапов жизненного цикла фонда, который в идеале должен осуществиться в течение первых шести месяцев после запуска. На данном этапе управляющий уже обладает некоторым трек-рекордом, работа фонда налажена, основной персонал и системы в наличии, компания разработала пакет маркетинговых материалов, предназначенных для целевой группы клиентов – институциональных инвесторов начального уровня.

Этап 3. «Институциональный порог». Этот этап бывает достаточно сложным для большинства фондов. На этом этапе управляющие уже взяли на себя некоторые обязательства перед институциональными инвесторами: например, Семейными офисами, Консультантами или Независимыми контрагентами. Теперь они готовы «штурмовать» крупных институциональных инвесторов, которые предъявляют куда более серьезные требования.

Этап 4. «Привлечение основного институционального финансирования». На этой стадии все требования, обрисованные выше в общих чертах, должны быть уже выполнены: управляющий понимает свои сильные стороны, осуществляет эффективное управление и показывает стабильные результаты с сохранением низких уровней волатильности. Даже когда фонд соответствует этим условиям, получить инвестиции от институциональных клиентов сложно и требует времени. В современных рыночных условиях институциональные инвесторы могут позволить себе месяцами изучать и проверять небольшое количество фондов, не обращая внимания на большинство. Но, если они все-таки «входят» в фонд, они вкладывают сразу огромные суммы денег. Управляющим важно понимать, на каком этапе развития и роста фонд выглядит наиболее привлекательным, и только тогда отправляться за поиском настолько крупных и серьезных клиентов. Точно также как венчурные инвесторы не подходят 10-тимиллиардному фонду, пенсионные фонды – не самая подходящая целевая аудитория для стартапа без трек-рекорда с миллионом долларов в управлении. Маркетинговые ресурсы не стоит растрачивать зря.

Чтобы эффективно развиваться в соответствии с описанной четырехэтапной моделью, управляющему нужно демонстрировать надежность структуры фонда и стабильность инвестиционного процесса и его результатов.

105 |

Читайте на SMART-LAB:

📅 Как работают торги в выходные

В 2026 году на бирже пройдёт 52 сессии выходного дня, в том числе и по праздникам — 23 февраля, 1 мая, 12 июня, 4 ноября. Что и когда...

15:03

Банк России и ФАС запретили банкам навязывать конкретных страховщиков при выдаче кредитов

Отличные новости для независимых страховых, как RENI! Сегодня стало известно, что ЦБ и ФАС направили совместное письмо банкам, которое...

13:06

теги блога Sekator

- ETF

- ETF Россия

- tesla motors

- TSLA

- VIX дно

- а.г

- Александр Горчаков

- александр жаворонков

- Бай Бек

- бан

- банки

- беспредел

- биржа

- брокер

- брокеры

- всемирный банк

- Газпром

- Гении

- Греф

- девальваци рубля

- девальвация

- делистинг

- ДУ

- Евраз

- золото

- золото 2014

- инвестиции

- инвестор

- капитализация

- Кипр

- комиссия брокера

- конкуренция

- красавчик

- кредит Россия

- Кризисы

- Крым

- курс

- Курс валюты

- Медведев

- Монополии

- мотивация

- мошеничество

- мошенники

- Навальный

- наличка

- наше все

- наших бьют

- неликвид

- нефть

- новостная лента

- Норильский Никель

- Открытие

- оффтоп

- пенсия

- погноз

- политика государства

- помощь

- Потанин

- Права инвесторов

- приплыли

- прогноз

- развитые рынки

- развод

- ралли

- регуляторы

- Рейтинг

- Россети

- Россия-Украина

- рубль

- санкции

- сбербанк

- сенаторы

- Солодин

- справедливый курс

- СССР

- старость-не радость

- счастье

- тариф

- тарифы

- тарифы брокеров

- технологии

- Тимофей Мартынов

- ТКС Банк

- торговые сигналы

- тренд

- Украина

- УРА

- Усманов

- ФОРТС

- ФСТ

- ЦБ

- ЦБ в отставку

- ЦБ РФ

- цены

- Шувалов

- экономика

- эмитент

- энергетические компании

- юбилей

- Яков Миркин

Я к тому, что спрос со стороны инвесторов, скажем мягко, неграмотен. Ну и… получают соответсвующее предложение.

Сорри, если я что-то слышала и поняла не так)

интересно!

Разве что картинка:)

Это систематизирующий взгляд, если бы его видел Солодин вероятно не делал бы ошибок с фондом.

Также она не работает при торговле сложными конструкциями опционов и бондов например по Исде, где на раздельные счета никто не согласится. ХФТ тоже не прокатит.

Замкнутый круг, но это опять зависит от спроса клиентов. Хочет клиент отдать деньги в ДУ, брокер рекомендует список своих СТА. А там уж какая структура у этого СТА, дело техники.

Раньше надо было звонить и в ответ присылали брошюры по почте с рекламой 3-4х СТА. Бывает просто список на вебсайте с биографиями и фотографиями, а потом всё равно надо заполнить форму, чтоб запросить больше информации.

Сейчас не знаю, сама на линки не жму и свои не ставлю, хоть и экзамен на этот СТА сдала…

Поэтому так много ХФондов зовут себя Проптрейдинг десками. И нет, так как слишком много компаний, работающих по модели Пропов, имеют легальную структуру и название ХФонда.

Значит уже сняли запрет на прямые вложения в ХФ для ПФ? Раньше они могли вкладывать только опосредованно, через вложения в фонды фондов.

В ФоФ они вкладывают, чтоб избежать головной боли диверсификации между разными ХФ — в общем от лени и от страха рисков.

Также по простой причине, что ФоФ имеют намного больше в управлении, что привлекает ПФ, так как у них часто полиси — смотреть только на ХФ с определенным количеством миллиардов на счетах. А тут ФоФ всплывают в списке потенциальных клиентов намного чаще, чем простые смертные Хфонды.

Короткий ответ, да, ограничения сняты, но каждый ПФ всё равно имеет свои собственные ограничения. И тут мелкие ПФ идут в ХФ, а крупные в ФоФ.

Да, я сократил пенсионный фонд до ПФ. Думаю, что ПФ идут в ФоФ по традиции, как к старым партнерам.

Я бы не сказала, чтоб они так уж и заманивали этих клиентов.

До краха от клиентов отбоя не было, и этот дикий спрос породил предложение.

До краха в Голдмане смеялись, что, если не смог собрать миллиард на старт ХФ, то и не стоит рыпаться — слабак с самого начала. БОльшая часть этого утверждения была правдой.

Выбрать фонд и схему работы конечно отдельная большая тема, я все жду когда паи фондов будут торговать на бирже как ETF.

Да у нас это называется квалифицированными клиентами. Если клиент имеет минимум миллион, но товарищь не понимает, то мэнеджер замучается такого брать.

Зачем ЕТФ? Большие Х-фонды уже давно торгуются своими акциями на бирже, как любые длугие компании. Бери бумагу!)

редко встретишь нелудоманский пост :-)