SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. matryoshkacapital

Рынки недооценивают приближающиеся изменения в политике ФРС

- 09 декабря 2013, 19:54

- |

- Вероятность «QE3 tapering» в декабре-январе возросла

- EUR/USD и S&P500 — понижательные риски в декабре-январе.

На наш взгляд, финансовые рынки сильно недооценивают (проявляя тем самым иррациональность) последние довольно-таки существенные изменения в настроениях, суть которых сводится к тому, что теперь инвесторы в большинстве своем ждут первого сокращения QE3 уже не в рамках мартовского, а декабрьского или январского заседания ФРС.

В подтверждение этому опросы Bloomberg, согласно которым, уже 34% респондентов говорят про «QE3 tapering» в декабре против 17% в начале ноября. Согласно этим же исследованиям, за декабрь-март голосует уже 60% респондентов против 47% ранее. Другой ориентир — Билл Гросс из PIMCO, который считает, что вероятность сокращения QE3 на следующей неделе порядка 50%.

Если говорить непосредственно о заседании ФРС 17-18 декабря, то мы ждем либо сокращения QE3 и «голубиного» forward guidance, либо изменений («hawkish tone») в риторике (стейтменте) Fed в ответ на лучшее, чем многие ожидали, положение дел в экономике США.

Аргументация в пользу того, что ужесточение денежной политики в США может произойти уже в декабре или январе при этом может быть следующая.

Во-первых, на это указывает как раз неплохая ситуация в экономике США, что для многих стало сюрпризом. Рынок жилья нареканий не вызывает, прирост занятости за последние четыре месяца в среднем составил 200k рабочих мест, потребительское доверие, розничные продажи и индексы деловой активности в октябре и ноябре выходили в положительном ключе. Что касается низкой инфляции в США, то, как следует из выступлений управляющих ФРС в ноябре (особенно Д.Йеллен и Б.Бернанке), это пока не проблема, а скорее явление временное.

Во-вторых, сами представители ФРС допускают обсуждение и возможное сокращение QE3 в том числе в декабре или на одном из ближайших заседаний (к примеру, январь). Об этом было сказано в протоколах к заседанию Fed 28-29 октября; также об этом говорили Д.Локхарт (Атланта), Ч.Эванс (Чикаго) и др. представители ЦБ.

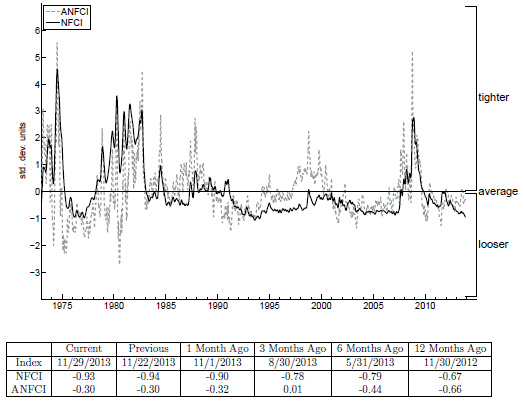

В-третьих, кредитные условия сейчас гораздо лучше, чем накануне сентябрьского заседания ФРС, что позволяет, если не поверить в «QE3 tapering» в декабре-январе, то по крайне мере осознать, что такой риск существует.

Напомню, что 19 сентября Б.Бернанке заявил, что «дальнейшее ухудшение financial conditions может замедлить восстановление экономики и рынка труда», что многие считают и стало тогда одной из причин, почему ФРС отказался от идеи сокращения QE3.

Неплохой ориентир в данном случае — индекс финансовых условий ФРБ Чикаго (Federal Reserve Bank of Chicago Adjusted National Financial Conditions Index, ANFCI), который учитывает межбанковское кредитование, стоимость денег для корпораций и потребсектора, а также еще дюжину факторов. Рост индекса ANFCI выше нуля (что и произошло в сентябре) означает то, что кредит стал менее доступен (ухудшение финансовых условий). Сейчас на графике ниже мы как раз видим, что индекс ANFCI после сентября вновь снизился ниже нуля, указав на улучшение кредитных условий.

www.chicagofed.org/webpages/publications/nfci/

Динамика ANFCI также может означать, что текущий уровень доходности ипотечных MBS, как и 10-летних Treasuries на уровне 2.85%, может считаться приемлемым для ФРС и не представлять какой-либо угрозы в плане дальнейшего восстановления рынка жилья США или американской экономики в целом.

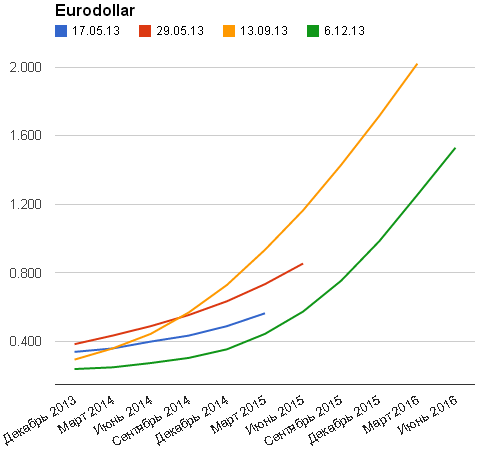

Далее смотрим на динамику кредитных фьючерсов Eurodollar, отражающих ставку по 3-х месячным долларовым депозитам. На графике ниже отчетливо видно, что сейчас кривая долларовых ставок ниже чем 22 мая 2013 г, когда Бен Бернанке в своем выступлении впервые упомянул возможное постепенное сворачивание текущей программы количественного смягчения.

Eurodollar (CME Group)

Данная кривая отражает в том числе и то, что ФРС удалось убедить рынки в том, что сокращение или сворачивание QE3 и повышение процентных ставок — это ни одно и тоже. С учетом выполнения данной задачи ФедРезерв может вполне приступить к «QE3 tapering» на одном из ближайших заседаний.

Здесь же можно упомянуть и стабильную динамику рынка акций США (устойчивый рост S&P500) как индикатор веры инвесторов в американскую экономику и аргумент в пользу постепенной нормализации денежной политики.

Резюме

Налицо риск активных действий со стороны ФРС в декабре-январе, что может материализоваться в полноценное снижение EUR/USD, а также 5%-7% коррекцию в S&P500 до конца следующего месяца. Поправку, правда, следует делать на то, что технического подтверждения снижению EUR/USD и S&P500 пока нет, поэтому следует проявлять определенную долю осторожности. Я бы сказал, что есть рабочая гипотеза (риск), которой еще предстоит эволюционировать в полноценную торговую идею. Если не сейчас, то по факту заседания ФРС 17-18 декабря обозначенные в EUR/USD и S&P500 риски могут начать реализовываться.

Константин Бочкарев, Matryoshkacapital.com

Материал предоставлен исключительно в ознакомительных целях и не является прямой рекомендацией для совершения каких-либо операций с ценными бумагами, товарами и производными инструментами. Торговля на финансовых рынках сопряжена с повышенным риском.

26 |

Читайте на SMART-LAB:

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с...

19 февраля 2026, 14:33

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал —...

19 февраля 2026, 14:43

теги блога Константин Бочкарев

- Bloomberg

- CFTC

- CME

- CME Group

- CPI

- Forex

- forward guidance

- FX

- government shutdown

- LTRO

- nonfarm payrolls

- PMI в еврозоне

- QE в еврозоне

- QE3

- QE3 tapering

- S&P500

- treasuries

- Vision

- Vision Financial Markets

- WTI

- Бен Бернанке

- Бернанке

- Бернанке Бен

- Буллард

- Бундесбанк

- выборы в Европарламент

- выборы в Украине

- Давос 2015

- дефляция

- Джанет Йеллен

- Джаннет Йеллен

- добыча

- доллар

- Драги

- ЕЦБ

- Женева-2

- заседание ЕЦБ

- заседание ЕЦБ 6 марта

- заседание ФРС

- Золото

- индекс доллара

- инфляция в еврозоне

- инфляция в США

- Ирак

- Иран

- Йеллен

- казначейские облигации

- казначейские облигации США

- Китай

- консолидация

- Константин Бочкарев

- коррекция

- Коррекция S&P500

- коррекция на мировых рынках

- Крым

- майская коррекция

- маржин колл

- Марио Драги

- Минэнерго США

- МЭА

- нефть

- Обама

- обзор рынка

- обзор рынка форекс

- опек+

- опционы CME group

- переговоры

- переговоры в Женеве

- перепроданность

- потолок госдолга США

- прогноз

- прогноз на сентябрь

- протоколы ФРС

- развивающиеся рынки

- ралли

- рекомендации

- Рухани

- рынок акций США

- сезон отчетности

- сезон отчетности в США

- сезон отчетности США

- сигнал

- Сирия

- стоп лосс

- стресс-тесты

- технический анализ

- торговые рекомендации

- торговый план

- Украина

- Управление активами

- ФРС

- фьючерсы и опционы CME

- фьючерсы и опционы CME Group

- фьючерсы и опционы США

- ЦБ Турции

- экономика

- экономика США

- ядерная программа

- ядерная программа Ирана

Вопрос с каких уровней будет эта коррекция

Это всё великолепно.

НО: лично мне было бы интересно увидеть Ваш — именно лично Ваш — а не «матрёшкин» — взгляд по поводу того, какую конкретно позицию на РФР — Вы бы предпочли занять в моменте…

P.S.: В Вашу бытность на РБК Вы мне импонировали в существенно бОльшей степени, чем Василенко и Мартынов…

честно… :)))…

Рынки недооценивают приближающиеся изменения в политике

и подумал про Украину)

и возможность, что буча в Россию перекинется, как в прошлый раз)

и я думаю USD Libor он больше прижат не QE, а ZIRP (которую никто пока что менять не собирается в обозримой перспективе-то)…

то есть QE и изменения ставок — это не одно и то же, вот я о чем…