SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Lemmy

Злоключения аналитиков. Часть 2: Свет в конце тоннеля.

- 22 октября 2013, 10:27

- |

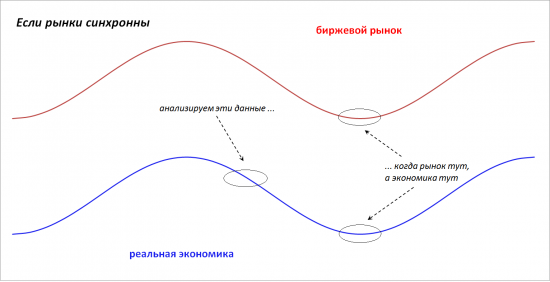

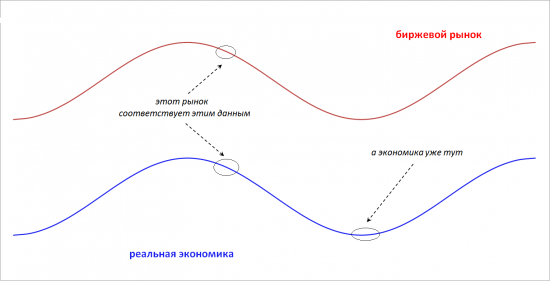

В первой части «Телега впереди лошади» мы пришли к ситуации, коротко описываемой следующей картинкой:

И на первый взгляд рассуждения первой части не оставляют аналитикам никаких шансов – и так плохо, а эдак и еще хуже.

Но есть-таки спасительный выход!

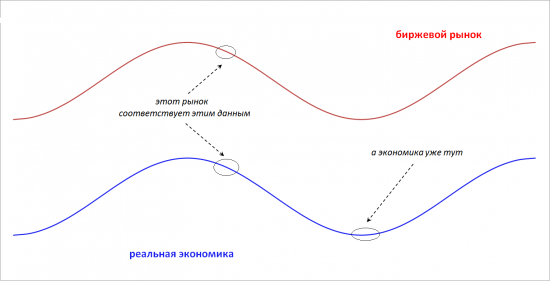

Есть вот распространенное мнение, что биржевые рынки соответствуют не реальному положению дел в экономике, а только той информации, которая становится доступна публике в конкретный момент времени. Логично.

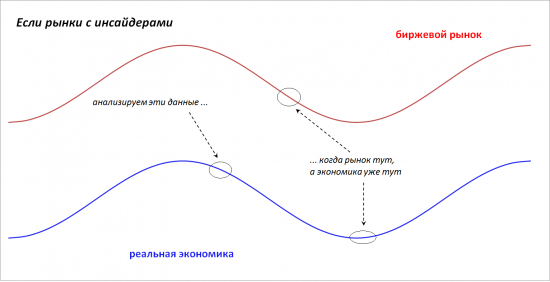

В случае нашей модели это соответствует следующей схеме:

и вроде бы все решает – теперь биржевой рынок, находясь в режиме delay, полностью соответствует delay-данным о реальной экономике, и в общем то бог с ним, что это не соответствует реальной ситуации – в смысле прогнозирования поведения именно биржевого рынка этого вполне достаточно, и все нормально.

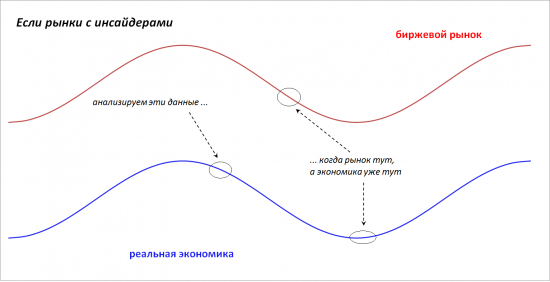

Нормально, да только в случае рынка абсолютно свободного от инсайдерских сделок, когда никакая информация о реальном положении дел не имеет возможности просочиться к биржевой публике. Однако, хотя прогрессивные регуляторы повсеместно и стараются бороться с этим «вредным» явлением биржевой жизни, кристально чистая ситуация безинсайдерского рынка практически невозможна. Своими сделками инсайдеры, имеющие представление о реальном положении дел будут всячески сдвигать биржевой рынок в сторону реальных дел в экономике, в случае нашей схемы – это вправо по оси времени (см.схему).

Ну вот и опять не везет аналитикам!

Снова получаем ситуацию, близкую к знакомой нам по первой части рассмотрений. В этом случае у них в работе конечно еще не совсем «протухший товар», но все равно уже и «не первой свежести». И чем больше инсайдеры преуспевают в своих «грязных делишках», тем меньше «свежести» в результатах труда аналитиков.

P.S. Спасибо Николаю Лазареву за удачный термин «просроченный товар» в отношении темы.

По материалам http://vsemirnov.ru/

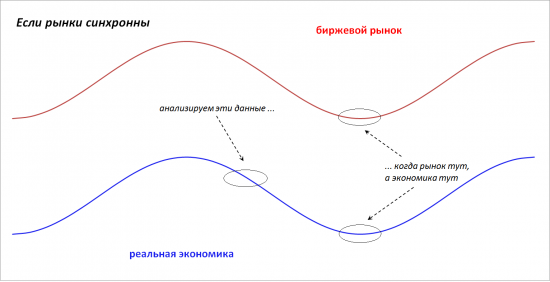

И на первый взгляд рассуждения первой части не оставляют аналитикам никаких шансов – и так плохо, а эдак и еще хуже.

Но есть-таки спасительный выход!

Есть вот распространенное мнение, что биржевые рынки соответствуют не реальному положению дел в экономике, а только той информации, которая становится доступна публике в конкретный момент времени. Логично.

В случае нашей модели это соответствует следующей схеме:

и вроде бы все решает – теперь биржевой рынок, находясь в режиме delay, полностью соответствует delay-данным о реальной экономике, и в общем то бог с ним, что это не соответствует реальной ситуации – в смысле прогнозирования поведения именно биржевого рынка этого вполне достаточно, и все нормально.

Нормально, да только в случае рынка абсолютно свободного от инсайдерских сделок, когда никакая информация о реальном положении дел не имеет возможности просочиться к биржевой публике. Однако, хотя прогрессивные регуляторы повсеместно и стараются бороться с этим «вредным» явлением биржевой жизни, кристально чистая ситуация безинсайдерского рынка практически невозможна. Своими сделками инсайдеры, имеющие представление о реальном положении дел будут всячески сдвигать биржевой рынок в сторону реальных дел в экономике, в случае нашей схемы – это вправо по оси времени (см.схему).

Ну вот и опять не везет аналитикам!

Снова получаем ситуацию, близкую к знакомой нам по первой части рассмотрений. В этом случае у них в работе конечно еще не совсем «протухший товар», но все равно уже и «не первой свежести». И чем больше инсайдеры преуспевают в своих «грязных делишках», тем меньше «свежести» в результатах труда аналитиков.

P.S. Спасибо Николаю Лазареву за удачный термин «просроченный товар» в отношении темы.

По материалам http://vsemirnov.ru/

116 |

Читайте на SMART-LAB:

📃 Как изменилось «лицо» российского рынка за 10 лет

Пока инвесторы пристально вглядываются в новости о нефти, мы решили посмотреть, насколько сильно от неё зависит индекс Мосбиржи, и почему он уже...

16:46

Надёжные корпоративные облигации

ОФЗ уступают по доходности ключевой ставке ЦБ, но корпоративные облигации с рейтингом ААА открывают путь к более высокой отдаче при...

16:38

теги блога Всемирнов Алексей (Lemmy)

- CQG

- TOS

- Алексей Каленкович

- альфа

- анализ

- аналитики

- арбитраж

- аргумент

- баланс спроса и предложения

- бетта

- Блэк-Шоулз

- большинство

- будущее

- будущее мира

- бычья ловушка

- вебинар

- волновая теория Элиота

- голова и плечи

- голова-плечи

- графические формации

- двойная вершина

- демография

- Демура

- Евгения Случак

- золото

- зона поддержки

- импульс

- инвесторы

- индикатор

- инфляция

- инфляция в России

- конспирология

- конспирология теханализа

- коррекция

- кризис

- кукл

- кукловод

- купил и держи

- ловушка

- ловушки

- лонг-шорт

- математика рынка

- меньшинство

- МТС

- нефть

- нищеброды

- НОК

- он-лайн

- опционы

- открытие торговой сессии

- оффтоп

- парный трейдинг

- переоптимизация

- планшетник

- покупатели

- понедельник

- пресная вода

- прибыль

- продавцы

- проп

- проп-трейдинг

- прорыв

- работа

- разворот

- развороты

- распил бюджета

- риск-менеджер

- риски

- робот

- рынки

- сделки

- семинар

- сигнал

- смартфон

- смена тренда

- стопы

- тенденции

- теханализ

- технический анализ

- товары

- торговля

- торговый диапазон

- точка наименьших выплат

- трейдер

- тренд

- тренды

- улыбка волатильности

- уровень поддержки

- уровень сопротивления

- успешность

- успешный трейдер

- фильтр

- форекс

- футурология

- Хазин

- хедж-фонд

- Шевченко

- шип

- эмоции

- эффективность

спсб