Блог им. Ilia_Zavialov

Завьялов Илья Николаевич про крипто - DCA.

- 21 ноября 2024, 17:28

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

У меня нет слов. Возможно, только что сбылось самое смелое предсказание этого года. Скотти Пиппен, входящий в Зал славы НБА, 4 сентября написал в своем твиттере следующее:

Когда Скотти сделал это предсказание, биткойн торговался на уровне $57K. Мы не знаем, рассчитывал ли Скотти на победу Трампа, когда делал свой прогноз (и рассчитывал ли он вообще), но $BTC только что пережил один из самых стремительных взлетов за последние 5 лет. Он превысил предсказание Скотти (хотя и с опозданием на несколько дней) и сейчас торгуется вблизи отметки $93K.

Хотя мы все можем мечтать о том, чтобы Накамото дал нам советы, более реалистичной стратегией было бы инвестирование в криптовалюту по средней долларовой стоимости (DCA — Dollar Cost Average).

Хорошая новость заключается в том, что многие инвесторы так и поступают — согласно отчету Kraken:

- 59% криптоинвесторов используют DCA в качестве основной стратегии инвестирования

- 83% использовали DCA для осуществления своих инвестиций

- Чаще всего DCA используется для хеджирования от волатильности рынка.

Плохая новость заключается в том, что, в отличие от акций, крипторынки являются относительно новыми, и информации о том, как стратегия DCA работает в долгосрочной перспективе, очень мало. Фактически, рынок настолько зарождается, что только на прошлой неделе Coinbase запустила криптовалютный бенчмарк (сравнимый, скажем, с Dow или S&P 500 для криптовалютного мира).

Крипто вселенная

Вот дикая статистика: в США всего ~4 300 публично торгуемых компаний, но более 15 000 криптовалют активно торгуются прямо сейчас.

Из более чем 40 000 монет, которые торговались на бирже хотя бы раз за последние 10 лет, только 38% еще живы. Так что забудьте о прибыли — вероятность того, что купленная вами монета выживет в долгосрочной перспективе, составляет лишь ~ 1 к 3.

Что интересно, криптовалюты следуют точно такому же закону силы, как и фондовый рынок, где несколько победителей вносят огромный вклад в общий объем рынка. По состоянию на 24 ноября мировой объем криптовалютного рынка составлял ~$2,9 трлн, из которых $1,7 трлн (60%) приходилось на биткоин.

На долю 10 крупнейших монет пришлось 89% всего криптовалютного рынка. (Для сравнения, 10 крупнейших компаний в S&P 500 составляют лишь около 30% индекса).

Биткойн: DCA против единовременной покупки

Простой факт заключается в том, что большинство из нас не может справиться с волатильностью, связанной с биткойном.

Взгляните на этот фантастический график, составленный моим другом из Ecoinometrics (забавный факт — он опубликовал статью «Просадки — это возможности» в конце крипто-зимы 2022 года. На сегодняшний день биткоин вырос на 331%).

По сравнению с портфелем криптовалют, мировой финансовый кризис выглядит как прогулка по парку. Поэтому вполне естественно рассматривать DCA как лучшую стратегию для инвестирования в криптовалюты.

Итак, работает ли она?

Бэктест прост — предположим, что у вас есть 100 долларов, которые вы можете инвестировать в биткоин каждый месяц. Мы можем либо инвестировать 100 долларов каждый месяц, либо положить 1200 долларов в начале года.

Вот как бы выглядел ваш портфель к концу года:

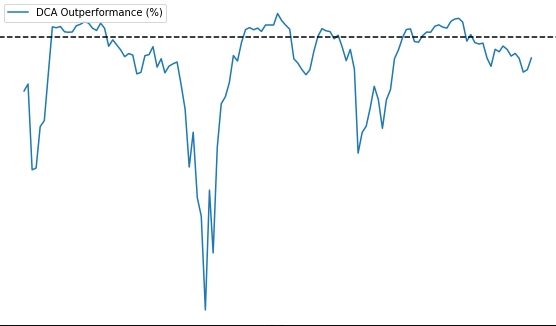

Если бы вы вложили единовременную сумму в биткойн вместо DCA, вы бы оказались в выигрыше в ~66% случаев. Поскольку биткоин отличается крайней волатильностью, DCA превосходит его только во время просадок.

Пример тому — 2018 и 2022 годы. На обоих медвежьих рынках у того, кто использовал DCA, просадка была бы гораздо меньше, чем у того, кто вложил единовременную сумму в начале года.

С другой стороны, тот же самый механизм безопасности, который помогает вам на медвежьих рынках, может дорого обойтись вам на бычьих. Во время взлета биткоина в 2017 году стратегия единовременного инвестирования превзошла DCA на невероятные 700%!

DCA превзошел единовременные покупки в 35,43% 12-месячных периодов.

Скользящие 12 месяцев с 2013 по 2024 год.

Токенизированные ETF

С запуском Coinbase 50 Index мы надеемся, что все больше и больше игроков придут в эту экосистему, чтобы вывести на рынок недорогие индексные фонды. На данный момент единственным сопоставимым и устоявшимся вариантом является Bitwise 10 Crypto Index Fund, который инвестирует в 10 лучших криптовалют на основе рыночной капитализации.

Хотя 5-летний CAGR этого фонда составляет 45%, его трудно рекомендовать, учитывая чрезвычайно высокий коэффициент расходов в 2,5%. Оптимальная стратегия заключается в том, чтобы войти в фонд сейчас, чтобы получить доступ к рынку, и переключиться на будущие фонды с более низким коэффициентом расходов, когда рынок созреет.

Оптимальное распределение активов на криптовалюты

Поскольку распределение активов является наиболее важным решением в инвестировании, интересно посмотреть, какую часть портфеля следует выделить на криптовалюты.

Аналитики Quantpedia создали портфель с равным весом глобально диверсифицированных классов активов, включая биткоин, и использовали модель Марковица, чтобы найти оптимальное распределение средств на биткоин.

Они разделили анализируемые временные периоды на 2 части:

- 2013-2017 годы — биткойн был малоизвестным классом активов до взрыва популярности в 2017 году. В этот период наблюдалась значительная волатильность, а рост биткоина был поразительным — 283% в годовом исчислении. Если бы вы использовали данные только за этот период времени, оптимальное распределение средств на биткоин составило бы 14,4%. Однако использование этого периода нереалистично, поскольку очень маловероятно, что биткоин будет расти такими же темпами, как в первый год (из-за эффекта базы).

- 2018-2023 годы — в этот период биткоин стал более зрелым классом активов, привлекая внимание институциональных инвесторов. В то же время темпы роста замедлились, а высокая волатильность привела к тому, что коэффициент Шарпа биткоина составил всего 0,31 по сравнению с 0,59 у S&P 500 и 0,53 у золота. Если рассматривать только этот временной интервал, оптимальная доля биткойна составит всего 2,94%.

Короче говоря, оптимальное распределение криптовалют составляет от 3 до 14% в зависимости от того, как вы настроены на криптовалюты.

Криптоинвестирование — занятие не для слабонервных, но оно принесло невероятные плоды тем, кто придерживался выбранного курса. Хотя мы не можем ожидать такого же уровня доходности, как в прошлом, поскольку криптовалюты стали более зрелым классом активов, они все еще далеки от таких классов активов, как золото (15 триллионов долларов) и фондовый рынок (более 100 триллионов долларов).

теги блога Завьялов Илья Николаевич

- ai

- bicion

- Binance

- Binance Coin

- bitcoin

- bitcoin exchange

- BitCoins

- Bitcon

- blockchain

- btc

- BTCUSDT

- CommEX

- crypto

- cryptocurrency

- cryptotrading

- crysis

- DeepSeek

- DeFi

- derivatives

- DEX

- ETF

- eth

- ethereum

- finance

- market making

- nvidia

- oracle

- S&P500

- SEC

- Solana

- Tether

- usd rub

- USDT

- WEB3

- автомобили

- акции

- акции США

- анализ

- аналитик

- аналитика

- биткоин

- блокчейн

- блокчейн для чайников

- выборы президента США 2024

- деривативы

- децентрализация

- децентрализованные финансы

- доллар

- займы

- заёмные средства

- золото

- ИИ

- инфляция в США

- искусственный интеллект

- Крах

- кредиты

- крипто

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- Криптовалюты

- криптовалюты новости

- криптография

- криптомонета

- криптономика

- криптонубы

- крипторынок

- крпитовалюты

- курс

- ликвидация

- ликвидность

- мнение по рынку

- мнения

- мнения и аналитика

- Мнения и прогнозы аналитиков

- мобильный пост

- МостЫ

- обзор рынка

- опционы

- отчёт

- оффтоп

- прогноз

- рынки

- рынок - взгляд

- сигнал

- ставка фрс сша

- стейблкоин

- сша

- технический анализ

- торговые сигналы

- трейдинг

- уоррен баффетт

- форекс

- ФРС США

- фьч РТС

- фьчерс

- экономика США

- Электромобили

- эфириум

- эфириум биткоин