Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #147 (03.07.2024)

- 03 июля 2024, 15:50

- |

Макро

В отличие от США, глобальные индексы деловой активности производственной сферы указывают на продолжающийся подъем активности на предприятиях в июне. 60% отслеживаемых индексов деловой активности производственной сферы находятся на территории роста. Это самый высокий уровень с середины 2022 года.

При этом, 42% из 34 мировых центральных банков уже находятся в режиме смягчения, в то время как в июле 2023 года этот показатель составлял всего 10%. Согласно консенсус-прогнозу, с этого момента и до конца 2024 года эта доля удвоится, что придаст импульс мировой экономике:

Впервые за год наблюдается снижение консенсус-прогнозов по ВВП США на 2024 год:

Индекс менеджеров по логистике сократился до 55,3 (55,6 ранее) но компонент ожиданий продолжил свой рост и сейчас находится на самом высоком уровне с апреля 2022 года:

Розничные продажи выросли на +5,8% по сравнению с предыдущим годом:

Рынок труда

В июне упоминания о сокращении рабочих мест в отчётах компаний S&P 500 продолжают снижаться, несмотря на растущие опасения по поводу охлаждения рынка труда:

Число открытых вакансий неожиданно выросло в мае, а уровень увольнений остался на уровне 2,2% уже 7-й месяц подряд. Соотношение числа открытых вакансий к числу безработных не изменилось и составило 1,22:

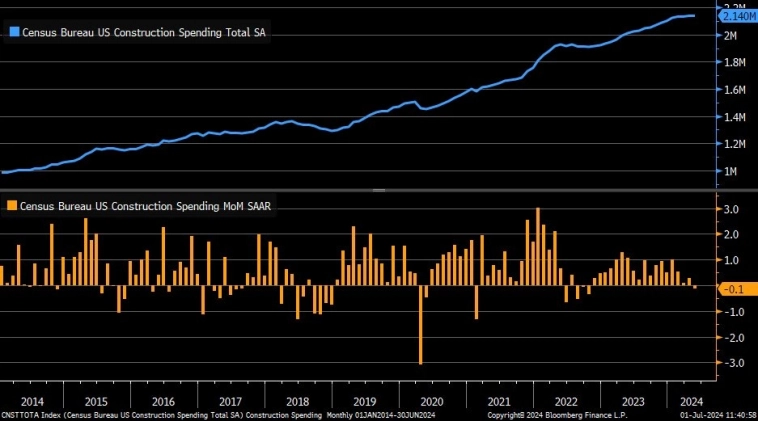

Рынок жилья

Расходы на строительство в мае сократились на -0,1% м/м (консенсус +0,2%, +0,3% ранее (пересмотр с -0,1%)):

Что делают другие?

Центральные банки сообщили о чистой покупке 10 тонн золота в мае, что на 56% меньше, чем в предыдущем месяце. Банки развивающихся рынков ответственны за большую часть покупок:

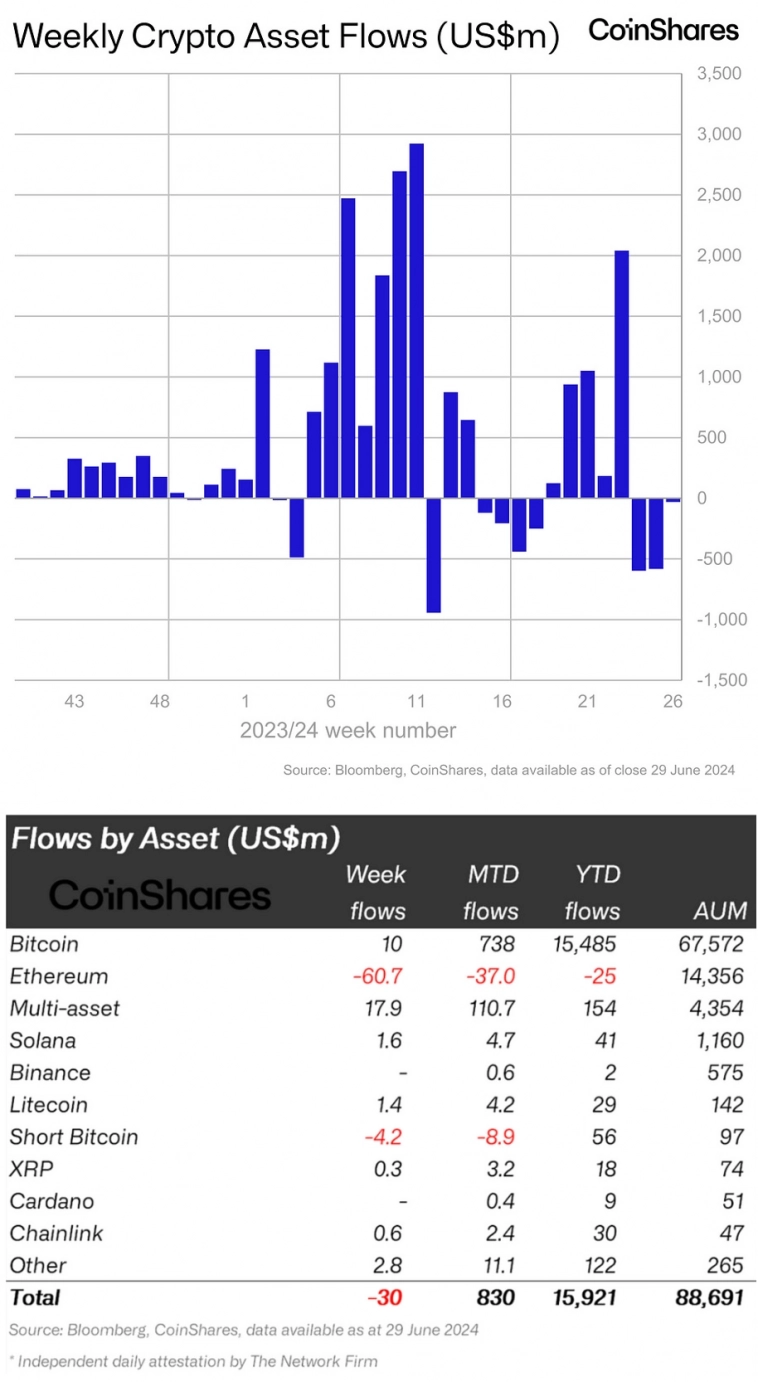

Уже третью неделю подряд наблюдается отток средств из криптовалют, за последнюю неделю отток составил -$30 млн, что свидетельствует о значительном сокращении оттока:

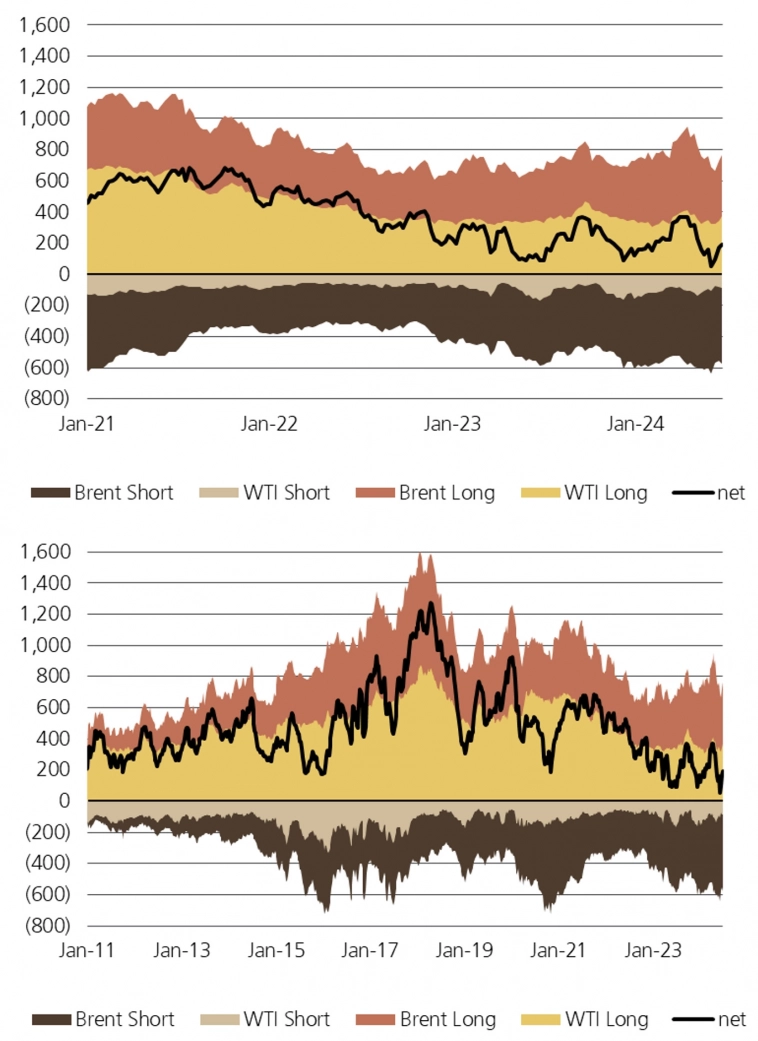

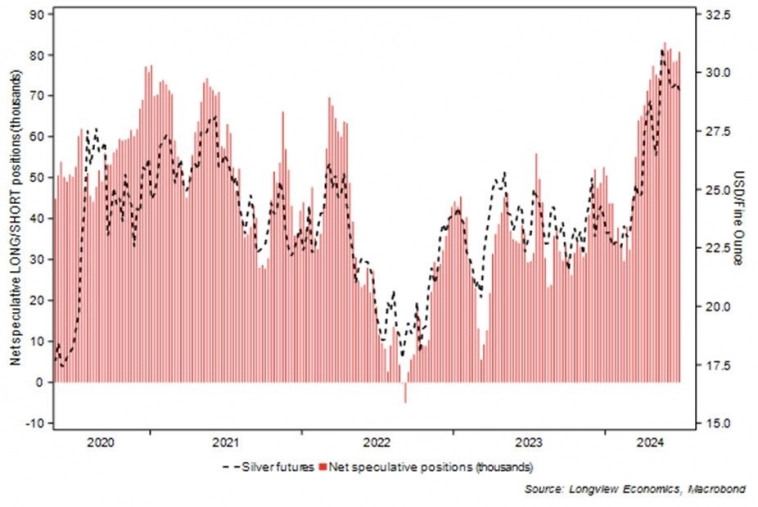

Позиционирование инвесторов различных типов во фьючерсах и опционах на нефть Brent и WTI находится вблизи долгосрочных минимумов, а позиционирование во фьючерсах на серебро находится на максимальных уровнях:

Институциональные инвесторы

В настоящее время хедж-фонды имеют самый низкий вес индекса S&P 500 в портфелях за последние годы:

Хедж-фонды продавали акции 2 недели подряд (и 7 из последних 8 недель) и продемонстрировали самые крупные условные чистые продажи с марта 2022 года (-2,7 станд. откл.), что было обусловлено длинными и короткими продажами:

В 8 из 11 секторов акций США наблюдались чистые продажи. Наиболее продаваемыми секторами стали технологии, товары ежедневного спроса, недвижимость и финансы, в то время как акции секторов промышленности, материалов и энергетики покупались в наибольшем объёме. Акции сектора товаров ежедневного спроса продавались уже третью неделю подряд, а объем чистых продаж был самым большим с ноября 2023 года:

Индексы

Когда краткосрочные трейдеры (<155 дней) несут убытки во время бычьего рынка, это исторически хорошее время для покупки биткоина:

На каком уровне доходность начинает влиять на доходность акций? С 2022 года этот уровень не был определенным. Скорее, когда доходность движется к 80%-ной границе своего скользящего квартального диапазона, S&P 500, как правило, страдает. 4,61% — уровень, за которым следует следить (80%-ная граница диапазона):

В среднем, акции роста с высокой оценкой сталкиваются с асимметричным риском снижения стоимости:

Исторически замедление ВВП + ускорение роста прибыли на акцию были наилучшей макросредой для акций:

EPS

Консенсус ожидает +9% роста прибыли на акцию во 2 квартале, установив самую высокую планку с 2021 года:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест