Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #138 (12.06.2024)

- 12 июня 2024, 13:04

- |

Разное

Цены на коммерческую недвижимость в США снизились на 21% по сравнению с пиковым уровнем 2022 года. Существует множество инвестиций в коммерческую недвижимость (большая доля которых принадлежит региональным банкам США), которые необходимо рефинансировать в 2024 году:

Макро

Краткосрочные (на 1 год вперёд) инфляционные ожидания снизились с 3,3% до 3,2%, долгосрочные ожидания (5 лет) выросли с 2,8% до 3%:

Оптимизм в сфере малого бизнеса в мае достиг 5-месячного максимума со значением 90,5, но 29-й месяц подряд остается ниже среднего исторического значения (98):

Что делают другие?

Приток инвестиций в криптовалюты составил +$2 млрд, в результате чего за последние 5 недель приток достиг +$4,3 млрд:

На прошлой неделе чистый приток средств в ETF на золото составил +$860 млн — это вторая неделя притока средств подряд:

Из ETF акций крупной капитализации США был зафиксирован наибольший отток средств на прошлой неделе, в то время как фонды государственных облигаций получили наибольший приток:

Институциональные инвесторы

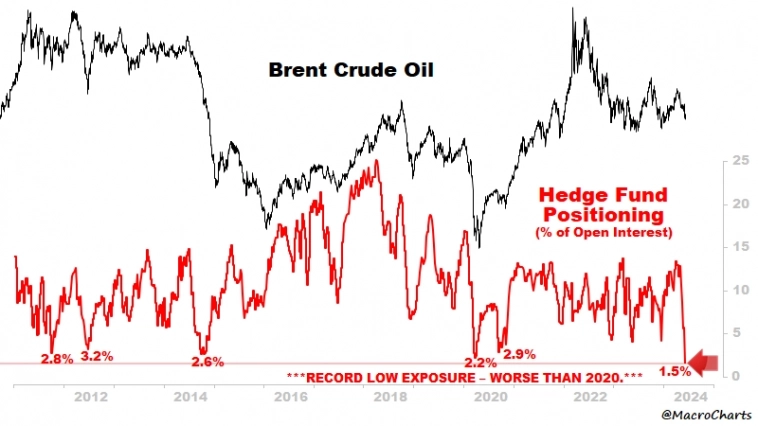

Позиционирование хедж-фондов в нефть находится на самом низком уровне за всю историю:

Хедж-фонды продавали акции американских технологических компаний третью неделю подряд. Среди компаний технологического сектора наиболее условно продаваемыми оказались акции полупроводников и полупроводникового оборудования, а наиболее покупаемыми — акции программного обеспечения. Что является разворотом от торговой стратегии предыдущей недели:

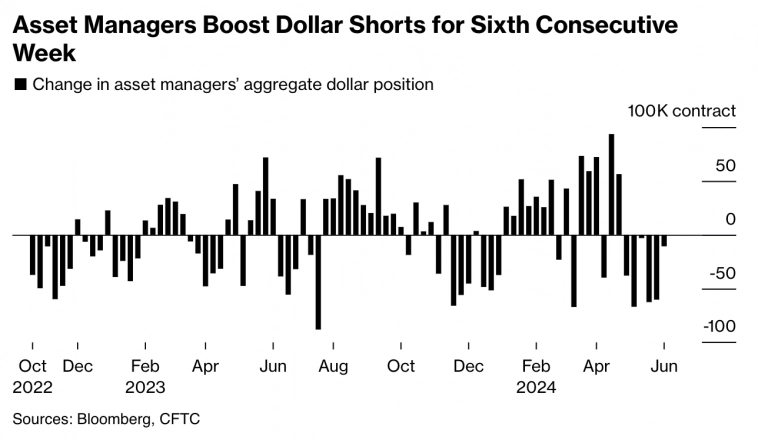

Управляющие активами увеличивали свои чистые короткие позиции по доллару шесть недель подряд, что стало самой длинной серией с 2022 года:

Бычьи настроения инвестиционных менеджеров остаются широкими. Сегодня наиболее позитивные настроения наблюдаются в акциях секторов технологий, здравоохранения и коммунальных услуг, наиболее негативные настроения наблюдаются в акциях секторов товаров длительного пользования и недвижимости. Наиболее заметные позитивные пересмотры произошли в секторах коммунальных услуг и недвижимости, а наиболее негативные пересмотры произошли в секторах финансов и энергетики:

Ритейл

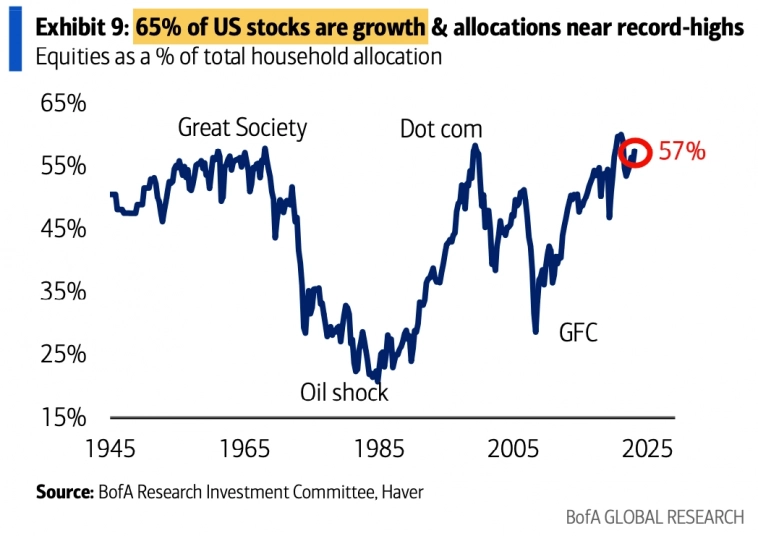

Доля акций в портфелях ритейл инвесторов находится на рекордно высоком уровне, и если вероятность рецессии начнет расти, инвесторы, переходящие из акций в облигации, обязательно будут продавать больше акций роста (на которые приходится 65% акций), чем акций стоимости, по мнению аналитиков Bank of America:

Индексы

Подтверждения индикаторов бычьего рынка всё ещё на стороне роста, хоть они и снизились за последние пару недель:

Большинство категорий ETF торгуются со скидками по отношению к S&P 500, за исключением полупроводников, технологий, фактора роста и некоторых циклических фондов:

Макропереход от «мира 2% к миру 5%» поддерживает стоимостные акции. Инфляция и промышленное производство, выросшие до средних показателей XX века, означают, что акции США фактора стоимости будут опережать акции фактора роста на 5 п. п. в год, по мнению аналитиков Bank of America:

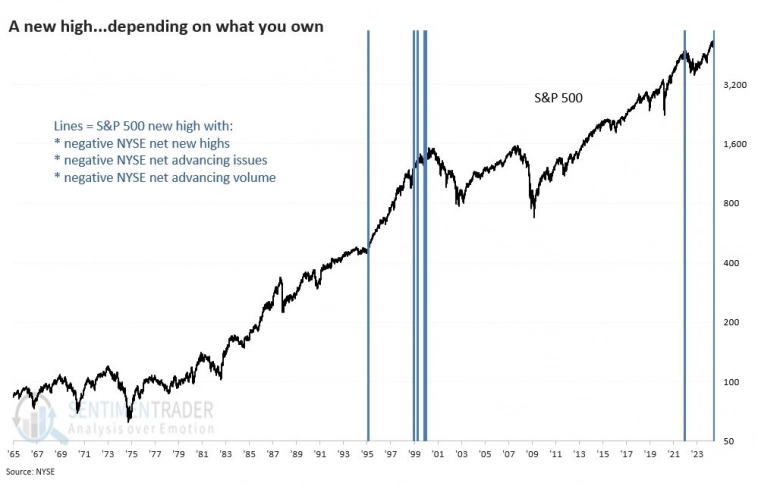

S&P 500 находится на пути к новому максимуму, хотя больше акций на NYSE достигают 52-недельных минимумов, чем максимумов, больше акций на NYSE снижаются, чем растут и больший объем NYSE приходится на отстающие акции, чем на растущие. За последние 60 лет такое случалось нечасто:

Волатильность рынка имеет тенденцию к росту в каждом последующем месяце по мере приближения к ноябрьским выборам:

EPS

Ожидания инвесторов относительно прибыли компаний развивающихся рынков значительно улучшились, особенно относительно компаний развитых стран:

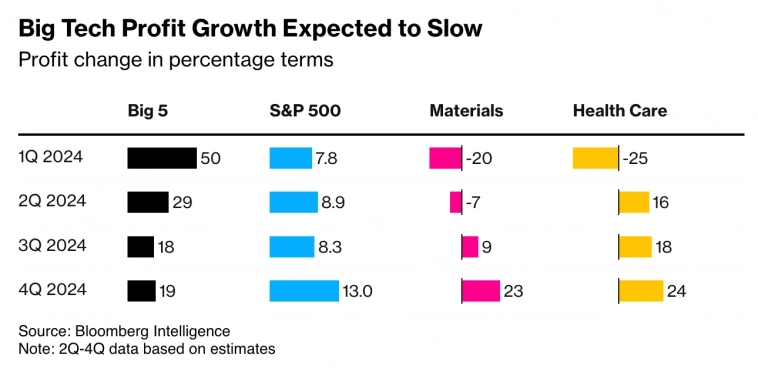

В то время как рост прибыли крупных технологических компаний, как ожидается, резко замедлится, в таких секторах, как материалы и здравоохранение, ожидается рост прибыли примерно на 25% к четвертому кварталу после сокращения на 20% и более в первом квартале:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.ly/qY_-D

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест