Блог им. Ilia_Zavialov

Завьялов Илья Николаевич про недооцененные токены.

- 05 июня 2024, 13:28

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

С учетом всей шумихи вокруг ETH ETF и потенциальных притоков, которые он получит, пришло время обратить внимание на сектор DeFi 1.0, который значительно отстал.

Давайте рассмотрим некоторые возможности для оригинальных протоколов DeFi, как они генерируют денежные потоки и их ценность.

Synthetix (SNX)

Synthetix – это протокол ликвидности деривативов, построенный на Ethereum, который способствует созданию и торговле синтетическими децентрализованными активами. Эти синтетические активы, известные как «synths», являются токенами ERC-20, разработанными для имитации ценовых движений внешних активов. Платформа была основана в 2017 году Кайном Уорвиком и первоначально запущена под названием Havven.

Synthetix позволяет выпускать синтетические активы на Ethereum, позволяя пользователям получать экспозицию к различным активам без необходимости владеть реальными активами. Эти синтетические активы обеспечены токеном Synthetix Network Token (SNX), что позволяет системе поддерживать стабильность и ликвидность.

Протокол эволюционировал от своей первоначальной идеи synths до предоставления основных инфраструктурных услуг для любого торгового приложения, которое хочет предложить perps, опционы, yield farming, стейблкоины и ставки на спорт.

Меня зовут Завьялов Илья Николаевич. Я предприниматель и увлекаюсь финансами. Добро пожаловать в мой блог.

Medium — medium.com/@IliaNicolaevichZavialov

Substack — ilianicolaevichzavialov.substack.com/

В настоящее время в Synthetix обсуждается ограничение эмиссии токенов протокола на уровне 300 миллионов. Если голосование пройдет, еще 6 миллионов SNX будут распределены в течение 10 недель, а затем выпуск будет прекращен. Будущее использование SNX будет перерабатываться через услуги и другие приложения.

В настоящее время SNX торгуется в 2 раза ниже своих 5-летних минимумов, что довольно невероятно, поскольку их объем недавно достиг исторических максимумов.

Комиссионные за протокол остаются высокими: в среднем $300 тыс. за последние 30 дней, а в периоды высокой волатильности ежедневные скачки превышают $500 тыс.

Примечательно, что perps OI поднимается с весенних минимумов и превышает 50 млн долларов.

Крупнейшая перп-биржа Synthetix — Kwenta — обслуживает Ethena, хеджируя на данный момент $44 млн.

Резюме: Учитывая, что цены всего в 2 раза ниже 5-летних минимумов, у SNX есть потенциал для роста в этом году.

Curve (CRV)

Будьте внимательны, $CRV – это машина для генерации дохода. «Дополнительные денежные потоки» – это не нарратив, подходящий для рынка, охваченного манией мемкоинов. Но эта конкретная лихорадка уже показывает признаки перехода к следующему нарративу.

Пользователи Curve должны знать. Curve продолжает делать то, что он всегда делал во время тысяч других эфемерных мини-нарративов, которые всплывали за последние несколько лет: получать больше, чем свою справедливую долю самых прибыльных торговых рынков на mainnet и доставлять прибыль холдерам veCRV в виде долларов.

Мало кто признает, насколько хорошо Curve справляется с выполнением этой миссии по захвату доходов on-chain в пользу локеров. За первый год доход от стейблкоин-бизнеса превысил уже довольно прибыльный DEX-бизнес. Llama Lend, катализатор роста $crvUSD, демонстрирует устойчивый рост TVL и ожидается, что начнет приносить значимые результаты примерно на уровне $500MM.

Это все ничего не говорит о реальной ценности управления внутри очень активной экосистемы. Несмотря на прошлогодний баг с компилятором, доходы Curve, инновации и выполнение задач никогда не выглядели лучше.

Многие криптотокены оцениваются только по их спекулятивной премии, что является опасной ставкой в пространстве, где настроение может измениться в одно мгновение. Возможно, спекулянты однажды присвоят $CRV премию, а возможно и нет, никто не может честно угадать. Но даже если $CRV никогда больше не получит спекулятивную премию и останется оцененным по низкому множителю его денежных потоков, что может произойти, если эти денежные потоки продолжат расти?

Frax (FXS)

GOAT эмитент стейблкоинов. Frax начинал с активов, привязанных только к доллару, а сейчас также выпускает ETH LSD. Выбравшись из пула 4 pool Luna USDT/FRAX, Frax томился с середины 2022 года, несмотря на то, что команда является одним из лучших разработчиков в этой области.

Недавно запустив L2, они добавили еще один источник дохода в протокол, который ежегодно приносит около 55M$ комиссий.

По данным L2Beat, Fraxtal в настоящее время занимает 21-е место по объему TVL. Компания Frax заявила, что планирует перевести весь свой TVL с Ethereum на Fraxtal в следующем году и надеется преодолеть отметку в $1 млрд TVL к концу этого года.

Самым большим упущением Frax в этом году стало отсутствие нативного стакинга Eigenlayer. Их LSD frxETH также не был включен в первую партию депонируемых активов для протокола рестейкинга. Пик предложения FrxETH составил чуть более 300 тысяч ETH, в то время как в Ether.fi наблюдался приток более 1,5 млн ETH, в Renzo — 1 млн, а в Puffer — 467 тысяч.

Динамика ставок на ETH может измениться в конце этого года с развертыванием компанией Frax версии frxETH v2, которая создаст рынок безразрешительного кредитования для валидаторов, подобных Rocketpool, которые затем смогут запускать свои собственные stake и добавлять сервисы Eigenlayer.

Convex (CVX)

Convex Finance — это прокси для доходов Curve, Frax, Prisma и f(x). Его график похож на график Frax: он рухнул вслед за Luna и так и не восстановился. Convex Finance действует как эмиссионный ров, всасывая как можно больше голосов протоколов в попытке контролировать права голоса и любые будущие рынки взяток, которые могут появиться для ее протоколов. Считайте Convex Finance криптовалютной Berkshire Hathaway, приобретающей по одному протоколу за раз, как Berkshire приобретает новые публичные компании.

Convex продолжает зарабатывать значительные доходы, несмотря на отставание в общем ценовом показателе, однако рынки взяток для связанных с ним протоколов в большинстве своем еще не восстановились, за исключением остатков эмиссий CRV и FXN. Расходы протоколов на взятки переместились на другие сети и приложения в пользу очков и других нарративов в криптоиндустрии. Хотя это может выглядеть негативно для Convex, это представляет ценность, так как его торговля происходит с огромной скидкой к его внутренней стоимости, несмотря на то, что за последний год они добавили 2 новых протокола в свою стабильность проектов — Prisma и f(x), и, вероятно, будут добавлены еще.

Кроме комиссий протоколов, генерируемых за счет социального буста, которое Convex Finance предоставляет своим стейкерам, он также в настоящее время контролирует права голоса по 4 вышеупомянутым протоколам, и с этой голосовой властью он может направлять $1.8м в эмиссиях каждые 2 недели. Это $46м в год по текущим ценам токенов. Это сильно недооценивается рынком в данный момент. Если бы Frax/Curve/FX или Prisma увеличили цену токена всего в 5 раз, это бы поставило стоимость эмиссий Convex на уровне $234м в год! Как бы вы оценили компанию, которая контролирует четверть миллиарда долларов?

Convex уникален тем, что он не получает свои доходы от инфляционных эмиссий токенов. Взятки, которые протоколы подают через votium или другие рынки взяток, поступают из эмиссий токенов других протоколов и отправляются локерам Convex за их голоса. И, несмотря на то, что рынок взяток в настоящее время неблагоприятен, можно представить, что в будущем это изменится в положительном направлении.

Представьте время через несколько месяцев, после утверждения ETH ETF, когда ETH торгуется по 10k, Curve свопы на пике, спрос на кредитное плечо llama lend также на историческом максимуме, предложение crvUSD начинает расти. Комиссии veCRV начинают расти и стабильно превышают отметку в 1м в неделю. Эти комиссии поднимут доходность стейкинга для cvxCRV и вызовут больший спрос на токен CRV. Затем цена CRV начнет расти, вызывая положительный эффект на доходность взяток.

Это можно сказать обо всех протоколах, связанных с Convex, Frax, FX и Prisma будут иметь те же рефлексивные тенденции, если и когда спрос на реальную доходность вернется на этот рынок.

Lido (LDO)

Lido занимает наилучшее положение среди всех активов в нашем списке. Они контролируют около 24 % всех staked ETH, по сравнению с 32 % в прошлом году.

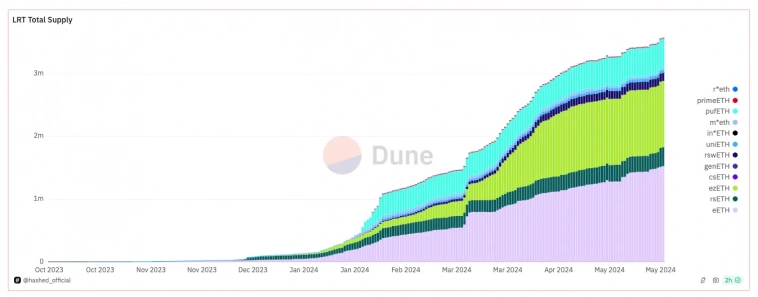

Их доминирующее положение уменьшилось с появлением LRT, которые отняли долю рынка у Lido, поскольку инвесторы гонятся за поинтами и дропами.

Lido контролирует почти в 9 раз больше ETH, чем ее ближайший конкурент LRT, однако Ether.fi, Renzo и AltLayer имеют более высокий FDV, что при их размерах не является оправданным в долгосрочной перспективе.

Lido следует оценивать гораздо выше всех LRT. Ее токены почти на 100% разблокированы, она получает самые высокие доходы среди всех LSD и собирается запустить свою собственную платформу для рестейкинга вместе с Paradigm под названием Symbiotic. У Eigenlayer еще нет рва, и, поскольку Lido проводит линию сражения, LDO может резко подорожать в ближайшие месяцы.

- 05 июня 2024, 13:40

теги блога Завьялов Илья Николаевич

- ai

- bicion

- Binance

- Binance Coin

- bitcoin

- bitcoin exchange

- BitCoins

- Bitcon

- blockchain

- btc

- BTCUSDT

- CommEX

- crypto

- cryptocurrency

- cryptotrading

- crysis

- DeepSeek

- DeFi

- derivatives

- DEX

- ETF

- eth

- ethereum

- finance

- market making

- nvidia

- oracle

- S&P500

- SEC

- Solana

- Tether

- usd rub

- USDT

- WEB3

- автомобили

- акции

- акции США

- анализ

- аналитик

- аналитика

- биткоин

- блокчейн

- блокчейн для чайников

- выборы президента США 2024

- деривативы

- децентрализация

- децентрализованные финансы

- доллар

- займы

- заёмные средства

- золото

- ИИ

- инфляция в США

- искусственный интеллект

- Крах

- кредиты

- крипто

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- Криптовалюты

- криптовалюты новости

- криптография

- криптомонета

- криптономика

- криптонубы

- крипторынок

- крпитовалюты

- курс

- ликвидация

- ликвидность

- мнение по рынку

- мнения

- мнения и аналитика

- Мнения и прогнозы аналитиков

- мобильный пост

- МостЫ

- обзор рынка

- опционы

- отчёт

- оффтоп

- прогноз

- рынки

- рынок - взгляд

- сигнал

- ставка фрс сша

- стейблкоин

- сша

- технический анализ

- торговые сигналы

- трейдинг

- уоррен баффетт

- форекс

- ФРС США

- фьч РТС

- фьчерс

- экономика США

- Электромобили

- эфириум

- эфириум биткоин