SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. SpeakFinance

США: Покупать или не покупать

- 04 февраля 2013, 22:45

- |

В последнее время внимание к американской экономике увеличивается. Все чаще встречаются аналитики, обсуждающие передвижение капитала на рынок США и привлекательность американской экономики в целом. Мнений по этому поводу много, а причин, отражающих происходящее, мало. Возможно стоит обратить свое внимание на эти немногочисленные причины.

Что провоцирует передвижение капитала в американскую экономику? Ответ на этот вопрос подскажет нам перспективу роста американского рынка.

Есть только две причины перетока капитала:

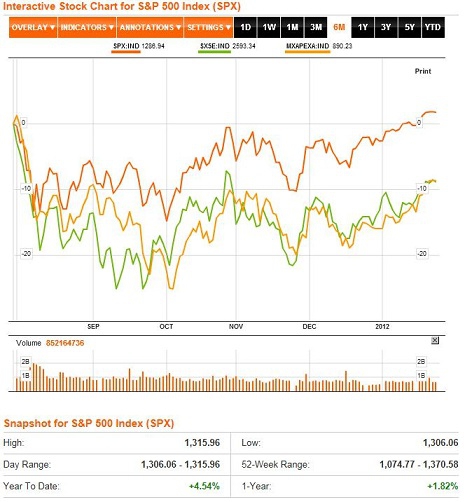

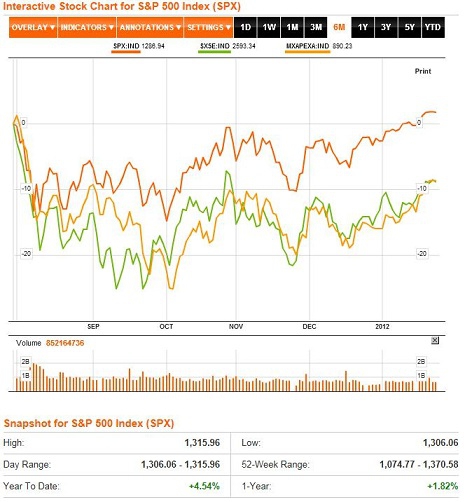

1) Рынок США (S&P 500 (SPX:IND)) стал лучше относительно рынков Европы (Euro Stoxx 50 (SX5E:IND)) и Азии (MSCI Asia Apex 50 (MXAPEXA:IND)).

В таком случае при неизменной доходности на европейских и азиатских рынках, доходность на американском рынке стала выше в периоде 6-ти месяцев. Поскольку инвестор всегда в поисках максимальной доходности, то в этом случае он отказывается от доходности на европейских и азиатских рынках и двигает свой капитал туда, где доходность выше. Что касается динамики доходности рынков Европы и Азии за тот же период, графики отлично ее иллюстрируют. Назовем этот переток капитала переходом к конкурентоспособности. Дискуссия о конкурентоспособности американского рынка уйдет далеко за границы этой статьи. Поэтому в данной статье я ограничусь, сказав, что динамика у такого рынка выше чем у своих конкурентов.

2) Рынки Европы (Euro Stoxx 50 (SX5E:IND)) и Азии (MSCI Asia Apex 50 (MXAPEXA:IND)) стали хуже относительно Америки (S&P 500 (SPX:IND)).

В таком случае инвестор двигает капитал оттуда, где он его теряет. В отсутствии лучших альтернатив, активы, которые снижаются меньше, становятся очень привлекательными, например, приобретение актива с доходностью 2 процента годовых в течение 10-ти лет становится разумным (US Treasury bills). Назовем это передвижение капитала переходом к безопасности. Перспектива у менее «теряющего» рынка, не нуждается в комментариях. Скажем только, что рост и продолжительность у такого рынка невысокая относительно других рынков. Какой из вариантов отражает график ниже, решайте сами.

Поняв о какой перспективе идет речь, инвестор озадачен вопросом в какой момент стоит приобретать активы экономики США. Ответ на этот вопрос нам подскажет понимание того, на чем она основана.

Если экономика США в большей части потребительская, то необходимо понять от чего зависит ее потребитель. Есть только 2 возможных варианта.

Первый вариант – потребитель зависит от роста зарплат у тех, у кого есть работа или от роста «зарплат» от инвестиционных вложений. В данном случае мы подразумеваем инвестиции с фиксированной доходностью (депозиты, государственные облигации ААА).

Второй вариант - «от роста потребления будущей зарплаты» (от роста долга).

Я не буду углубляться в общую сумму задолженности США и в последствия, с ним связанные, поскольку нас интересует темп роста долга. Однако при сравнении роста зарплат и роста долга, справедливей будет учитывать рост долга в целом, а не отдельные его компоненты, потребительские или государственные.

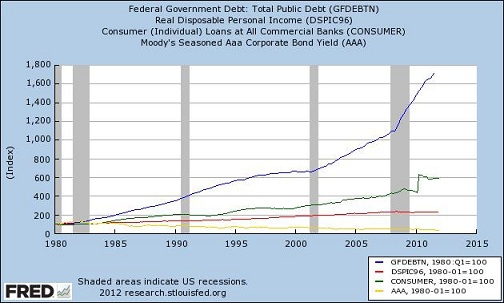

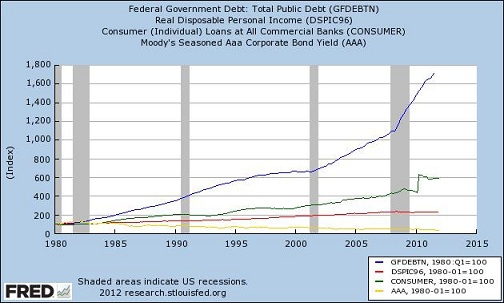

Данный график иллюстрирует темпы роста государственного долга (синий цвет), потребительского долга (зеленый цвет), зарплаты (красный цвет) и дохода от вложений с фиксированной доходностью (желтый цвет).

Нет смысла по отдельности рассчитывать, сколько государство должно вернуть своему населению и внешним странам, поскольку возвращать долг должно одно и то же население в форме налоговых платежей. Рассматривать сумму потребительского долга отдельно от государственного долга тоже нет смысла, поскольку возвращает долг то же население в форме платежа за кредит. Помимо разницы названий платежа, есть разница в сути: кто возвращает долг. Потребительский долг, как правило, возвращает тот, кто им пользовался, а за государственный долг расплачивается совсем не обязательно тот, кто пользовался, к примеру, следующее поколение налогоплательщиков. Общая растущая сумма задолженности налогоплательщика США отражена в реальном времени. (http://www.usdebtclock.org/ в нижнем правом углу под названием Total Taxpayer Liability). На каком росте зиждется экономика США, решает каждый самостоятельно.

Поняв основание роста, можно сориентироваться с моментом приобретения активов. В первом случае подсказку для момента покупки нужно искать в статистике об изменении зарплат населения США (статистика выходит каждую последнюю неделю месяца). Для тех, кто убежден, что рынок растет потому что растут зарплаты, оставшийся текст можно не читать.

Во втором случае, где рост потребительской экономики США зависит от роста долга, подсказкой для момента покупки будут служить новости об увеличении кредита. Здесь уместен вопрос: «будет ли увеличение долга?». Население США в 4 кв 2011 года частично ответило на этот вопрос (http://www.bloomberg.com/apps/quote?ticker=CICRTOT:IND рост потребительского долга вырос на новые уровни в 4 кв).

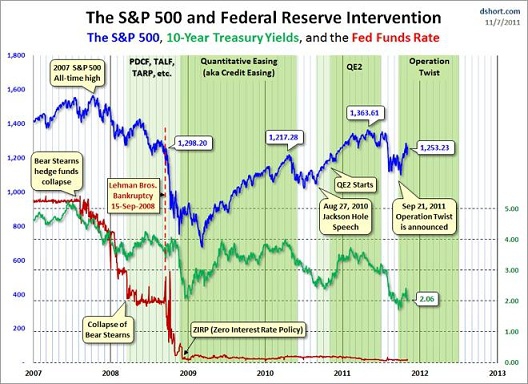

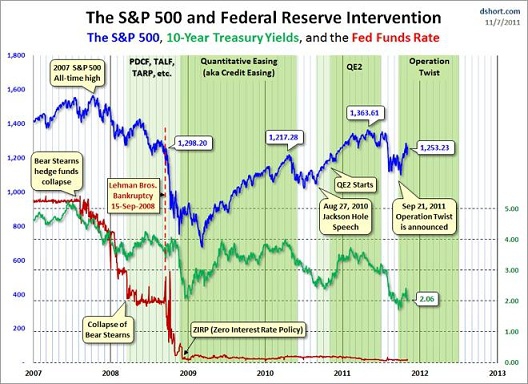

Уровень потребительской задолженности в 4 кв 2011 достиг максимального уровня. В то же время госчиновники США провели политику монетарного ослабления (операция Twist). Очевидна лишь динамика индекс S&P 500 в 4 кв: падающая до и растущая после мер количественного смягчения. Совпадение это или закономерность — вопрос решает каждый сам.

Продолжая нашу серию вопросов, что спровоцирует государство США взять в долг у будущих налогоплательщиков в целях стимуляции сегодняшней экономики, ответ простой — проблемы экономики страны. Какие именно, анализ другой дискуссии. Достаточно сказать, что финансовых проблем США меньше не стало. Причин в пользу QE3 больше, чем против. К тому же будущие налогоплательщики особо не выражают свое мнение по этому поводу.

Для госчиновников одним из барометров, отражающих текущие или грядущие финансовые проблемы экономики США, является индекс S&P 500. Чем ниже индекс, тем больше причин в пользу QE. Как уже было сказано, очевидно поведение индекса на денежные вливания (увеличение кредита QE1, QE2, Twist): отрицательная динамика до оглашения QE (мер денежного послабления) и положительная после. Давайте зададим снова вопрос, это совпадение или закономерность? Для инвестора, ожидающего мер денежного послабления, динамика поведения индекса S&P 500 до и после оглашения мер, может оказаться полезной для момента покупки американских активов.

В заключении хотелось бы упомянуть, что никто не отрицает отсутствие независимых секторов рынка в кредитозависимой экономике. Более того их кредитонезависимость делает их более ценными и привлекательными на фоне других секторов. Обсуждение конкретных секторов заходит за рамки данной статьи.

Предполагаю, что большинство инвесторов уже купило экономику США задолго до того как успело подумать покупать ее или нет. Ведь покупка ценной бумаги рынка S&P 500 совсем не единственный способ участия в ней. А разве не экономика страны отражает ценность своей валюты?

Оригинал статьи можете посмотреть здесь:

http://speakfinance.ru/

Автор Тамирлан Хасимиков CFP@

Что провоцирует передвижение капитала в американскую экономику? Ответ на этот вопрос подскажет нам перспективу роста американского рынка.

Есть только две причины перетока капитала:

1) Рынок США (S&P 500 (SPX:IND)) стал лучше относительно рынков Европы (Euro Stoxx 50 (SX5E:IND)) и Азии (MSCI Asia Apex 50 (MXAPEXA:IND)).

В таком случае при неизменной доходности на европейских и азиатских рынках, доходность на американском рынке стала выше в периоде 6-ти месяцев. Поскольку инвестор всегда в поисках максимальной доходности, то в этом случае он отказывается от доходности на европейских и азиатских рынках и двигает свой капитал туда, где доходность выше. Что касается динамики доходности рынков Европы и Азии за тот же период, графики отлично ее иллюстрируют. Назовем этот переток капитала переходом к конкурентоспособности. Дискуссия о конкурентоспособности американского рынка уйдет далеко за границы этой статьи. Поэтому в данной статье я ограничусь, сказав, что динамика у такого рынка выше чем у своих конкурентов.

2) Рынки Европы (Euro Stoxx 50 (SX5E:IND)) и Азии (MSCI Asia Apex 50 (MXAPEXA:IND)) стали хуже относительно Америки (S&P 500 (SPX:IND)).

В таком случае инвестор двигает капитал оттуда, где он его теряет. В отсутствии лучших альтернатив, активы, которые снижаются меньше, становятся очень привлекательными, например, приобретение актива с доходностью 2 процента годовых в течение 10-ти лет становится разумным (US Treasury bills). Назовем это передвижение капитала переходом к безопасности. Перспектива у менее «теряющего» рынка, не нуждается в комментариях. Скажем только, что рост и продолжительность у такого рынка невысокая относительно других рынков. Какой из вариантов отражает график ниже, решайте сами.

Поняв о какой перспективе идет речь, инвестор озадачен вопросом в какой момент стоит приобретать активы экономики США. Ответ на этот вопрос нам подскажет понимание того, на чем она основана.

Если экономика США в большей части потребительская, то необходимо понять от чего зависит ее потребитель. Есть только 2 возможных варианта.

Первый вариант – потребитель зависит от роста зарплат у тех, у кого есть работа или от роста «зарплат» от инвестиционных вложений. В данном случае мы подразумеваем инвестиции с фиксированной доходностью (депозиты, государственные облигации ААА).

Второй вариант - «от роста потребления будущей зарплаты» (от роста долга).

Я не буду углубляться в общую сумму задолженности США и в последствия, с ним связанные, поскольку нас интересует темп роста долга. Однако при сравнении роста зарплат и роста долга, справедливей будет учитывать рост долга в целом, а не отдельные его компоненты, потребительские или государственные.

Данный график иллюстрирует темпы роста государственного долга (синий цвет), потребительского долга (зеленый цвет), зарплаты (красный цвет) и дохода от вложений с фиксированной доходностью (желтый цвет).

Нет смысла по отдельности рассчитывать, сколько государство должно вернуть своему населению и внешним странам, поскольку возвращать долг должно одно и то же население в форме налоговых платежей. Рассматривать сумму потребительского долга отдельно от государственного долга тоже нет смысла, поскольку возвращает долг то же население в форме платежа за кредит. Помимо разницы названий платежа, есть разница в сути: кто возвращает долг. Потребительский долг, как правило, возвращает тот, кто им пользовался, а за государственный долг расплачивается совсем не обязательно тот, кто пользовался, к примеру, следующее поколение налогоплательщиков. Общая растущая сумма задолженности налогоплательщика США отражена в реальном времени. (http://www.usdebtclock.org/ в нижнем правом углу под названием Total Taxpayer Liability). На каком росте зиждется экономика США, решает каждый самостоятельно.

Поняв основание роста, можно сориентироваться с моментом приобретения активов. В первом случае подсказку для момента покупки нужно искать в статистике об изменении зарплат населения США (статистика выходит каждую последнюю неделю месяца). Для тех, кто убежден, что рынок растет потому что растут зарплаты, оставшийся текст можно не читать.

Во втором случае, где рост потребительской экономики США зависит от роста долга, подсказкой для момента покупки будут служить новости об увеличении кредита. Здесь уместен вопрос: «будет ли увеличение долга?». Население США в 4 кв 2011 года частично ответило на этот вопрос (http://www.bloomberg.com/apps/quote?ticker=CICRTOT:IND рост потребительского долга вырос на новые уровни в 4 кв).

Уровень потребительской задолженности в 4 кв 2011 достиг максимального уровня. В то же время госчиновники США провели политику монетарного ослабления (операция Twist). Очевидна лишь динамика индекс S&P 500 в 4 кв: падающая до и растущая после мер количественного смягчения. Совпадение это или закономерность — вопрос решает каждый сам.

Продолжая нашу серию вопросов, что спровоцирует государство США взять в долг у будущих налогоплательщиков в целях стимуляции сегодняшней экономики, ответ простой — проблемы экономики страны. Какие именно, анализ другой дискуссии. Достаточно сказать, что финансовых проблем США меньше не стало. Причин в пользу QE3 больше, чем против. К тому же будущие налогоплательщики особо не выражают свое мнение по этому поводу.

Для госчиновников одним из барометров, отражающих текущие или грядущие финансовые проблемы экономики США, является индекс S&P 500. Чем ниже индекс, тем больше причин в пользу QE. Как уже было сказано, очевидно поведение индекса на денежные вливания (увеличение кредита QE1, QE2, Twist): отрицательная динамика до оглашения QE (мер денежного послабления) и положительная после. Давайте зададим снова вопрос, это совпадение или закономерность? Для инвестора, ожидающего мер денежного послабления, динамика поведения индекса S&P 500 до и после оглашения мер, может оказаться полезной для момента покупки американских активов.

В заключении хотелось бы упомянуть, что никто не отрицает отсутствие независимых секторов рынка в кредитозависимой экономике. Более того их кредитонезависимость делает их более ценными и привлекательными на фоне других секторов. Обсуждение конкретных секторов заходит за рамки данной статьи.

Предполагаю, что большинство инвесторов уже купило экономику США задолго до того как успело подумать покупать ее или нет. Ведь покупка ценной бумаги рынка S&P 500 совсем не единственный способ участия в ней. А разве не экономика страны отражает ценность своей валюты?

Оригинал статьи можете посмотреть здесь:

http://speakfinance.ru/

Автор Тамирлан Хасимиков CFP@

18 |

3 комментария

Шорти давай… Щас только шорт

- 04 февраля 2013, 22:59

неплохо.

- 04 февраля 2013, 23:57

СРОЧНО! Требуется трейдер NYSE, NASDAQ, AMEX, CME, GLOBEX, РТС, ММВБ. Опыт работы знание английского языка будут преимуществом. Работа в prop-trading компании. Обучение и рабочее место в дилинге предоставляется. Информация по телефону +79631861187 Резюме присылайте на адрес: prop.krasnoyarsk@gmail.com

- 05 февраля 2013, 11:04

Читайте на SMART-LAB:

"Фьючерсы акций. Стартовый набор роботов". Этим вечером

С сегодняшнего вечера стартует новый сборник лекций. Наконец-то... Блин… Пока лекции были в монтаже, боты уже успели сделать +4%. Опять я...

15:13

💼 Более ₽290 млрд капитала и свыше 570 тысяч сделок

Такой была активность наших клиентов в ходе размещений на платформе ВТБ Мои Инвестиции в 2025 году. Рынок облигаций остаётся главным...

15:12

теги блога SpeakFinance

- S&P

- speakfinance

- анализ

- аналитика

- валюта

- война

- ДУ

- евро

- золото

- кризис

- политика

- прогноз

- Россия

- США

- сырье

- ФРС

- ценные бумаги

- центральный банк