var

10-Q - VARIAN MEDICAL SYSTEMS INC

- 10 февраля 2021, 01:00

- |

Прочитать его можно по ссылке: www.sec.gov/Archives/edgar/data/203527/000020352721000010/0000203527-21-000010-index.htm

Дата публикации: 09.02.21 04:35 PM (NYT)

- комментировать

- Комментарии ( 0 )

Американский фондовый рынок: Stocks in play 03.08.20

- 03 августа 2020, 11:30

- |

На фоне новостей о покупке компанией Microsoft (MSFT) сервиса TikTok, в пятницу акции технологического гиганта отскочили от уровня поддержки в районе $200, но еще не вышли из зоны накопления.

Благодаря позитивному квартальному отчету акции компании Cloudflare (NET) приблизились к абсолютным максимумам. Устойчивый бычий тренд, который продолжается с 16 марта 2020 года, свидетельствует о высокой вероятности обновления максимумов и продолжении роста стоимости NET.

( Читать дальше )

Народ покидайте ссылки на пример расчета доверительного интервала для значения VaR или ошибка оценки VAR.

- 16 декабря 2019, 21:55

- |

Вопросы по волатильности портфеля...

- 02 мая 2019, 01:17

- |

Постараюсь быть максимально кратким. Я провожу одно количественное исследование и у меня возникло два вопроса в отношении расчета волатильности портфеля и оценки его VaR. Оба вопроса носят математический характер и связаны с тем, что в качестве исходных данных используется логарифмическая доходность согласно распространенной практике таких исследований и предположению, что цены распределены логнормально.

1. Для расчета волатильности портфеля обычно используют следующие формулы:

где

( Читать дальше )

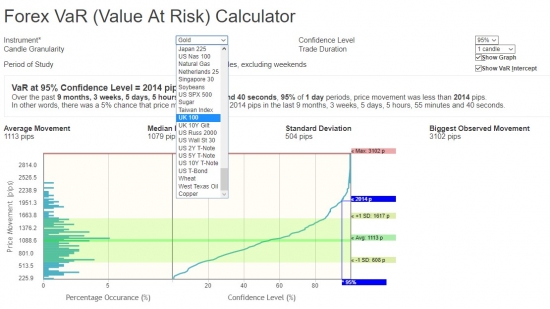

Калькулятор VaR

- 21 января 2018, 18:02

- |

Возможность расчета для ТФ меньше дня и куча тикеров

Контролируйте свои риски и будьте готовы к непредвиденным последствиям)

https://www.oanda.com/forex-trading/analysis/historical-value-at-risk-calculator

Теория. Соотношение «Доходность-Риск» золота (GOLD) в 2016 году

- 20 ноября 2016, 16:20

- |

В преддверии понедельника публикую свои расчеты по золоту по торговым дням 2016 года. Аналогичные расчеты по нефти см. здесь:

http://smart-lab.ru/blog/362367.php

http://smart-lab.ru/blog/363847.php

Результаты такие: средняя однодневная доходность (от закрытия сессии предыдущего дня к закрытию дня текущего) небольшая, но положительная: 0,056% или 14,1% в годовом исчислении (252 торговых дня).

Риск (волатильность), измеряемый средним отклонением, гораздо ниже (в 2,7 раза), чем у нефти и составляет за 1 сессию 1%, или 15,8% в год.

Потери (VaR) с вероятностью 95% не должны превысить 1,6% в день, а с вероятностью 99% — 2,3%. Если считать за T дней, эти величины нужно умножить на корень из Т.

Смещение в сторону риска есть, но не такое критичное, как у нефти. На первый взгляд кажется, что золото — инструмент менее рисковый и более приспособленный для долгосрочных инвестиций. Но есть свои нюансы, точнее «подводные камни»:

( Читать дальше )

Теория. Распределение дней роста/падения для нефти Brent в 2016 году

- 19 ноября 2016, 22:20

- |

На прошлой неделе рассчитал параметры доходности и риска в 2016 году по дням для нефти Brent по методикам RiskMetrics.

smart-lab.ru/blog/362367.php

Общий вывод был таков – риск (волатильность) инструмента на порядок превосходит небольшую, хотя и положительную текущую доходность. Ее проще всего получить на позиционных операциях (как в ту, так и в другую сторону) длительностью нескольких дней при жестком контроле рисков. Длительные инвестиции противопоказаны из-за чрезмерного смещения параметра «риск-доходность» в сторону риска.

Теперь возник вопрос – какой продолжительностью должны быть такие трейды? Т.е. исходя из статистического распределения, когда (точнее, с какой вероятностью положительного исхода) следует выходить из позы и занимать противоположную сторону?

Один из вариантов ответа – найти распределение периодов роста/падения, т.е. с какой частотой происходит непрерывный рост (и падение) 1-2-3-4 и т.д. дней подряд.

( Читать дальше )

Теория. Соотношение «Доходность-Риск» для нефти Brent в 2016 году

- 12 ноября 2016, 17:30

- |

На выходных после бурной торговой недели решил заняться теорией.

2016 год близится к завершению, самым интересным активом, «королевой года» была Ее Величество Нефть.

Интересно посчитать, параметры риска и доходности при работе с этим активом. Использовались методики RiscMetrics (компания нынче входит в группу MSCI), пионеров расчета VaR (Value-at-Risc). Нефть Brent.

Итак, вот что получается по данным за период с 3.01 по 11.11.2016 г.

Средняя однодневная доходность (правильнее, односессионная, т.е. доходность от закрытия сессии предыдущего дня к закрытию дня текущего) составила 0,056%. Если перевести это в %% годовых по методике RiscMetrics (252 торговых дня), получается 14,2% годовых. Т.е. небольшой, но все же положительный % имеется.

А вот, что касается риска (волатильности), то здесь совсем другие порядки величин. Однодневная (от сессии к сессии) волатильность (среднеквадратичное отклонение) составляет 2,6%, а в годовом исчислении и вовсе 40,7% годовых!

( Читать дальше )

Танцы с бубном: статистика в оценке рисков

- 03 ноября 2015, 22:58

- |

Раз уж всем так понравилось про риск-менеджмент, вспомню одно из заседаний комитета по рискам одной компании. Докладывался очередной убойный проект менеджмента «как застраховать риски падения цены на продукцию». По всему выходило, что эта страховка будет стоить десятки миллионов. Не рублей. Причем дело происходило на уверенно растущем рынке и страховать риск падения цены, сами понимаете, было очень перспективно. Как обычно, для обоснования на «потратить» нужно оценить риски, для этого на заседание комитета был вызван риск-менеджер. Так сказать, покажи барину, чему тебя там учили.

Одернув сюртучок и откашлявшись, он начал свой танец с бубном. Приплясывая вокруг флип-чарта, изображая на нем замысловатые знаки — «формулы» и искоса поглядывая на почтенных вождей-старейшин (верят-не верят?). Сквозь монотонное бормотание отчетливо слышались вскрики «VaR», «Доверительный интервал», «Исторический ряд».

( Читать дальше )

молния!!

- 10 мая 2015, 21:55

- |

необходимо рассчитать кофф VAR с 99% вероятностью

правильна ли формула? VAR=среднее %е изменение цены актива* стандотклон *последняя цена актива* 2.33 (кофф для 99% вероятости)

И в таком случае мы получаем VAR=0.045*0.052*203.6*2.33

Правильно ли это?

Ставьте плюсы, пусть больше народу это увидит.

Заранее спасибо

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал