s&p500

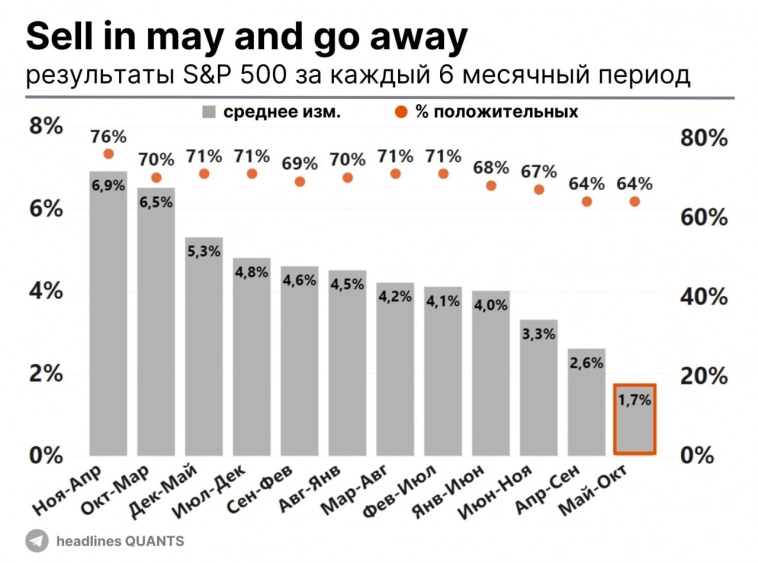

Sell in may and go away

- 02 мая 2023, 13:51

- |

Результаты анализа S&P 500 с 1950 года показывают, что 6-месячный период, который начинается в мае, в среднем действительно является худшим периодом для акций — индекс в среднем растет на 1.7% в период с мая по октябрь.

Однако не все так однозначно...

источник: headlines Q.

- комментировать

- ★3

- Комментарии ( 0 )

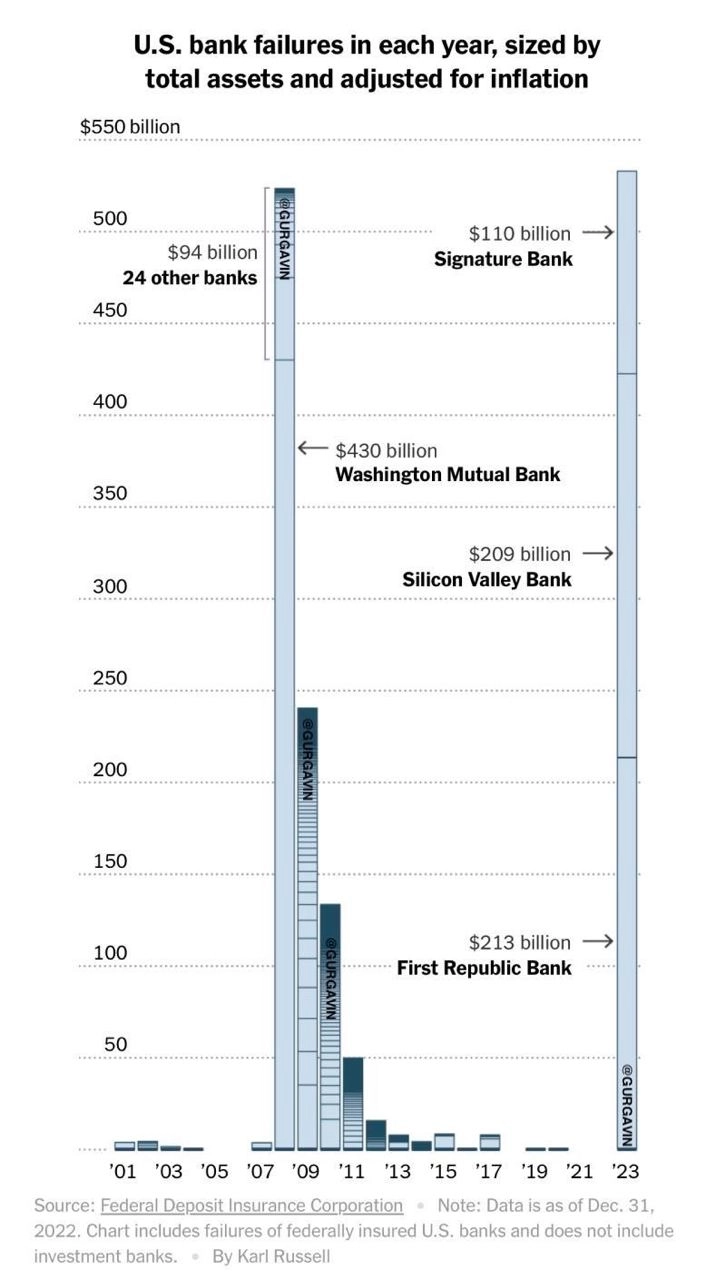

В США начинается банковский кризис.

- 02 мая 2023, 12:48

- |

Активы трех банков, которые потерпели крах за последние недели, имели больше активов, чем все банки, потерпевшие крах во время финансового кризиса 2008 года, вместе взятые, даже с поправкой на инфляцию

👀 Но Белый дом продолжает утверждать, что «банковская система США безопасна»…

Тем временем:

Глава МВФ говорит, что быстрое повышение процентных ставок «обнажило уязвимые места в финансовом секторе», добавляя, что банковская отрасль должна быть начеку в отношении дополнительных рисков.

Руководители отрасли должны «предвидеть возможные кризисы и быть готовыми к действиям, когда они произойдут, потому что они будут происходить», — сказала Кристалина Георгиева.

Блумберг

Бывший стратег JPMorgan предрек сильный рост S&P 500 после разворота ФРС

- 02 мая 2023, 11:56

- |

По мнению Тома Ли, приостановка повышения ставки может стать переломным моментом для рынка акций, поскольку в 2022 году ее резкий рост сильно ударил по бумагам. Смена политики ФРС приведет к тому, что к концу года индекс S&P 500 может достичь отметки 4750 пунктов, полагает аналитик. Это близко к историческому максимуму по индексу на уровне 4796 пунктов, а с текущих значений прогноз предполагает рост почти на 14%.

И хотя от краха First Republic Bank ждут новых потрясений в банковском секторе США, это вряд ли приведет к финансовому кризису, полагает Ли. Он считает, что ФРС, скорее всего, в любом случае повысит ставку в последний раз на этой неделе.

( Читать дальше )

☑️ Рекомендации по Америке

- 02 мая 2023, 09:37

- |

🔻 Фьючерсы на индексы у нуля

🔻 Крипта в минусе (коин микро)

🔻 ТА шорт

🔻 Все внимание на индексы на открытие ОС в 16.30 по МСК

Подбирайте ТА под рыночный фон!

🐹 Выше скрины СП500 и Наждака. Закрытие по ТАшортовые, на дневке нарисовали бар раздачи.

Индексы по прежнему торгуются на локальных максимумах.

Не забываем, завтра заседание ФРС по ставке!

🔻ЭТО ТЕХНИЧЕСКИЕ ЗАКРЫТИЯ ИНСТРУМЕНТОВ!!

А сверху я пишу общий фон!!! НЕ ПРОСТО ТАК ПИШУ!!! Индексы у вас должны быть перед глазами!!!

🔹Когда индексы Красненькие лонги откладываем работаем с шортовыми рекомендациями,

🔹Когда индексы зелененькие, шорты откладываем работаем с лонгами. Нужно опираться не только на тех. закрытие но и на рыночный фон при входе в сделки.

◾️ТЕХНИЧЕСКИЕ ЗАКРЫТИЯ ИНСТРУМЕНТОВ

AMD 89 шорт сопр 90-91

Intel 30.2 шорт сопр 30.6-31.2

Tesla 161 шорт сопр 163-165 под 159

Microsoft 305 шорт сопр 308

Alibaba 84 шорт сопр 85-86

Paypal 75 шорт сопр 76.5

Bank of America 29 шорт сопр 29.4-29.6

Uber 33 лонг под 32.5 — 31

ZOOM 61 шорт сопр 62-63

( Читать дальше )

АХТУНГ-3 : NG, ЗОЛОТО, VIX, S&P500

- 01 мая 2023, 21:31

- |

C ПРАЗДНИКОМ, коллеги

NG было тут smart-lab.ru/blog/892851.php

БЫЛО

( Читать дальше )

Кризис? Нет, мы сделаем это! Обзор индекса S&P Global Manufacturing и его влияния на экономику США в апреле 2023 года.

- 01 мая 2023, 18:02

- |

Ах, как же все сложно в мире финансов! Сегодня у нас новости про индекс деловой активности S&P Global Manufacturing для США. В апреле 2023 года он был пересмотрен в сторону понижения до 50,2 с флеш значения 50,4. А в марте было было 49,2. Но хоть и индекс немного снизился с прогнозных значений, тем не менее новые заказы вернулись на территорию расширения, и производство росло самыми быстрыми темпами с мая 2022 года. К сожалению, новые экспортные заказы продолжали сокращаться.

Но не все так плохо! Возможность увеличения продаж в будущем заставила фирмы увеличить занятость, а темпы создания новых рабочих мест достигли самого высокого уровня с сентября 2022 года. Это отличные новости, правда?

Однако, не все так просто. Несмотря на снижение заказов клиентов и очередное снижение закупок ресурсов, поставщики повышали цены с ускоренными темпами. А бремя затрат росло самыми быстрыми темпами за три месяца, что тоже не очень хорошо. Похоже, что наш бумажный кошелек становится все тоньше и тоньше!

( Читать дальше )

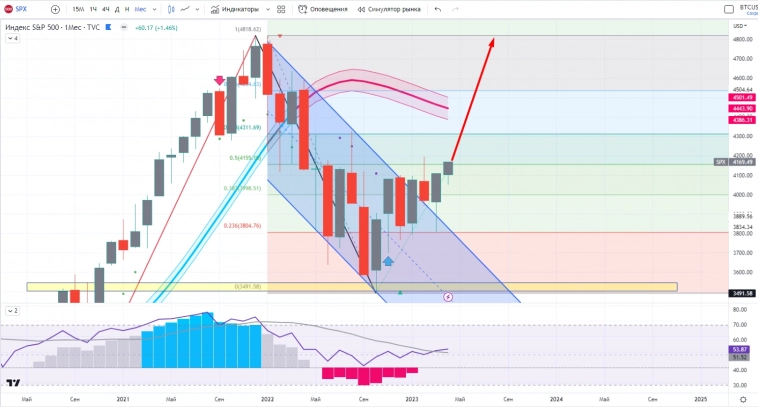

Прогноз по технике S&P500 на ближайшие 3-5 месяцев

- 30 апреля 2023, 17:11

- |

Давненько не писал про СиПи, но сейчас, неожиданно, технически все выглядит интересно. Почему неожиданно? Потому что в США рецессия, растет госдолг, страховка от дефолта также растет, инфляция и ставка высоки — в общем, проблем много и не удивлюсь, что сейчас мы наблюдаем начало заката этой империи (у Рея Далио есть отличный ролик на этот счет, поищите на Youtube). Так, что по технике?

1.пГиП. Вы его видите? Нет? Попробуйте линейный график, на курсе по ТА я про это постоянно говорю, это позволяет не запутаться в свечах и не пропустить важное.

2.Реализация пГиП тут, по классике — это ~14% вверх, солидно. На чем может быть такой рост? Должна прийти ликвидность от ФРС, вероятно, в мае будет триггер (то ли будет банкопад, то ли расширение коридора госдолга).

Интересно и то, что крупнейшие компании рынка, например, Майкрософт, отчитались лучше ожиданий аналитиков, хотя ожидания, справедливости ради, были умеренные. Рынок при этом ждет лишь один цикл поднятия ставки в мае, а далее постепенное снижение. Инфляцию в США придушили снижением спроса (невероятно звучит, но ставка по кредитной карте уже под 20%, никогда такого не было и вот опять), так что лично я думаю, до конца года она будет ~4%, ставка же снизится до 2.5-3%.

( Читать дальше )

Дефицит бюджета 5,8 трлн

- 28 апреля 2023, 12:17

- |

P/E рынка США 22. Рецессия отменяется, но рынок дорог.

- 28 апреля 2023, 07:45

- |

На предыдущих циклах,

при ужесточении ДКП (подъём ставок, уменьшение баланса ФРС)

рынок становился дешёвым.

Сейчас — иначе:

рецессия уже отменяется.

Рынки живут ожиданиями снижения ставок в 2024г.

Но рынок — то дорог.

Что дальше?

Думаю, дальше — боковик в США.

А в России пока растущий рынок,

ожидания див, которып будут реинвестированы.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал