NIRP

ЕЦБ: фокус на побочных эффектах NIRP -гарантия новых рекордов негативных ставок

- 26 июля 2019, 15:24

- |

Заявление ЕЦБ и комментарии Драги на пресс-конференции в четверг подготовили почву для сокращения депозитных ставок, QEи целого ряда других опций смягчения, однако, не оправдав самые смелые ожидания медведей по евро.

Процентные свопы овернайт давали 50% шанс на снижение ставки вчера, однако ЕЦБ предпочел отложить активные действия до сентября. Чем дальше ЕЦБ заходит в зону отрицательных ставок, тем интенсивнее возникновение дисбалансов и рост предельных издержек (следствие убывающей отдачи в эффективности политики, см. ловушка ликвидности) поэтому регулятор предпочел «прикрыть спину» выверенным пакетом мер, нежели чем торопливо и неуклюже начать размахивать «кувалдой» основного инструмента политики (т. е. регулирования ставок на резервы).

Если говорить об основном дисбалансе, то речь идет о прибыльности банковского сектора. Хотя ROE банков вырос с 3% в 2016 до 6% в 2018 году, он не поспевает за долгосрочной стоимостью капитала, которая оценивается банками примерно в 8-10%. Отказ от сокращения ставки «здесь и сейчас» по сути стал констатацией неподготовленности ЕЦБ к работе с дисбалансами, хотя экономика явно требовала от ЕЦБ немедленного смягчения. Промедление в активных действиях похоже обходится дешевле, чем усиление давления на банковских сектор за счет быстрого смягчения. Иначе ЕЦБ бы последовал примеру ФРС, которая, как ожидается, превентивно сократит ставку на 0.25% на следующей неделе. Такой же вывод можно сделать из индекса акций банковского сектора STOXX 600, который, в случае равнодушия ЕЦБ к проблемам банков, готов повторно протестировать минимум нескольких лет:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Интересная статья Рубини

- 09 апреля 2016, 11:51

- |

www.weforum.org/agenda/2016/04/is-helicopter-money-on-the-horizon?utm_content=buffer86d55&utm_medium=social&utm_source=twitter.com&utm_campaign=buffer

имхо — все к этому идет.

Призрак рецессии в США (экономические показатели и ошибка ФРС)

- 24 февраля 2016, 08:01

- |

В последние 2-3 месяца мы стали свидетелями. пожалуй, наиболее значимых экономических событий после долгового кризиса Еврозоны в 2011г. В мировой экономике происходят значительные тектонические сдвиги и виновником этого процесса во многом является Федрезерв США. Главная ошибка чиновников ФЕДа – это неверная оценка влияния ужесточения денежно-кредитной политики на мировою экономику и экономику США, а также переоценка способности последней «слезть с иглы» нулевых ставок. Повышение ключевой ставки ФРС в декабре 2015 года и полугодовая вербальная подготовка к этому действию оказались полным провалом, получившем яркое отраженным в динамике фондовых индексов, показавших худший результат сначала года за всю историю торгов. При этом глава ФРС Джанет Йеллен всячески оправдывала начало цикла повышения ставок полным восстановлением экономики США после кризиса 2008 года, в основном опираясь на динамику рынка труда. Официальная безработица в США снизилась до минимумов, но рынок труда реагирует на изменения в экономике с отставанием. Между тем, другие индикаторы состояния здоровья экономики США сигнализируют о приближении рецессии и неспособности бизнеса развиваться в условиях дорогого доллара и роста процентных ставок.

Предлагаю обратить внимание на динамику основных макроэкономических индикаторов за последние полгода:

( Читать дальше )

Наличные деньги. Закат эпохи

- 14 февраля 2016, 23:34

- |

One of the most surprising comments this year came from a closed session on fintech where I sat next to someone in policy circles who argued that we should move quickly to a cashless economy so that we could introduce negative rates well below 1% – as they were concerned that Larry Summers' secular stagnation was indeed playing out and we would be stuck with negative rates for a decade in Europe. They felt below (1.5)% depositors would start to hoard notes, leading to yet further complexities for monetary policy.

Одно из самых неожиданных высказываний этого года я услышал на закрытой сессии руководства ФРС, где сидящий рядом руководитель аргументировал, что мы должны как можно скорее перейти к cashless economy, что позволило бы ввести процентные ставки на уровне -1% и ниже. Руководство было обеспокоено возможностью долгосрочной стагнации, что потребует негативных ставок на протяжении десятилетия в ЕС. Введение ставок ниже -1.5% может привести к изъятию денег из банковской системы, что усложнит проведение такой монетарной политики.Слайд из доклада. По оси ординат денежная масса(справа) и процентный доход банков. Видно, что процентный доход уверенно идет к нулевой отметке и пересечет ее после полномасштабного введения отрицательных процентных ставок (углубление NIRP). Красным подчеркнут текст о необходимости введения

( Читать дальше )

Быстро забываем про повышение ставки ФРС. NIRP вместо HIKE?

- 10 февраля 2016, 14:01

- |

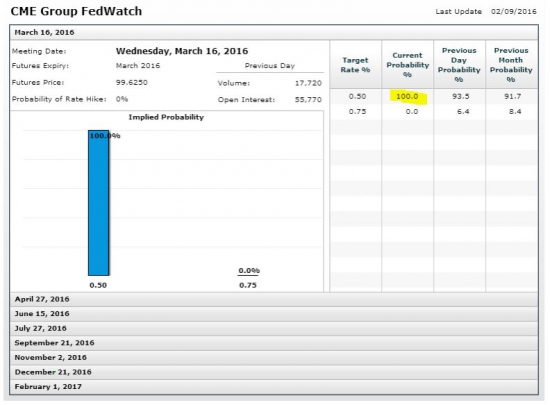

Даже в декабре 2016 рынок ожидает видеть ставку не выше 0,5 с вероятностью в 79%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал