SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Ipo

IPO Twitter. Продолжение

- 28 октября 2013, 18:22

- |

- Твиттер — хорошо узнаваемый брэнд, но плохая компания и плохая акция. Это обеспечит очевидное запузыривание на уровне проведения IPO

- На рынке денег больше чем идей. Твиттер купят дороже fair value.

В этом году в США состоялось IPO 169 компаний.

Они привлекли $45 млрд

9 компаний привлекли более $1 млрд

Из них технологических IPO только 18% — мин. за несколько лет

В среднем технол. компании вырастают в 1 день торгов на 30%

Моя предыдущая заметка на эту тему

smart-lab.ru/blog/mytrading/147590.php

- комментировать

- Комментарии ( 7 )

Котировки акций "АЛРОСА" до конца года могут вырасти до отметки 40 рублей

- 28 октября 2013, 16:12

- |

Самое главное событие для российского рынка сейчас это, конечно же, IPO «АЛРОСы». На мой взгляд, цена размещения на уровне 35 рублей за акцию выглядит конкурентоспособной и бумага рынком была оценена справедливо, не на максимальном значении. Поэтому я смотрю на акции компании очень позитивно. Не забывайте, что «АЛРОСА» одна из немногих акций на нашем рынке, которая может постоянно генерить прибыль, несмотря на какие-то «катаклизмы». Как показал кризис, сильного падения спрос на алмазы и бриллианты не было. Да, было какое-то снижение, но наоборот, инвесторы, выходя из рискованных активов, искали то, что можно потрогать руками, и, конечно, рынок алмазов, рынок бриллиантов, он очень перспективный, и потенциал роста огромный, и учитывая, что 25% мирового рынка занимает «АЛРОСА», 35 рублей за акцию — очень хорошая цена для инвесторов для участия в публичном размещении компании. Снижения цены акций после размещения я, в принципе не жду. Если бы цена размещения была около 40 рублей, какое-то снижение могло произойти, но при невысокой цене размещения, потенциала к снижению там нет. Наоборот, «АЛРОСА» может быть своеобразной защитной бумагой на российском рынке, исходя из вышеперечисленных факторов. После IPO бумага может превратиться в еще одну «голубую фишку», она уже в принципе показывает очень приличные обороты, но после размещения эти обороты могут увеличиться, что будет позитивно сказываться на цене акций. Сейчас потенциал роста бумаг «АЛРОСы» составляет 40 рублей за акцию до конца года, это вполне осуществимая цель.

NYSE.IPO Twitter. Тренировка на кошках.

- 27 октября 2013, 07:29

- |

NYSE вчера провела репетицию IPO Twitter

Все прекрасно помнят историю IPO Facebook на NASDAQ. Тогда ребяты тоже готовились. Только им кошек не хватило. Тесты были проведены на объеме лишь 40 тыс. заявок, число которых в реале достигло 500 тыс.

NYSE подошла к тестированию более обстоятельно и заранее запаслась кошками в количестве, близком к реальному — говорят о прогоне на сотнях тысяч заявок.

По словам представителей биржи, тесты прошли успешно.

Ни одна кошка во время тестов не пострадала.

www.itar-tass.com/c16/928448.html

НЬЮ-ЙОРК, 27 октября. /Корр. ИТАР-ТАСС Андрей Бекренев/

IPO Twitter. Где деньги то?

- 25 октября 2013, 18:20

- |

Одним словом: убыточная компания ценой в 16 годовых выручек. Жесть!

В Истории с Твттером мне всегда было интересно, как это компания вообще зарабатывает? Такой же вопрос у меня в свое время был и к фейсбуку. Я бы 100% не купил акции FB на IPO, ни после. Вот google мне реально нравится. А twitter и fb слишком ИМХО дороги, а риск вымирания этих компанрий реально большой. Итак, параметры.

85% доходов от рекламы, в основном на мобильных платформах

Лично у меня вопрос — куда твиттер умудряется потратить всю выручку, еще и получить убыток? Я не влезал в отчетность, просто физически интересно, как сервер и пару программистов и пару сисадминов могут стоить 550 млн за 9 мес?:) Или там что-то еще есть?:)

Твитнуть новость

В Истории с Твттером мне всегда было интересно, как это компания вообще зарабатывает? Такой же вопрос у меня в свое время был и к фейсбуку. Я бы 100% не купил акции FB на IPO, ни после. Вот google мне реально нравится. А twitter и fb слишком ИМХО дороги, а риск вымирания этих компанрий реально большой. Итак, параметры.

- Диапазон цены $17-$20

- Кол-во 70 млн акций (13%)

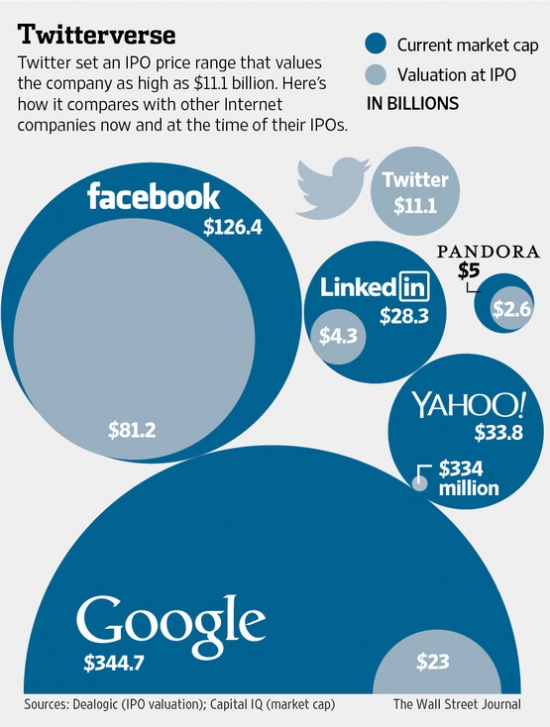

- Капитализация при $20 будет $11,1 млрд

- В ходе размещения инвесторы отдадут до $1,6 млрд

- Цена будет установлена 6 ноября 2013.

- Количество пользователей = >230 млн (против 1,2 млрд у FB)

- 75% пользователей — зарубеж, генерят только 25% выручки

- 75% заходят с мобильных устройств

- Выручка 9 мес = $422 млн

- В 2010 выручка была $28 млн. 2012 = $317 млн

- Убыток 9 мес = $134 млн (вырос с $70,7 млн)

- Основана в 2006 году

- 500 млн твитов в день

85% доходов от рекламы, в основном на мобильных платформах

Лично у меня вопрос — куда твиттер умудряется потратить всю выручку, еще и получить убыток? Я не влезал в отчетность, просто физически интересно, как сервер и пару программистов и пару сисадминов могут стоить 550 млн за 9 мес?:) Или там что-то еще есть?:)

Твитнуть новость

Twitter объявил стоимость одной акции на IPO

- 25 октября 2013, 07:06

- |

Цена одной акции американского сервиса микроблогов Twitter в рамках первичного публичного размещения на Нью-Йоркской фондовой бирже установлена в размере от $17 до $20. Это указано в документе, который компания направила 24 октября в Комиссию по ценным бумагам и биржам.

Всего в ходе IPO Twitter собирается продать 70 млн акций — 13% от их общего количества. Доход компании может составить от $1,25 млрд до $1,44 млрд. Капитализация компании после выхода на биржу может быть оценена в $10,9 млрд. В случае высокого спроса на ценные бумаги, Twitter предложит инвесторам еще 10,5 млн акций.

Ожидается, что руководство сервиса микроблогов начнет проводить встречи с потенциальными инвесторами в Нью-Йорке уже на следующей неделе. Окончательную цену размещения определят 6 ноября. После этого уже на следующий день могут начать продаваться акции Twitter.

http://finance.rambler.ru/news/economics/136776139.html

Всего в ходе IPO Twitter собирается продать 70 млн акций — 13% от их общего количества. Доход компании может составить от $1,25 млрд до $1,44 млрд. Капитализация компании после выхода на биржу может быть оценена в $10,9 млрд. В случае высокого спроса на ценные бумаги, Twitter предложит инвесторам еще 10,5 млн акций.

Ожидается, что руководство сервиса микроблогов начнет проводить встречи с потенциальными инвесторами в Нью-Йорке уже на следующей неделе. Окончательную цену размещения определят 6 ноября. После этого уже на следующий день могут начать продаваться акции Twitter.

http://finance.rambler.ru/news/economics/136776139.html

Мировой рынок IPO

- 22 октября 2013, 21:25

- |

В одном из предыдущих постов мы уже касались темы IPO. Предлагаем коротко рассмотреть динамику IPO за последние несколько лет.

В последние годы мировой рынок IPO значительно активизировался. Несмотря на опасения по поводу долгового кризиса в Европе и фискальных проблем в США, количество компаний, привлекавших капитал для развития бизнеса, увеличивалось. Существенными факторами активизации рынка IPO являются снижение волатильности и рост мировых индексов.

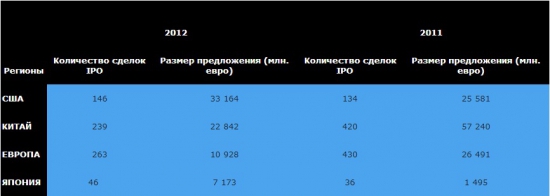

Динамика за 2011-2012 гг. представлена в таблице. Группировка приведена по регионам.

В 2011 году первое место занимал Китай. Это связано с выходом на IPO крупнейшего из четырех системообразующих банков – Agricultural Bank of China. Сумма привлеченных средств составила 22 млрд. долл. На данный момент – это крупнейшее размещение за всю историю. В 2012 США стали лидером на данном рынке ввиду того, что фондовые рынки США отличались низкой волатильностью. К тому же индексы показали значительный рост. Как правило, компании размещаются при росте индексов. Это одно из ключевых условий успешного размещения наряду с массированной агитацией в прессе. 2013 год для данного рынка может стать знаменательным при такой динамике. В следующей таблице приведена группировка по регионам за 2 квартала. Лидерами по-прежнему являются акции сектора здравоохранения, технологического, услуг.

( Читать дальше )

Ну все, Тиньков официально миллиардер!

- 22 октября 2013, 20:53

- |

В ходе IPO весь банк оценили в $3,2 млрд.

Сегодня в Лондоне начала торговаться материнска компания ТКС — TCS Group Holding Plc.

В ходе IPO акций продали на $1,087 млрд. Покупцы — только иностранные инвесторы.

ТКС получит $175 млн

Существующие акционеры обкешились на $912 млн (Тиньков владел 60,5% до, после IPO 50,9%).

Goldman Sachs сократил долю с 12,28% до 4,5%.

21.10 книга заявок была переподписана в 10 раз.

Удивительно конечно, насколько Олег способен брать и создавать масштабные системы, Value которых в течение 5 лет возрастает в десятки раз.

Хочу обратить внимание, что Тиньков не ноет о том, как в России все плохо, не лезет в политику, мог давно свалить за рубеж, но не сваливает а занимается бизнесом в Росии и пытается поднять бизнес-культуру. Делает то, что умеет. И делал это 20 лет назад и продолжает успешно делать сегодня. И даже успевает книжки писать и делать что-то для развития предпринимательства в России. Вот на таких людей я считаю государство должно молиться, таких надо выращивать в России, и оберегать больше всего… тогда глядишь и вся страна станет цивилизованной. Вот так и выгялдит настоящий патриот!

Сегодня в Лондоне начала торговаться материнска компания ТКС — TCS Group Holding Plc.

В ходе IPO акций продали на $1,087 млрд. Покупцы — только иностранные инвесторы.

ТКС получит $175 млн

Существующие акционеры обкешились на $912 млн (Тиньков владел 60,5% до, после IPO 50,9%).

Goldman Sachs сократил долю с 12,28% до 4,5%.

21.10 книга заявок была переподписана в 10 раз.

Удивительно конечно, насколько Олег способен брать и создавать масштабные системы, Value которых в течение 5 лет возрастает в десятки раз.

Хочу обратить внимание, что Тиньков не ноет о том, как в России все плохо, не лезет в политику, мог давно свалить за рубеж, но не сваливает а занимается бизнесом в Росии и пытается поднять бизнес-культуру. Делает то, что умеет. И делал это 20 лет назад и продолжает успешно делать сегодня. И даже успевает книжки писать и делать что-то для развития предпринимательства в России. Вот на таких людей я считаю государство должно молиться, таких надо выращивать в России, и оберегать больше всего… тогда глядишь и вся страна станет цивилизованной. Вот так и выгялдит настоящий патриот!

ТКС-БАНК

- 22 октября 2013, 14:09

- |

Стоимость глобальных депозитарных расписок банка «Тинькофф Кредитные системы» в рамках первичного размещения на Лондонской фондовой бирже составила 17,5$.

Объем средств, привлеченных ТКС-банком на IPO, составил 1,087 миллиарда долларов.

В результате IPO весь ТКС-банк был оценен в 3,2 миллиарда долларов.

Ткс-банк стоит в одном ряду с такими компаниями как

Yandex

( Читать дальше )

Объем средств, привлеченных ТКС-банком на IPO, составил 1,087 миллиарда долларов.

В результате IPO весь ТКС-банк был оценен в 3,2 миллиарда долларов.

Ткс-банк стоит в одном ряду с такими компаниями как

Yandex

( Читать дальше )

Иностранные инвесторы скупают банк Тинькова

- 22 октября 2013, 10:31

- |

Сегодня на Лондонской фондовой бирже начинаются торги расписками ТCS Group Holding Plc — материнской структуры ТКС-банка. Инвесторы оценили банк в 3,2 млрд долларов, книга заявок была переподписана в несколько раз и закрыта по верхней границе ценового коридора — 17,5 долларов за GDR, рассказали «МК». Объем размещения составил 1,087 млрд долларов. Такую же сумму называл Goldman Sachs инвесторам.

Изначально ТКС-банк планировал привлечь 750 млн долларов, но дважды увеличивал сумму из-за большого спроса. Заявки подали «инвесторы со всего мира, большой интерес наблюдался со стороны американских и европейских инвесторов», рассказал сотрудник банка-организатора IPO.

Сумма, которую привлечет банк, не изменилась — 175 млн долларов, 912 млн поделят нынешние акционеры — Олег Тиньков (сейчас у него 60,5%), топ-менеджеры банка (2%), Vostok Nafta (13,2%), Goldman Sachs (12,3%), Baring Vostok (7,9%), Horizon Capital (4%).

( Читать дальше )

Изначально ТКС-банк планировал привлечь 750 млн долларов, но дважды увеличивал сумму из-за большого спроса. Заявки подали «инвесторы со всего мира, большой интерес наблюдался со стороны американских и европейских инвесторов», рассказал сотрудник банка-организатора IPO.

Сумма, которую привлечет банк, не изменилась — 175 млн долларов, 912 млн поделят нынешние акционеры — Олег Тиньков (сейчас у него 60,5%), топ-менеджеры банка (2%), Vostok Nafta (13,2%), Goldman Sachs (12,3%), Baring Vostok (7,9%), Horizon Capital (4%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал