Exxon Mobil

ExxonMobil и Chevron в 2022 году были в лучшем положении в секторе - Синара

- 27 декабря 2022, 20:07

- |

Катализаторы: рост маржи нефтепереработки в 2023 г. из-за эмбарго ЕС на российские нефтепродукты; повышение котировок газа на мировых рынках.

Риски: влияние инфляции на операционные расходы и капвложения; снижение прогнозов по темпу роста добычи нефти; введение налогов на сверхдоходы.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Продление программы выкупа собственных акций - позитивный фактором для котировок ExxonMobil - Синара

- 09 декабря 2022, 18:22

- |

Компания ExxonMobil объявила вчера ряд целевых показателей на следующие 5 лет, до 2027 г. включительно, в том числе увеличив и продлив программу обратного выкупа акций. На период до 2027 г. годовой объем капитальных затрат ExxonMobil планирует в диапазоне $20–25 млрд. Более 70% вложений предполагается направить в стратегические для компании добычные активы в Пермском бассейне США, Гайане, Бразилии, а также в развитие СПГ-проектов. Добыча компании к 2027 г. по плану вырастет на 14% до 4,2 млн бнэ в сутки. В 2023 г. капзатраты, по оценкам компании, должны составить $23–25 млрд, и мы в своих прогнозах ранее ориентировались на нижнюю границу данного диапазона.

Продление программы выкупа собственных акций мы считаем позитивным фактором для котировок ExxonMobil на ближайшие торговые сессии. Новая программа предусматривает выкуп в размере до $50 млрд до конца 2025 г., тогда как ранее заявлялась программа в объеме до $30 млрд до конца 2023 г. В этом году компания планирует потратить $15 млрд на покупку своих акций, при этом $10,5 млрд уже израсходовано за 9М22. Новость о капзатратах мы расцениваем при этом нейтрально, поскольку долгосрочный годовой коридор ($20–25 млрд) лишь немногим шире текущего диапазона ($21–24 млрд).

Мы сохраняем рейтинг «Покупать» по акциям ExxonMobil.Бахтин Кирилл

Синара ИБ

Exxon Mobil Corporation — Прибыль 9 мес 2022г: $44,522 млрд (рост в 3 раза г/г)

- 09 декабря 2022, 00:16

- |

Outstanding as of September 30, 2022 – 4,118,293,421

www.sec.gov/ix?doc=/Archives/edgar/data/34088/000003408822000064/xom-20220930.htm

Капитализация на 08.12.2022г: $427,644 млрд

Общий долг на 31.12.2019г: $163,659 млрд

Общий долг на 31.12.2020г: $168,620 млрд

Общий долг на 31.12.2021г: $163,240 млрд

Общий долг на 30.09.2221г: $177,109 млрд

Выручка 2019г: $264,938 млрд

Выручка 9 мес 2020г: $134,962 млрд

Выручка 2020г: $181,502 млрд

Выручка 9 мес 2021г: $200,675 млрд

Выручка 2021г: $285,640 млрд

Выручка 1 кв 2022г: $90,500 млрд

Выручка 6 мес 2022г: $206,181 млрд

Выручка 9 мес 2022г: $318,251 млрд

Прибыль 9 мес 2018г: $15,215 млрд

Прибыль 2018г: $21,421 млрд

Прибыль 9 мес 2019г: $9,044 млрд

Прибыль 2019г: $14,774 млрд

Убыток 9 мес 2020г: $2,648 млрд

Убыток 2020г: $3,051 млрд (-$20,2 млрд – неденежные обесценения)

Убыток 2020г: $23,251 млрд

Прибыль 9 мес 2021г: $14,519 млрд

Прибыль 2021г: $23,598 млрд

( Читать дальше )

🛢 ExxonMobil (XOM) - обзор компании и актуальных событий в отрасли

- 02 ноября 2022, 09:57

- |

▫️ Капитализация: 456 млрд (111$ за акцию)

▫️ Выручка TTM: 390 млрд

▫️ EBITDA TTM: 83 млрд

▫️ Чистая прибыль TTM: 51,8 млрд

▫️ fwd P/E 2022:8

▫️ P/B: 2,5

▫️ fwd дивиденд 2022: 4%

Все обзоры: t.me/taurenin/651

👉 Exxon Mobil Corporation — одна из крупнейших нефтяных компаний в мире.

👉 Компания платит дивиденды с 1911 года, ни разу не отменяла их и не снижала их с 1948 года, стабильно повышая, в среднем на 8% в год за последние 15 лет.

( Читать дальше )

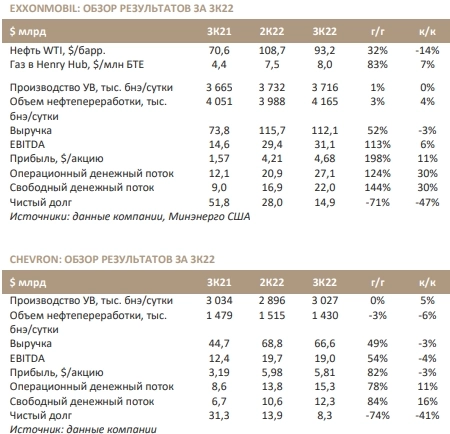

Свободный денежный поток Chevron и ExxonMobil растет в 3 квартале даже при снижении цены нефти - Синара

- 31 октября 2022, 19:58

- |

Примечательно, что у обеих компаний вырос свободный денежный поток в квартальном сопоставлении (на 30% у ExxonMobil и на 16% — у Chevron), чему отчасти способствовали благоприятные изменения рабочего капитала за отчетный квартал. Продолжает быстрыми темпами снижаться и долговая нагрузка: у ExxonMobil размер чистого долга уменьшился на 47% за квартал до $14,9 млрд, у Chevron — на 41% до $8,3 млрд.

Мы позитивно оцениваем опубликованную отчетность ExxonMobil и Chevron за 3К22. Можно с уверенностью говорить о том, что на протяжении нескольких кварталов высокая маржа в сегменте нефтепереработки сохранится вследствие сокращения мощностей и опасений снижения поставок нефтепродуктов на мировой рынок после введения ЕС эмбарго на продукцию РФ. Наш текущий рейтинг по акциям обеих компаний — «Покупать», но потенциал роста стал уже незначительным.Бахтин Кирилл

Синара ИБ

«Экспроприационный шантаж» Кремля

- 20 октября 2022, 16:25

- |

Exxon Mobil уходит из России после «экспроприационного шантажа» Кремля. Exxon Mobil владела 30% акций нефтегазового «Сахалин-1».

Компания объявила о своем уходе из России на этой неделе после того, как Москва захватила долю компании в нефтегазовом предприятии «Сахалин-1», что уже прозвали «экспроприационным шантажом».

Компания работающая в России более 25 лет, владела 30-процентной долей в проекте на Дальнем Востоке. Но после блокировки попыток Exxon Mobil продать свою долю, РФ экспроприировала доли компании.

«Мы благополучно покинули Россию после экспроприации», — говорится в заявлении Exxon Mobil. «Двумя указами правительство России в одностороннем порядке прекратило наши интересы в «Сахалине-1», и проект был передан российскому оператору».

Exxon в проекте были не одни такие. Японской Sakhalin Oil and Gas Development также принадлежит 30% акций нефтегазового проекта. В компании говорят, что пока думают как действовать дальше. Что интересно, министерству экономики, торговли и промышленности Японии принадлежит 50% акций этой компании.

Рейтинг по акциям Роснефти - Покупать - Синара

- 10 октября 2022, 13:54

- |

Президент РФ Владимир Путин в пятницу подписал указ, поручающий правительству создать нового оператора дальневосточного проекта «Сахалин-1». Все права и обязанности участников в рамках соглашения о разделе продукции передаются новому оператору, зарегистрированному в России. Указ дает право правительству РФ самостоятельно принять решение о сохранении нынешними акционерами долей в проекте. Автоматически акционерами новой компании станут только российские участники проекта «Сахалин-1»: Сахалинморнефтегазшельф (11,5%) и РН-Астра (8,5%) — дочерние компании Роснефти.

Новость умеренно позитивна для акций Роснефти: правительство РФ предпринимает практические шаги для восстановления контроля над активом, после того как Exxon Mobil, оператор и акционер (30%), вышел из проекта и «Сахалин-1» практически полностью прекратил производство. Проект, где Роснефти принадлежит 20%, произвел 11 млн т нефти в прошлом году — 2% от всей нефтедобычи в России. Исходя из метода пропорциональной консолидации, проект вносил вклад менее 1% в добычу Роснефти в 2021 г.

Наш рейтинг по акциям компании — «Покупать».Бахтин Кирилл

Мордовцев Василий

Синара ИБ

Риски энергокризиса и почему рубль в 2023 году будет дешевле, чем сейчас?

- 22 августа 2022, 15:00

- |

Свободные добывающие мощности стран ОПЕК+ находятся на минимуме, а спрос на чёрное золото стабильно растёт, и в 4 кв. 2022 года показатель обновит исторический максимум.

🇨🇳 Опасения по поводу замедления потребления энергоресурсов в Китае из-за новой вспышки коронавируса были преувеличены:

«Китай по-прежнему является источником феноменального роста», — поведал Хайсам аль-Гайс.

🇪🇺 Всё более очевидно в этой ситуации становится одно: мировой нефтяной рынок ждёт трудная зима, поскольку Евросоюз планирует ввести эмбарго на российскую #нефть, а полностью компенсировать поставки из России вряд ли получится.

( Читать дальше )

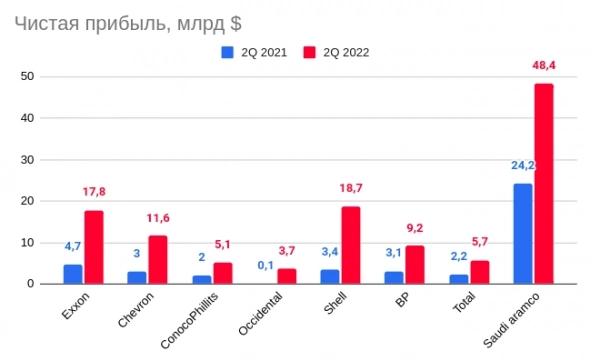

Кто сколько заработал на росте цен на нефть?

- 15 августа 2022, 17:02

- |

С февраля месяца цены на нефтебочку шарашит от 80 до 120$ за баррель, среднемесячные цены прикладываю

Кто на этом больше всего заработал? Конечно же те, кто работает «в рынке» с высокими ценами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал