EBITDA

OZON: Оборот e-commerce сегмента в I кв. 2024 г. вырос на 88% г/г, до 570 млрд руб. EBITDA - 9,3 млрд руб. на 16% больше г/г. Убыток - 13,2 млрд руб. против прибыли в 10,7 млрд руб. г/г - отчет

- 25 апреля 2024, 09:36

- |

Оборот сегмента e-commerce OZON вырос на 88% год к году, превысив отметку в 570 млрд рублей. Это достигнуто за счет активного развития предпринимательства и увеличения доли продавцов на маркетплейсе до 85%. Количество активных предпринимателей увеличилось вдвое, достигнув 500 тыс человек, преимущественно из регионов России.

Ozon продолжает инвестировать в развитие своей платформы и логистической инфраструктуры, сосредотачиваясь на регионах. Это привело к увеличению числа активных покупателей на треть и росту заказов на 70% за первый квартал 2024 года.

Однако из-за инвестиций и роста стоимости логистических услуг скорректированная EBITDA маркетплейса сократилась на 40%.

В сегменте финтех рост базы активных пользователей составил 70%, а выручка выросла в 3,2 раза. Финтех-продукты Ozon стали популярны среди физических лиц и предпринимателей, включая гибкие кредитные продукты и рассчетно-кассовое обслуживание.

Консолидированные финансовые результаты Группы Ozon также показывают положительную динамику: выручка выросла на 32%, а валовая прибыль увеличилась на 43%. Однако убыток в первом квартале 2024 года составил 13,2 млрд рублей из-за некоторых финансовых операций.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ЮГК в 2023 г. увеличил выручку на 19% г/г, до 67,8 млрд. руб. EBITDA выросла на 23% г/г, до 30,9 млрд руб. Вопрос о дивидендах будет рассмотрен СД в мае - компания

- 24 апреля 2024, 09:40

- |

· EBITDA выросла на 23% год к году до 30,9 млрд рублей за счет опережающего роста выручки по сравнению с расходами.

· Рентабельность по EBITDA достигла 46% по сравнению с 44% годом ранее.

· Капитальные затраты (CAPEX) выросли на 24% до 22,1 млрд рублей, поскольку на 2023 года пришлась завершающая стадия затрат по проекту Высокое.

· Чистый долг в валюте снизился на 4% год к году до 700 млн долларов США, в частности, за счет направления средств от IPO компании в ноябре 2023 года на снижение долга.

· Соотношение чистый долг/ EBITDA на конец года составило 2,03x по сравнению с 2,04x годом ранее.

· Чистая прибыль составила 0,7 млрд рублей по сравнению с убытком 20,1 млрд рублей в 2022 году. Нераспределенная прибыль на конец 2023 составила 23,5 млрд. руб.

( Читать дальше )

Фундаментальный анализ. EBITDA - бесполезный метрик?

- 23 апреля 2024, 16:21

- |

— Фундаментальный анализ. EBITDA — бесполезный метрик?

Если интересны как я применяю этот метрик, заходи на канал — Fond&Flow👆.

Для инвесторов, аналитиков и финансовых консультантов крайне важно опираться на точные и непредвзятые метрики при оценке компаний. В этой связи показатель EBITDA (прибыль до вычета процентов, налогов, износа и амортизации) вызывает жаркие споры. Одни считают его прозрачным индикатором операционной эффективности бизнеса, другие — источником существенных искажений.

Завариваем чай… Разбираемся!

🔸Использование EBITDA как метрики и потенциальные искажения.

Сегодня EBITDA активно используется по нескольким ключевым направлениям фундаментального анализа:

▪️Оценка операционной рентабельности и эффективности бизнеса путем сравнения с выручкой, активами и другими базовыми показателями.▪️ Анализ способности компании обслуживать долговую нагрузку. Часто рассчитываются коэффициенты покрытия процентов (ICR) и долговой нагрузки (Debt/EBITDA).

( Читать дальше )

EBITDA: Почему этот широко используемый показатель может вводить в заблуждение?

- 23 апреля 2024, 14:13

- |

Я НЕ ЛЮБЛЮ ПОКАЗАТЕЛЬ EBITDA И НЕ ПОНИМАЮ, ПОЧЕМУ ОНА ТАК ПОПУЛЯРНА У ИНВЕСТОРОВ НА СТОРОНЕ ПОКУПАТЕЛЕЙ (ДОЛГА, ДОЛЕЙ В КАПИТАЛЕ).

До начала 80-х годов EBIT являлся ключевым показателем способности компании обслуживать долг. С началом LBO мании в США в 1980х появляется новый термин под названием EBITDA, который широко использовался в качестве показателя «денежного потока» (спойлер: EBITDA НЕЛЬЗЯ использовать в качестве синонима операционному денежному потоку, как бы интуитивно не хотелось это сделать) и, как следствие, способности обслуживать долг. Финансирующие LBO стороны продвигали концепцию, что износ и амортизация являются «неденежными» статьями и они могут быть доступны для обслуживания долга.

В случае какого-либо кризиса компания может сократить капитальные расходы, не реинвестируя в покрытие амортизации, сфокусировавшись на обслуживании долга. Но в какой степени капекс является пунктом в меню и позволяет делать выбор? Как долго можно ограничивать капитальные расходы в пользу обслуживания долга?

( Читать дальше )

Селигдар в 2023 г. увеличил выручку в 1,6 раза, до 56 млрд руб., EBITDA на 57%, до 21,2 млрд руб.. При этом получил 10,9 млрд руб. чистого убытка, против прибыли в 2022 г. - ТАСС

- 15 апреля 2024, 09:13

- |

Полиметаллический холдинг «Селигдар» по итогам 2023 года получил по международным стандартам финансовой отчетности (МСФО) 10,9 млрд рублей чистого убытка, приходящегося на акционеров, против прибыли в 2022 году, говорится в отчете компании.

При этом выручка компании от реализации за отчетный период выросла в 1,6 раз, до 56 млрд рублей. Показатель банковская EBITDA компании за отчетный период увеличился на 57%, до 21,2 млрд рублей.

«В 2023 году реализация золота осуществлялась на внутреннем и внешнем рынках. Покупателями золота выступали банки, аффинажные заводы, торговые компании, часть золота реализована на торговой площадке на Московской бирже», — отмечается в отчетности компании.

Источник: tass.ru/ekonomika/20546547

Вышел новый МСФО стандарт IFRS 18. EBIT, но не EBITDA.

- 09 апреля 2024, 23:06

- |

Сегодня был опубликован новый стандарт МСФО IFRS 18 – Презентация и раскрытие финансовой отчетности, который заменил аналогичный старый стандарт IAS 1. Не так часто нас радуют новыми стандартами, поэтому это всегда достаточно интересные события!

Вот 3 основных изменения, которые нас ожидают в отчетности МСФО с 2027 года:

- Отчет о прибылях и убытках теперь нужно будет разделять по видам деятельности, как в отчете о движении денежных средств: операционная, инвестиционная и финансовая деятельности и отдельно налог на прибыль. Нужно также еще раскрывать прекращенную деятельность в случае выбытия бизнеса, но это было всегда.

- Финансовый результат по операционной деятельности будет называться ничем иным, как операционной прибылью! Все дело в том, что МСФО никогда не давало четкого гайденса, что включать в операционную прибыль и это оставалось на откуп отчитывающейся компании.

- Компания теперь должна в обязательном порядке раскрывать на фейсе отчета о прибылях и убытках показатель EBIT. Но не EBITDA! EBITDA на фейсе так и не увидим.

( Читать дальше )

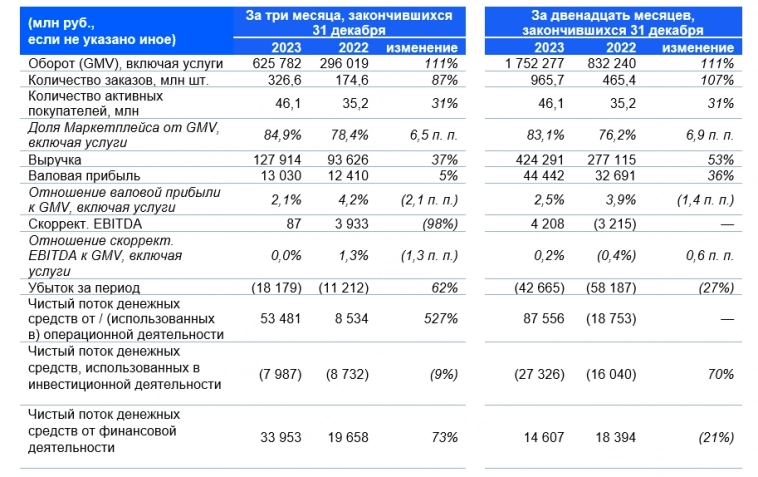

Оборот Озона за 4кв 2023г увеличился в 2.1 раза г/г, выручка +37% г/г до 127,9 млрд руб - компания

- 09 апреля 2024, 09:06

- |

В четвертом квартале 2023 года оборот, включая услуги, увеличился на 111% год к году, достигнув 1 752,3 млрд рублей за весь год. Выручка увеличилась на 37% в четвертом квартале и на 53% за год. Скорректированная EBITDA в четвертом квартале составила 0,1 млрд рублей, а за год — 4,2 млрд рублей, что связано с оптимизацией расходов и ростом монетизации рекламы и финансовых услуг.

Не смотря на это, убыток за квартал составил 18,2 млрд рублей, в то время как за прошлый год был 11,2 млрд рублей. Чистый убыток за 2023 год снизился на 15,5 млрд рублей до 42,7 млрд рублей. Однако чистый денежный поток от операционной деятельности вырос на 45,0 млрд рублей до 53,5 млрд рублей в четвертом квартале, и за весь год составил 87,6 млрд рублей, благодаря положительному вкладу финансовых услуг.

Источник: ir.ozon.com/ru/news/12064/

Отчет: ir.ozon.com/upload/iblock/1ce/xq1vl3ebr99dmqo6w8lgg56wn9509hcc/Ozon%20объявляет%20финансовые%20результаты%20за%20четвертый%20квартал%20и%202023%20год.pdf

Вечерний обзор рынков 📈

- 08 апреля 2024, 19:03

- |

Курсы валют ЦБ на 9 апреля:

💵 USD — ↗️ 92,5810

💶 EUR — ↗️ 100,2236

💴 CNY — ↗️ 12,7696

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,65%, составив 3 417,38 пункта.

▫️ Банк России опубликовал очередной «Обзор рисков финансовых рынков» (март 2024). Курс рубля к доллару США в марте остался «относительно стабильным» (-1,5% м/м) за счет жесткой ДКП и восстановления объема чистых продаж валюты крупнейшими экспортерами на фоне налогового периода ($12 млрд, +16% м/м). Рост доходностей ОФЗ в среднем составил 85 б.п., Минфин на 103,5% выполнил квартальный план по размещению ОФЗ. Индекс Мосбиржи по итогам марта вырос на 2,3%, розничные инвесторы в марте 2024 г. впервые с ноября 2022 г. перешли к нетто-продажам акций (на 37 млрд руб.) и стали крупнейшими нетто-продавцами. cbr.ru/Collection/Collection/File/49067/ORFR_2024-03.pdf

▫️ Директор департамента фондового рынка Московской биржи Борис Блохин в интервью РБК рассказал о разработке технического решения для организаторов IPO: «будет возможность удовлетворить все заявки в одинаковой пропорции, или установить единую аллокацию для отдельных типов инвесторов, или установить минимальный объем аллокации по каждой заявке».

( Читать дальше )

Чистая прибыль GLOBALTRANS по МСФО выросла в 2023 г. на 55%, скорр. выручка - на 7%, скорр. EBITDA - на 6%. Выплата дивидендов находится в центре внимания, но по-прежнему приостановлена - компания

- 08 апреля 2024, 09:08

- |

ОСНОВНЫЕ МОМЕНТЫ

- Стабильные показатели отрасли при сохраняющихся благоприятных рыночных ценах.

- Globaltrans значительно повысила свою операционную эффективность: коэффициент порожнего пробега полувагонов снизился до самого низкого уровня более чем за десять лет — 36%.

- Новые высокие финансовые результаты: скорректированный показатель EBITDA вырос на 6% в годовом исчислении до 52,3 млрд рублей.

- Общие КАПИТАЛЬНЫЕ ЗАТРАТЫ, скорректированные на слияния и поглощения, сократились вдвое — до 10,1 млрд руб., что отражает консервативный подход к инвестициям с учетом повышения цен на новый подвижной состав.

- Высокий свободный денежный поток в размере 25,8 млрд руб. и чистая денежная позиция в размере 27,4 млрд руб.

- Успешное завершение процедуры возвращения на глобальный рынок Абу-Даби (“ADGM”), вступающей в силу 26 февраля 2024 года, достигнуто в сжатые сроки, длившиеся около шести месяцев.

- Выплата дивидендов находится в центре внимания, но по-прежнему приостановлена из-за определенных технических проблем, которые решаются. После успешной реорганизации в ADGM приоритетом Компании является создание полностью операционной финансовой системы для Группы в Абу-Даби.

( Читать дальше )

Вечерний обзор рынков 📈

- 02 апреля 2024, 19:02

- |

Курсы валют ЦБ на 3 апреля:

💵 USD — ↗️ 92,5254

💶 EUR — ↘️ 99,4116

💴 CNY — ↗️ 12,7211

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,24%, составив 3 371,29 пункта.

▫️ Завтра Минфин поведет аукционы по размещению ОФЗ-ИН №52005RMFS (погашение 11.05.2033) и ОФЗ-ПД №26242RMFS (погашение 29.08.2029).

▫️ Московская биржа объявила итоги торгов в марте. Объем: 124,5 трлн руб. (17,9% г/г). Особенно выделяется рост объемов торгов драгметаллами: 67,8 млрд руб., против 21,2 млрд руб. в марте 2023 г. Подробнее: www.moex.com/n68722

▫️ IPO. «Займер» официально объявил о намерении провести IPO на Мосбирже, опубликованы предварительные параметры предложения. Сумма: около 3 млрд руб. в формате cash out от единственного акционера (по инф. «Интерфакса» это Сергей Седов), ожидается 70% доля в размещении институционалов, старт торгов: апрель 2024 г. Релиз: ir.zaymer.ru/news/company-news/post-44

▫️ Новатэк (-2,76%); «Ведомости» со ссылкой на свои источники подтверждают проблемы на «Арктик СПГ-2»: в феврале резко снизилась добыча газа – втрое к январю и в пять раз к декабрю, виной тому дефицит танкеров, возникший из-за недавних санкций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал