экономика США

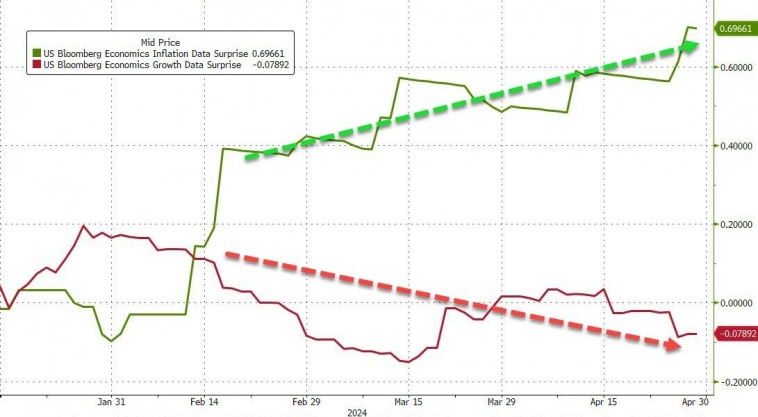

Более слабый рост и более высокая инфляция... Почему консенсус ошибался

- 30 апреля 2024, 10:45

- |

Замедление потребительских расходов, снижение коэффициента личных сбережений до 3,6 %и слабый экспорт дополнили набор цифр по инвестициям, которые также оказались негативными, когда мы рассмотрели детали. Валовой внутренний продукт гораздо слабее, чем можно предположить из заголовков. Если посмотреть на потребление, то как товары длительного пользования, так и недлительного пользования остались на прежнем уровне или снизились, а единственной статьей, которая незначительно выросла, стал фактор услуг. Инвестиции в жилую недвижимость и интеллектуальную собственность способствовали росту инвестиций, в то время как инвестиции в оборудование оставались слабыми в течение последних двух кварталов. Снижение темпов роста экспорта совпало со значительным увеличением импорта, что привело к сокращению дефицита торгового баланса.

Замедление потребительских расходов, снижение коэффициента личных сбережений до 3,6 %и слабый экспорт дополнили набор цифр по инвестициям, которые также оказались негативными, когда мы рассмотрели детали. Валовой внутренний продукт гораздо слабее, чем можно предположить из заголовков. Если посмотреть на потребление, то как товары длительного пользования, так и недлительного пользования остались на прежнем уровне или снизились, а единственной статьей, которая незначительно выросла, стал фактор услуг. Инвестиции в жилую недвижимость и интеллектуальную собственность способствовали росту инвестиций, в то время как инвестиции в оборудование оставались слабыми в течение последних двух кварталов. Снижение темпов роста экспорта совпало со значительным увеличением импорта, что привело к сокращению дефицита торгового баланса.( Читать дальше )

- комментировать

- Комментарии ( 0 )

Инфляция в США Риск коррекции в сырье (потому что растёт индекс доллара, т.к. ФРС пока не сможет снижать ставку)

- 30 апреля 2024, 10:17

- |

ИНДЕКС ДОЛЛАРА РАСТЁТ

ИНФЛЯЦИЯ США ВЫШЕ ОЖИДАНИЙ

ЗНАЧИТ, ФРС БУДЕТ ДЕРЖАТЬ ВЫСОКУЮ СТАВКУ

Негатив для рынка США (риск коррекции в США и в сырье)

ФРС ориентируется на дефлятор потребительских расходов (PCE).

При принятии решений, ФРС смотрит именно на дефлятор (РСЕ).

Свежая статистика показывает рост инфляции выше ожиданий.

В марте динамика PCE 0.32% мм/2.71% гг (прогноз был 2,6 гг).

Февраль был пересмотрен с повышением: 0.34% мм/2.5% гг),

Ожидания 2.6% гг,

С уважением,

Олег

⚡️ФРС в эту среду может нанести подножку американскому рынку акций.

- 29 апреля 2024, 21:08

- |

(29 апреля — 3 мая 2024):

Прошедшая неделя выдалась в пользу рисковых активов — ключевой импульс им придали сильные цифры по деловой активности PMI Европы и наоборот — недотянувшие до прогнозных значений американские показатели подтопили доллар вниз. Второй «ложкой дегтя в западной бочке меда» стало резкое снижение ВВП США в 1 квартале до 1,6%, что ниже уровня долгосрочного тренда на 1,8% — это явный сюрприз для «Пауэла и ко».

Часть потерь «американец сумел компенсировать на пятничном отчете по инфляции PCE. Расходы на личное потребление выросли вслед за основной инфляцией, что наводит на мысли более ястребиной риторике ФРС на этой неделе. Собственно это новость вкупе с пятничными нонфармами составят „дуэт основных возмутителей спокойствия рынка.

Само заседание штатовского регулятора будет проходным — ставку сейчас никто трогать не собирается, наоборот, скорее всего, Пауэлл во время пресс-конференции даст сигнал о том, что в этом году будет меньше снижений ставок, нежели предполагалось в мартовских прогнозах. Однако сильно перегибать палку председатель ФРС тоже не может — иначе это фондовый рынок Америки “сорвется в пропасть с текущих петель».

( Читать дальше )

Стагфляции в США нет, а признаки есть

- 28 апреля 2024, 22:06

- |

Экономика США начинает демонстрировать признаки стагфляции, поскольку экономический рост слабый, а цены для среднестатистических американцев продолжают расти. Что не достает для того, чтобы наступила стагфляция???

Годовой экономический рост в США составил всего 1,6% в первом квартале 2024 года после сообщения о стабильно высокой инфляции в марте, составившей 3,5% в годовом исчислении. Сочетание низких темпов роста и высокой инфляции в сочетании с постоянно высокими государственными расходами и долгом привело к появлению признаков стагфляции в экономике США, которая на протяжении 1970-х годов наносила ущерб американским потребителям.

Дело не столько в том, что есть признаки стагфляции, сколько в том, что по сути экономический был обеспечен рост на триллионы долларов за счет заимствований из будущего, но в какой-то момент они должны быть возвращены.

Стагфляция — это уникальное экономическое явление, которое включает в себя медленный экономический рост, высокий уровень безработицы и повышенную инфляцию, и с ним особенно трудно бороться, поскольку решение одной проблемы может усугубить другие. Наиболее заметный пример стагфляции произошел в 1970-х годах, после нефтяного кризиса.

( Читать дальше )

Мэтью Пайпенбург

- 28 апреля 2024, 10:31

- |

&t=1s

Партнер VON GREYERZ Мэтью Пайпенбург присоединяется к Джону Баттлеру (Southbank Research) и Дэвиду Лину в оживленной дискуссии на универсальную, но, несомненно, важную тему доллара США и его исторических последствий для роста цен на золото.

Понимание проблем, связанных с золотом, требует понимания долговых факторов и их влияния на фиатные валюты в целом и на доллар США в частности. С этой целью Пьепенбург начинается с высокоуровневой (но ориентированной на факты) оценки текущего и беспрецедентного долгового кризиса в стране мировой резервной валюты. Пьепенбург раскрывает, как такие долговые кризисы влияют на широкий спектр рыночных тем — от рискованных активов, политики процентных ставок, факторов, способствующих рецессии, циклов инфляции и драгоценных металлов.

Отвечая на вопрос о временном горизонте развития подобных событий, Пипенбург утверждает, что процесс уже начался. Он приводит пример за примером сигналов в реальном времени об открытом недоверии к доллару США и, следовательно, об открытом снижении.

( Читать дальше )

$1 трлн — военный бюджет США: обнищание американцев и обогащение производителей оружия, — The Hill

- 27 апреля 2024, 01:09

- |

Военные подрядчики финансируют влиятельные аналитические центры, чтобы придать своим требованиям научный лоск.

До голосования по утверждению военного бюджета в текущем году каждый член Палаты представителей получил в среднем 20 000 долларов в виде политических пожертвований.

Члены Палаты представителей, проголосовавшие за законопроект, получили в среднем в четыре раза больше денег от военной промышленности, чем те, кто проголосовал против.

Сенаторы, поддержавшие законопроект, получили в среднем в пять раз больше

Это происходит на фоне неутешительной статистики:

— 62% американцев живут от зарплаты до зарплаты

— 36% испытывают трудности с покрытием текущих бытовых расходов

— 23% не могут полностью оплачивать счета за электроэнергию

«Прекращение опасного наращивания военной мощи Америки позволит снизить налоги для сотен миллионов американцев, ожидания которых полностью соответствуют такому решению», — подводит итог The Hill

( Читать дальше )

Личные доходы и расходы в США, март 2024 года

- 26 апреля 2024, 23:05

- |

Согласно оценкам, опубликованным сегодня Бюро экономического анализа, в марте личные доходы увеличились на 122,0 миллиарда долларов (0,5 процента в месячном исчислении). Располагаемый личный доход (DPI), то есть доходы физических лиц за вычетом текущих налогов, увеличился на 104,0 миллиарда долларов (0,5 процента), а расходы на личное потребление (PCE) увеличились на 160,9 миллиарда долларов (0,8 процента).

Индекс цен PCE увеличился на 0,3 процента. Без учета продуктов питания и энергоносителей индекс цен PCE увеличился на 0,3 процента. Реальный DPI в марте вырос на 0,2%, а реальный PCE — на 0,5%. Товары подорожали на 1,1%, а услуги — на 0,2%.

Увеличение личных доходов в текущих долларах в марте в основном отражало увеличение размера оплаты труда.

Увеличение PCE в текущих ценах в марте на 160,9 млрд. долл. США отражает увеличение расходов на услуги на 80,6 млрд. долл. США и увеличение расходов на товары на 80,3 млрд. долл. США. Что касается услуг, то наибольший вклад в рост внесли здравоохранение (как амбулаторное, так и больничное обслуживание) и жилищно-коммунальное хозяйство (во главе с жилищным фондом).

( Читать дальше )

Стагфляционный шок: ВВП удивил самым низким показателем за 2 года, ниже самых низких оценок, PCE горяч

- 26 апреля 2024, 11:17

- |

Как будто специально, ВВП был объявлен ниже самой низкой оценки (SMBC Nikko), которая составила 1,7% (самый высокий прогноз Goldman Sachs — 3,1%, который отклонился на обычные 50%), и оказался на 3 сигмы ниже оценок.

Как будто специально, ВВП был объявлен ниже самой низкой оценки (SMBC Nikko), которая составила 1,7% (самый высокий прогноз Goldman Sachs — 3,1%, который отклонился на обычные 50%), и оказался на 3 сигмы ниже оценок.( Читать дальше )

Предложение Байдена по ставке прироста капитала: 44,6%?

- 25 апреля 2024, 10:05

- |

www.forbes.com/newsletters/andrewleahey/2024/04/24/biden-capital-gains-rate-proposal-446/?sh=2066c33e1ff6

Много говорилось о предложении президента Байдена в бюджете правительства Соединенных Штатов на 2025 финансовый год повысить ставки прироста капитала. Обсуждаемая цифра составляет 44,6%, что является самой высокой официальной федеральной ставкой прироста капитала с момента ее создания. Эта ставка сопровождается множеством оговорок и звездочек.

Источником ставки в 44,6% является сноска из Общих пояснений предложений администрации по доходам на 2025 финансовый год, и в соответствующей части говорится: “Отдельное предложение сначала повысит максимальную обычную ставку до 39,6 процента … Дополнительное предложение увеличит ставку налога на чистый инвестиционный доход на 1,2 процентных пункта выше 400 000 долларов США. … В совокупности предложения увеличат максимальную предельную ставку долгосрочного прироста капитала и квалифицированных дивидендов до 44,6 процента.”

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал