рецессия в США

JPMorgan: экономического спада в США в ближайшее время ждать не стоит, прогноз рецессии отложен до 2024 года, если она вообще случится — Business Insider

- 08 августа 2023, 10:41

- |

Согласно пятничной заметке JPMorgan, не стоит ждать экономического спада в США в ближайшее время.

Банк стал последним банком с Уолл-стрит, который отложил свой прогноз рецессии до 2024 года, если это вообще произойдет. Bank of America стал первым банком с Уолл-стрит, который ранее на прошлой неделе отложил прогноз рецессии на 2023 год.

Согласно JPMorgan,экономический рост в третьем квартале года по-прежнему выглядит «уверенным», и, хотя риски рецессии в следующем году повышены, все еще может быть период «скромного, ниже среднего» экономического роста.

И замедление роста не приводит к рецессии.

«Раннее обобщение данных за третий квартал свидетельствует о том, чтоэкономика расширяется здоровыми темпами, и мы пересматриваем наши показатели реального роста ВВП в годовом исчислении в текущем квартале с 0,5% до 2,5%», — сказал Майкл Фероли из JPMorgan. — Учитывая этот рост, мы сомневаемся, что экономика быстро потеряет достаточно импульса, чтобы перейти к умеренному сокращению уже в следующем квартале, как мы ранее прогнозировали".

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ФРС не ожидает наступления рецессии в США

- 31 июля 2023, 12:08

- |

По итогам прошедшей недели индекс доллара показал подъем на 0,65% против роста на 1,21% неделей ранее. К концу июля индекс DXY торгуется возле 101,5 п.

Самым важным событием прошедшей недели стало заседание Федеральной резервной системы США. По его итогам была ожидаемо повышена ставка по федеральным фондам на 25 б. п. до 5,25-5,5% годовых. Ее текущий уровень – максимальный с начала 2001 года. Следующее заседание регулятора состоится 19-20 сентября. Наиболее вероятным сценарием рынок сейчас считает сохранение осенью ставки на прежнем уровне.

Глава ФРС Джером Пауэлл по итогам заседания повторил, что у регулятора нет четко намеченного плана относительно дальнейших изменений ставки, и все будет зависеть от поступающих данных. ФРС практически оставила возможность повысить ставку осенью.

Глава ФРС подтвердил, что снижения ставки в текущем году не предвидится. По его словам, экономике США, вероятно, придется пережить период замедления роста и ухудшения на рынке труда, чтобы инфляция достигла целевого показателя в 2%. Однако он добавил, что Федрезерв не ожидает наступления рецессии в США.

( Читать дальше )

Стресс-тесты показали высокую устойчивость банковской системы США

- 29 июня 2023, 09:50

- |

«Результаты стресс-тестов подтверждают, что банковская система США остается гибкой и устойчивой, — заявил зампредседателя ФРС по банковскому надзору Майкл Барр.

Источник: www.interfax.ru/business/909405

HSBC ожидает в 4-м квартале 2023 г экономический спад в США и начало рецессии

- 27 июня 2023, 15:48

- |

По данным HSBC Asset Management, в четвертом квартале в США начнется экономический спад.

Главный глобальный стратег Джозеф Литтл сказал, что, хотя некоторые сектора экономики до сих пор оставались устойчивыми, баланс рисков “указывает на высокий риск рецессии сейчас”, при этом Европа отстает от США, но макроэкономическая траектория в целом “выровнена”.

“Мы уже переживаем умеренный спад прибыли, и корпоративные дефолты тоже начали нарастать”, — сказал Литтл в отчете, с которым ознакомился CNBC.

Нет ничего хорошего в том, что мы ожидаем, что высокая инфляция относительно быстро снизится. Это создаст возможность для политиков снизить ставки.

Литтл из HSBC признал, что центральные банки не смогут снизить ставки, если инфляция останется значительно выше целевого уровня — как это происходит во многих крупных экономиках, — и сказал, что поэтому важно, чтобы рецессия “не наступила слишком рано” и не вызвала дефляции.

"Сценарий грядущей рецессии будет больше похож на рецессию начала 1990-х годов, с нашим центральным сценарием — сокращением ВВП на 1-2%”, — добавил Литтл.

( Читать дальше )

Трейдеры начали скупать фьючерсы на золото в ожидании продолжения банковского кризиса - FT

- 27 марта 2023, 07:57

- |

Спотовая цена золота уже превысила отметку в $2000 за унцию, приближаясь к уровням после начала российской «спецоперации» на Украине. Инвесторы обычно делают ставки на изменение цены драгоценного металла через фьючерсные контракты, биржевые инвестиционные фонды (ETF) или привязанные к ним опционные контракты.

В последние недели наблюдался всплеск активности инвесторов по всем трем каналам.

Источник: https://www.forbes.ru/finansy/486692-trejdery-nacali-skupat-f-ucersy-na-zoloto-v-ozidanii-prodolzenia-bankovskogo-krizisa

Американцы сняли почти $100 млрд со своих банковских депозитов за неделю, преимущественно из небольших банков - CNBC

- 27 марта 2023, 07:10

- |

Источник: https://www.kommersant.ru/doc/5899680

Риск наступления рецессии в США неизбежен, в ближайшие два месяца стоит ожидать резкого снижения ВВП - вице-президент Lehman Brothers

- 22 марта 2023, 08:28

- |

Макдональд отметил, что это может привести к увеличению сокращения рабочих мест. Он также указал на риск начала нового финансового кризиса в США, связанный с банкротством калифорнийского банка Silicon Valley Bank (SVB).

Макдональд ранее работал в Lehman Brothers в период финансового кризиса 2008 года и отвечал за управление долговыми обязательствами и торговлю конвертируемыми ценными бумагами.

Источник: 1prime.ru/world/20230322/840150644.html

Повышаем вероятность наступления рецессии в США в ближайшие 12 месяцев с 25% до 35% - Goldman Sachs

- 16 марта 2023, 08:34

- |

Источник: www.forexlive.com/news/goldman-sachs-raises-probability-of-us-recession-to-35-from-25-previously-20230316/

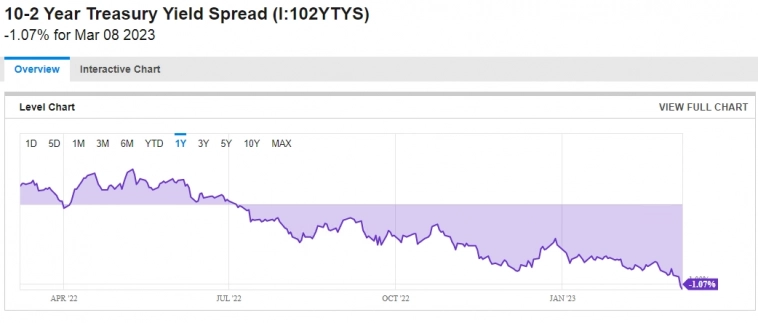

Инверсия кривой доходности достигла рекордных 103.5 б.п. в среду после того, как Пауэлл сигнализировал о том, что конечный уровень ставки, вероятно, будет выше

- 09 марта 2023, 18:13

- |

Ключевой индикатор рецессии выдал свой самый громкий сигнал после того, как председатель Федеральной резервной системы Джером Пауэлл заявил, что базовые процентные ставки, вероятнее всего, вырастут выше, чем ожидалось ранее.

Инверсия между доходностью облигаций США сроком на 2 года и 10 лет достигла рекордных 103,5 базисных пункта во вторник, по данным Refinitiv. Позже она сократилась до 102,4 базисных пункта.

В нормальные экономические времена доходности на более короткие сроки ниже, чем на более длительные сроки. Однако в течение нескольких месяцев доходности на 2 и 10 лет были инвертированы в связи с растущими опасениями о рецессии, поскольку Федеральная резервная система продолжает сжимать политику для сдерживания инфляции.

Доходность на 2 года в настоящее время составляет 4,992%, в то время как доходность на 10 лет составляет 3,968%. Тем временем, вероятность того, что Федеральная резервная система повысит свою базовую ставку на 50 базисных пунктов 22 марта, составляет 61,6%, что превышает 31,4% за день до этого.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал