портфельные стратегии

Астро Торговые Сигналы нового поколения

- 07 июня 2022, 11:00

- |

Трейдеры спрашивают ФОРМАТ. Могу предоставить.

И картинка трейда (постфактум) впридачу.

( Читать дальше )

Что инвестору просадка (радость для накопления), то скальперу... убыток

- 23 мая 2022, 14:49

- |

Подготовил на тему ИНВЕСТИРОВАНИЯ, прежде всего по криптовалютному портфелю, одно видео, в 2-х частях.

Надеюсь, вам будет интересно также, как и мне...

ЧАСТЬ 1.

( Читать дальше )

Развивающиеся рынки - сколько вешать в граммах?

- 17 июня 2021, 16:59

- |

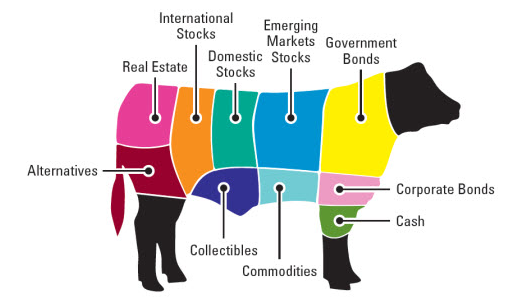

Есть такое страшное слово, которое преследует любого человека, познакомившегося с миром инвестиций: «диверсификация». Не хочу мучить вас очевидными рассказами о том, что это такое и зачем это нужно. Мой блог не про просвещение широких масс, а про мои личные переживания и про путь самоучки, пытающегося научиться грамотно и самостоятельно управлять скромными семейными накоплениями в обход стандартного русского пути — покупки нескольких студий в Мурино под сдачу студентам и мигрантам.

И сейчас меня волнует вот что: окей, я распределил свои накопления по типам активов, 90% в акциях и 10% в валюте. Очень тупое распределение! Кто-то скажет, что оно безумное и рискованное. Но оно меня абсолютно устраивает! Идём дальше. Я решил не испытывать судьбу и не играть в лотерею с выбором отдельных акций. Я решил, что чем больше компания, тем больше её акций будет у меня. На занудном языке мира финансов это звучит «взвешивание по капитализации, 100% в Large Cap». Далее я хочу понять, а как мне поделить это всё между странами? И на этой ступеньке диверсификации всегда всё происходило по наитию. Здесь я всегда получал много претензий и непонимания. Оно и понятно — я не читал специальной литературы, я не знаю общепринятых подходов. И меня всегда грызут сомнения — я точно не допускаю каких-то серьёзных ошибок?

( Читать дальше )

Передиверсифицировался...

- 16 апреля 2019, 12:41

- |

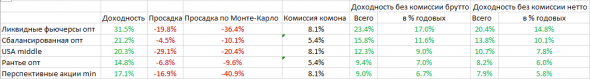

В декабре 2017-го, точнее на данных до 10.12.2017, я создал несколько оптимальных портфелей из стратегий на сайте comon.ru. Методику создания этих портфелей я изложил на своем вебинаре 25.01.2018 (презетация того вебинара здесь). И хотя в дальнейшем веса стратегий в портфелях пересматривались в соответствии с моей методикой, все результаты этих стратегий с 11.12.2007 являются чистым out of sample, потому что прошлые эквити стратегий при смене весов не меняются. Результаты по этим стратегиям сведены в следующую таблицу

Примечание. Рантье опт=0.8*Сбалансированная опт+0.2*USA

Как мы видим из таблицы, расчет просадок по Монте-Карло дал вполне хорошие оценки сверху реальных просадок, за исключением стратегии USA middle. Впрочем, про последнюю я отдельно говорил на вебинаре, что ее оценка по Монте-Карло завышена, так как получена на данных 2016-2017 годов, когда максимальная просадка S&P500 составила около 6% и естественно, что для стратегий стокпикингового типа (а иных на комоне для США нет) при большем падении S&P500 должна быть пропорционально больше. Что собственно в 2018-м при падении S&P500 на 20%+ и произошло. По той же причине и просадка Рантье опт оказалась больше просадки Сбалансированная опт (см. Примечание выше)

( Читать дальше )

Тестируем 6 портфелей от гуру рынка

- 06 ноября 2018, 20:50

- |

В этом обзоре мы проверим 6 портфелей от гуру рынка, о которых говорили здесь. Дабы понять, насколько они эффективны и стоит ли их повторять. Для этого протестируем их на исторических данных. Тестировать будем двумя способами: с ребалансировкой по долям и по техническим индикаторам.

( Читать дальше )

Как работает распределение активов

- 23 июня 2017, 11:46

- |

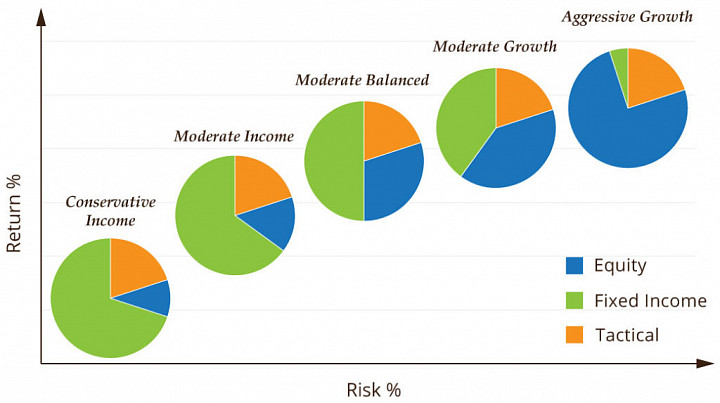

В этом обзоре мы поговорим о стратегии распределения активов. Для чего она нужна? Для того чтобы создать портфель, отвечающий нашим целям и склонности к риску. На чем основан данный подход? На поведении активов.

Исторически разные классы активов — такие, как акции, облигации, товары, деньги — ведут себя по-разному и часто движутся в разных направлениях (то есть, когда одни растут, другие падают). А это значит, что сочетая такие противофазные, или как еще говорят, обратно скоррелированные, активы, мы можем балансировать портфель и управлять своим риском.

( Читать дальше )

Литература по маркет нейтральным портфельным стратегиям

- 15 июня 2016, 21:46

- |

Спасибо

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал