кризис

EUR/USD и USD/JPY. Очередная смерть доллара?

- 16 ноября 2023, 17:14

- |

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

______________________________________________________________

В последнем обновлении рассматривались различные сценарии дальнейшего развития, главным был вопрос: закончилась ли коррекция (волна 2) к снижению с января 2021-го .

Основной график выглядел так .

На данный момент с большой вероятностью можно сказать, что волна 2 уже закончилась. Вниз прошло движение, которое можно посчитать как импульс ((i)). Протестировали долгосрочную трендовую (черным), сейчас делаем коррекцию ((ii))). Если снова пробьем и закрепимся ниже, это станет важным подтверждением дальнейшего снижения, которое схематично показано на графике.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Инфляционное давление вначале ноября — шок. Похоже, что в декабре придётся снова поднимать ставку!

- 14 ноября 2023, 13:57

- |

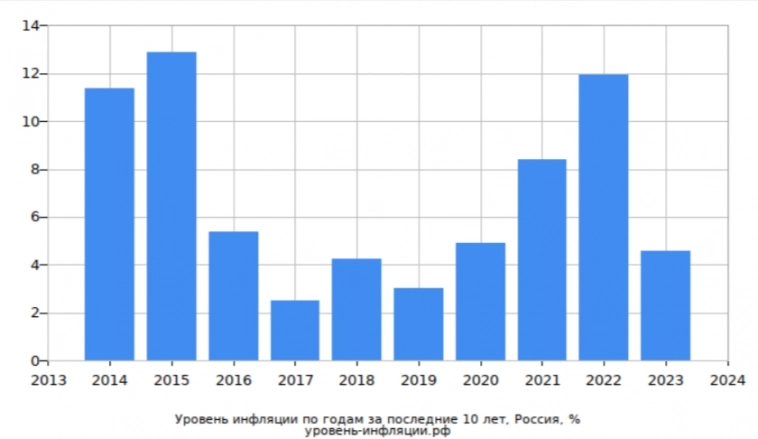

Ⓜ️ По последним данным Росстата, за период с 31 октября по 7 ноября индекс потребительских цен вырос на 0,42% (прошлые недели — 0,14% и 0,24%), с начала ноября — 0,37%, с начала года — 5,86% (годовая же составляет 7,1%). Последний раз такой скачок цен был в начале декабря 2022., когда были повышены тарифы на ЖКУ. Темпы инфляции не побоюсь этого слова — чудовищные, если на прошлой неделе можно было подумать, что наступило замедление впервые за 6 недель и отметить позитивный момент для экономики, то сейчас такого уже нельзя сказать. Такой скачок цен был достигнут «благодаря»: АвтоВАЗу (+5,49%), помидору (+8,76%) и огурцу (+7,55%).

Если рост инфляции продолжится такими темпами, то ЦБ придётся дальше ужесточать ДКП и повышать ставку в декабре на 1-2%. Как не странно на это был намёк в опубликованном прогнозе от ЦБ, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%. Кроме повышения ставки регулятор принял ряд других мер, которые действуют, но всё же ужесточение ставки во главе угла:

( Читать дальше )

Время сжимается для команды Байдена.Доллар будет жертвой.Банки будут закрыты.Выборов в США не будет.

- 10 ноября 2023, 16:50

- |

Все считаете профит и оптимизируете свои системы?))

А к большому барабуму (типа взрыва башен близнецов) готовы?

тут это-уже скоро)

Полковник армии США сообщил, что глобалисты планируют большой финансовый крах: «Выборов 2024 года не будет».

В подкасте Патрика Бет-Дэвида полковник Дуглас МакГрегор (экс-советник Трампа) сказал, что вскоре произойдет «внезапное» закрытие всех крупных банков США, которое продлится до трёх недель.

Это в свою очередь приведёт к очередному мировому финансовому кризису, а выборы 2024 года в США будут отменены из-за введения военного положения администрацией Байдена.

вот так так....

Всё, что происходит, является продвижением к глобальному правительству, замаскированным и прикрытым гуманизмом, мультикультурализмом, а также сфабрикованными глобалистскими войнами и другими угрозами, такими как глобальное потепление и пандемии (чтобы заставить общественность в итоге принять Единое Мировое Правительство или новую финансовую систему).

( Читать дальше )

Статистика, графики, новости - 09.11.2023 - свержение режима в РФ - такова цель у этих, с добрыми лицами!

- 09 ноября 2023, 05:56

- |

Цена Urals в октябре — всё также позволяет нефтяным эмитентам получать сверхдоходы, несмотря на укрепление рубля

- 05 ноября 2023, 09:42

- |

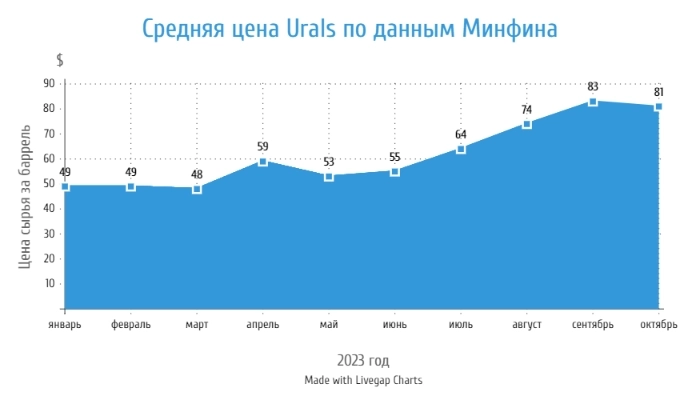

🛢 По данным Минфина, средняя цена Urals в октябре составила — $81,52 (+15% г/г), месяцем ранее — $83,08 (22% г/г). Средняя цена Urals по итогам 10 месяцев составила — $61,84 за баррель (-22% г/г). Средняя же цена Brent в сентябре равнялась — $91,09 а в сентябре — $93,2. Таким образом, дисконт Brent к Urals в сентябре составил меньше $10. Таким образом, цена Urals уже четвёртый месяц подряд превышает ценовой «потолок» G-7 на уровне $60 за баррель (вновь ведённый пакет санкций ничего не дал). Главное, что нужно понять, так это особою роль в ценовой политике сырья в лице нефтяного картеля — ОПЕК+, где явные лидеры Саудовская Аравия и Россия предприняли особые меры по стабилизации цены (эскалация на ближнем Востоке имеет временный характер, хотя и довольно волатильный для цен на сырьё):

✔️ Пролонгация агрессивной политики ОПЕК+ (договорились сократить добычу нефти с 2024 года ещё на 1,4 млн б/с, а саму сделку продлить до 2025 года).

( Читать дальше )

Мои медвежьи взгляды на рынок США

- 02 ноября 2023, 16:29

- |

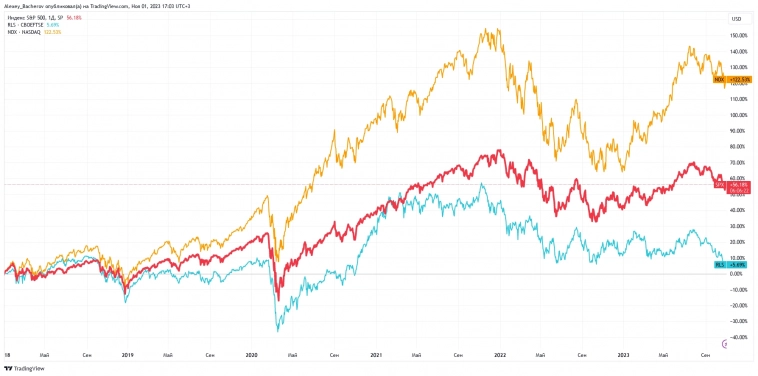

На своём закрытом канале ABTRUSTOPSEC я достаточно подробно описывал, почему я по медвежьи смотрю на рынок акций в США, и это объясняет достаточно большую экспозицию золота в моих портфелях. Сегодня я хочу опубликовать ещё несколько интересных фактов, подтверждающих мою позицию в этом вопросе.

На данном графике представлены три популярные индекса: NASDAQ, SP500 и RUSSELL 2000, несложно увидеть, что большая часть роста Американского рынка приходится на высокотехнологичный сектор, в то время как широкий рынок, представленный RUSSELL 2000, вернулся к значениям 5-ти летней давности.

( Читать дальше )

Спад экономики Китая

- 31 октября 2023, 16:46

- |

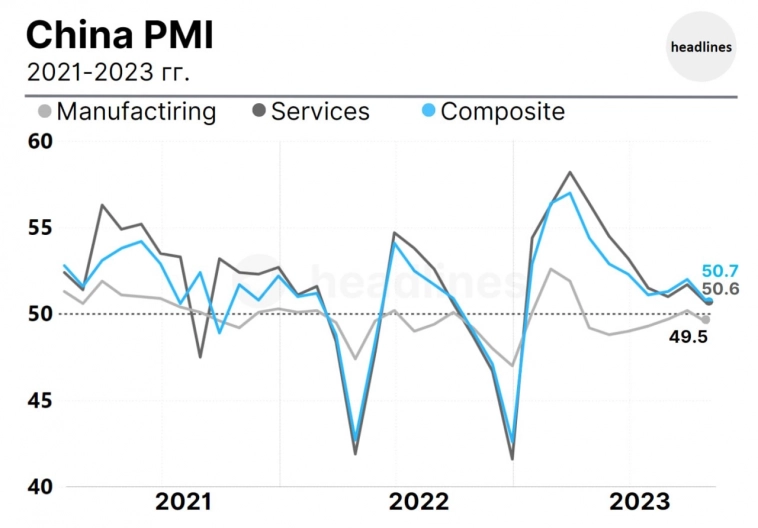

● Сводный индекс PMI в Китае упал до 50.7 в октябре с 52.0 в предыдущем месяце, это самый низкий показатель с декабря 2022 года.

● Производственная активность неожиданно сократилась после роста в сентябре, в то время как сектор услуг вырос наименьшим образом за 10 месяцев.

источник: headlines,tradingeconomics.com

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

Перспективы по золоту, разбор Биткоина и рубля. Новая логика волнового анализа.

- 31 октября 2023, 13:33

- |

ТАЙМКОДЫ:

1) Коротко о главном 00:00

2) Японская йена (USDJPY) — тренд D1+Н4+Н1 01:50

3) Золото (XAUUSD) — боковик D1 локально тренд М15 06:40

4) Евродоллар (EURUSD) — боковик D1 11:48

5) Нефть WTI (WTI OIL) — боковики Н1 и W1 14:15

6) Индекс Nasdaq (NDX, NQ) — Боковик Н4 16:50

7) Биткоин (BTC, Bitcoin) — серия боковиков W1+D1 локально тренд М15 19:47

8) Рубль (USDRUB, курс рубля) — Боковик D1 27:10

Триггером долгового кризиса в США может стать Россия! Чем больше ракет, снарядов и бомб производит Россия, тем выше экспонента госрасходов США…

- 30 октября 2023, 12:10

- |

1. Рост ВПК в России в результате госинвестиций до известных пределов идет на пользу России и еще до более дальных пределов — экономически нейтрален!

2. Это связано с тем, что, во-первых, импортозамещение и прочие выпадающие статьи ВВП так или иначе надо поддерживать и делать это через финансирование ВПК — не худший вариант, а, во-вторых, восстанавливаются, адаптируются(«заимствуются») и разрабатываются технологические решения. Плюс, на месте покупателей на мировом рынке вооружений выбор в пользу российских производителей ну, скажем, весьма вероятен

3. В США и ЕС нет денег вообще ни на что. Дефицит бюджета составляет 33%: это отношение доходов к расходам бюджета, а есть еще штаты, муниципалитеты и федеральные агентства, долг которых почти как государственный. Ставки заимствований растут, доходность 10-летних облигаций близка к 5%. А в случае наступления рецессии денег понадобиться больше в разы — главное на помощь населению(пособия по безработице) плюс тем экономическим агентам, которых на этот раз будут спасать. Иначе: в связи с рецессией налоговые поступления еще упадут, а госрасходы еще возрастут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал