индексный фонд

Фонд SBMX ETF от Сбера - обзор, состав и почему он занимает 1-е место в моем портфеле

- 29 февраля 2024, 09:28

- |

Ещё больше свежих обзоров на самые актуальные инвестиционные инструменты — в моем телеграм-канале. Подписывайтесь!

👆Сразу оговорюсь, чтобы в меня с ходу не полетели тапки: я называю фонд от Сбера аббревиатурой ETF просто по старой привычке. Юридически, конечно, это никакой не ETF, а наш, исконно российский, сермяжный БПИФ (биржевой паевой инвестиционный фонд), работающий по отечественному праву.

Один из первых БПИФ-ов на индекс Мосбиржи и самый первый от УК «Сбер — Управление активами», который появился в 2018 году.

Краткая информация о фонде SBMX

Фонд «Топ российских акций» с тикером SBMX — пассивный индексный фонд, следующий за индексом MCFTR — Индексом Мосбиржи полной доходности «брутто».

Индекс Мосбиржи полной доходности «брутто» — это взвешенный по рыночной капитализации фондовый индекс, включающий наиболее ликвидные акции и депозитарные расписки крупнейших российских эмитентов. Перечень эмитентов и их вес пересматривается раз в квартал. Рассчитывается с учетом дивидендных выплат и без учета налогообложения.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 9 )

Акции средней и малой капитализации (SBSC)

- 15 октября 2023, 19:02

- |

Комиссия 1,2% Состав индекса перекликается с IMOEX, общий вес пересечений 6%

На мой взгляд самая большая проблема это большой вес polymetal (8%), компания меняет юрисдикцию и планирует продать российские активы

Конкурентов фонду нет, выход данного фонда является позитивным сигналом развития фондов на бирже

Альтернатива индексу мосбиржи

- 27 сентября 2023, 22:06

- |

Акции отбираются по трем критериям:

• Дивидендная доходность

• Стабильность дивидендов

• Качество эмитента

Достоинством фонда является ограничение по весу в индексе — максимальный вес 8%

Недостатком является меньшая диверсификация чем у индекса Мосбиржи, банковский сектор представлен только банком БСП.

Неплохой индекс, но из-за небольшого количества эмитентов, проще собрать самому индекс и не платить комиссию за управление ( около 80 тыс. рублей понадобится чтобы собрать данный индекс)

Индексные фонды на любые инвестиционные идеи! (часть 3)

- 07 марта 2023, 16:25

- |

До этого я рассказывал про ETF, которые можно использовать в активных инвестициях, если нет желания или навыков выбора отдельных акций.

Теперь мы рассмотрим остальные классы активов, то есть облигации, золото и недвижимость.

• Глобальные 🌎

Облигации всего мира — BNDW;

Облигации США и других стран с долларовым хеджированием — BNDX;

Государственные и корпоративные облигации развивающихся стран — VWOB;

Среднесрочные корпоративные гособлигации США и других стран — VCIT.

• Немного по США 🇺🇸

Долгосрочные гособлигации США (> 20 лет) — TLT;

Краткосрочные казначейские облигации США (1-3 года) — SHY;

Индексируемые на размер инфляции казначейские облигации США — TIP;

Корпоративные и государственные облигации США — BND;

Фонд смешанных облигаций США — AGG;

Мусорные облигации США — HYG.

• Золото 🔱

Физическое золото — GLD / IAU / SGOL;

Синтетические фонды — не советую их брать!

• Недвижимость 🏡

США — VNQ;

Развитые страны без США — VNQI.

( Читать дальше )

Интервальный индексный ПИФ на Индекс МосБиржи: первая ребалансировка

- 02 февраля 2022, 16:41

- |

В первом посте купили акции на 297,385 млн. р., УК забрала себе комиссию за управления в размере 2,615 млн. р., что составило 0,879% от СЧА.

Точность отслеживания Индекса была не хуже, чем 0,61%.

Подготовка к ребалансировке

Перед ребалансировкой нужно знать:1. Процентное содержание каждой бумаги в Индексе.

2. Процентное содержание каждой бумаги в ПИФе.

3. Наименования бумаг, включённых и исключённых из индекса.

4. Сумма, полученных дивидендов за прошедший квартал.

Процентное содержание каждой бумаги в Индексе

Узнаём из ежеквартальных отчётов МосБиржи, какие бумаги включены, а какие исключены из Индекса.Бумаги Мечел ао исключены из Индекса. Веса остальных бумаг изменены так, чтобы в сумме было 100%.

( Читать дальше )

Интервальный индексный ПИФ на Индекс МосБиржи: введение, первые покупки

- 12 января 2022, 22:17

- |

Введение.

Интервальный – операция с паями производиться 4 раза в год в моменты изменения состава индекса ММВБ. Заявки на куплю/продажу принимаются в течение 1 недели после объявления изменений в индексе. На совершение операций купли/продажи даётся не более 21 календарных дней. Можно за это время попытаться поймать локальное дно.

В статье предполагал пустить 1 млрд. р. в этот ПИФ, но на investfunds.ru нашёл только 7 фондов со СЧА более 100 млн. р.

Значит, есть какие-то ограничения из-за которых ПИФы не растут в размерах. В этой статье начну, а при интересе со стороны участников ресурса, продолжу публикации о модельном (то есть без реальных денег) интервальном индексном ПИФе.

( Читать дальше )

Я эволюционировал до новой стратегии биржевой игры.

- 17 декабря 2021, 18:42

- |

Но задача любого игрока — обогнать индекс.

Для этого может быть применена более сложная стратегия — спекуляция акциями этого фонда.

Но, поскольку в индексе 3 основные фишки занимают долю 40%, логично предположить, что именно эти фишки являются локомотивом индекса.

А остальные фишки являются балластом, который снижает доходность индекса.

( Читать дальше )

Пассивная стратегия инвестирования. Для тех, у кого совсем нет времени

- 02 декабря 2019, 14:08

- |

Если вы не читали мои материалы про дивидендную и доходную стратегию, то рекомендую начать с них — [1] и [2]

Типичный диалог с приятелем, который подумывает об инвестициях:

Приятель: Привет, подскажи куда вложить деньги.

Я: Выведи всё в кеш. Положи кеш на депозит в банке. Не прикасайся к этим деньгам. Ближайшие полгода посвяти изучению инвестиций. Смотри вебинары, читай книги, слушай подкасты и т.д.

Приятель: Ой. Ну не-е-т. У меня на это нет времени. Давай я лучше дам тебе деньги в управление.

Что я могу посоветовать таким людям? Найдите время (совсем немного) для изучения пассивной стратегии инвестирования. Любые другие способы скорее всего приведут вас к потерям.

( Читать дальше )

Grayscale запускает первый публичный индексный фонд Digital Large Cap!

- 15 октября 2019, 15:45

- |

Компания Grayscale Investments получила одобрение регулирующих органов на листинг первого публично торгуемого индексного фонда Digital Large Cap (DLC).

Компания Grayscale Investments получила одобрение регулирующих органов на листинг первого публично торгуемого индексного фонда Digital Large Cap (DLC).Вслед за получением разрешения от Агентства по регулированию деятельности финансовых институтов США (FINRA), фонд будет включен в листинг внебиржевых рынков и начнет торговаться под тикером GDLCF. Новый продукт будет доступен для всех инвесторов, имеющих доступ к ценным бумагам США.

DLC – это четвертый публично торгуемый инвестиционный продукт Grayscale после Bitcoin Trust (OTCQX: GBTC), Ethereum Trust (OTCQX: ETHE) и Ethereum Classic Trust (OTCQX: ETCG). Grayscale стремится представить на публичном рынке все десять своих инвестиционных продуктов, которые в настоящее время открыты для аккредитованных инвесторов.

( Читать дальше )

Кто побеждает: рынок или гений управляющего?

- 19 сентября 2019, 13:08

- |

Активное инвестирование

Активный инвестор думает, что благодаря своему мастерству, навыкам, «секретным» знаниям или уникальной торговой стратегии, он легко сможет превысить рыночную доходность.

Адепты активных инвестиций непременно стремятся опередить рынок. Это их основная цель и ключевая идея.

Считается, что благодаря своему мастерству, навыкам, «секретным» знаниям или уникальной торговой стратегии, активный инвестор довольно легко может опередить рынок. В случае с американским рынком эталоном, как правило, выбирается индекс S&P 500, в который входят 500 крупнейших компаний США.

Некоторым из них, иногда, это действительно удается, особенно на коротких периодах времени. Порой, активный инвестор, получивший интересный результат за месяц или полгода, решает, что так будет всегда и что пора уже явить миру свою гениальность, и даже пытается набрать последователей.

В развитых финансовых индустриях запада, чаще всего гениальные управляющие создают фонды под собственным управлением и декларируют привлекательную доходность для потенциальных пайщиков этих фондов. Под управлением таких фондов в финансовой индустрии сейчас находятся миллиарды долларов.

И возникает интересный вопрос:

А могут ли управляющие подобных фондов показывать регулярно, на протяжении нескольких лет доходность от своих операций, превышая все тот же индекс S&P 500?

Конечно, могут, но чем длиннее горизонт инвестиций, тем меньше остается фондов, опережающих рынок и их число стремиться к нулю. Даже на таких краткосрочных периодах, как 1 год, 3 года и 5 лет, большинству фондов не удается обогнать рыночную доходность и принести пайщикам обещанный повышенный результат. Что уж говорить про более длинные дистанции инвестирования!

Сравнение доходности активно управляемых фондов с эталонными индексными фондами

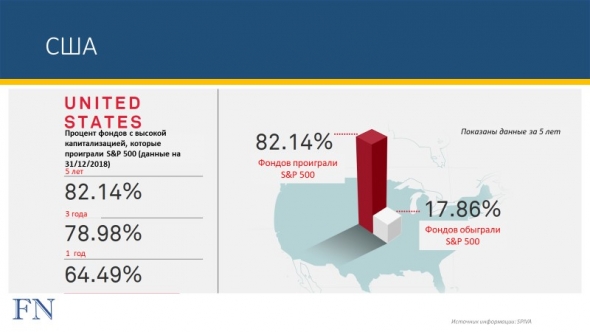

Существует научное исследование от SPIVA, публикуемое ежегодно, которое сравнивает доходность от деятельности активно управляемых фондов с рыночной доходностью подобных эталонных индексов. Посмотрим результаты этих исследований по странам и регионам:

- США

Видим в нижней строке, что даже за год почти 65% активно управляемых фондов в США проиграли рынку. А за 5 лет доля проигравших увеличилась до 82%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал