вильямс

Модернизированный фрактал Вильямса. Фрактальные уровни и анализ отклонений.

- 10 декабря 2021, 15:12

- |

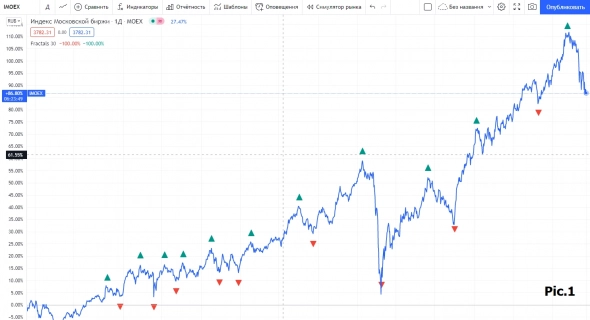

Бывает очень полезно искать локальные экстремумы. С точки зрения математического моделирования на ценовых рядах, это не такая тривиальная задача. Я пробовал разные методы, и на удивление, весьма неплохими оказались достаточно известные всем — фракталы Вильямса. Те самые которые ищут максимум или минимум цен среди N+1 значений по простому условию –центральное из них было выше, или ниже тех, которое идут до неё, и после. Особенно хорошо фракталам удается находить такие экстремумы на больших временных интервалах и с большим количеством N (График 1, Фаркталы Вильямса N=30 Days)

Однако, самый большой недостаток фракталов Вильямса, это скорость их появления. То есть существенное запаздывание появление, что делает их абсолютно непригодным с точки зрения проведения хоть каких-нибудь значимых динамических исследований. Они прекрасно отображают историю, но и только. Думаю, я не ошибусь, если скажу, что и в ТА его редко используют. Помнится в 2017 году мы с другом написали робота, который должен был торговать от уровней, которые показывал последний известный фрактал (График 2. Пример построения фрактального уровня).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 4 )

Возьми с полки пирожок!

- 04 августа 2019, 05:26

- |

В стародавние времена, когда в моей жизни ещё не было молодого смартлабовца, любил я сиживать в пивном ресторане «Бирштрассе». Обычно, с двумя корешами, один занимался букмекерством и ставками, другой увлекался эмоциями и надуванием щёк. И вот, после третьей кружки пива, стала им вдруг интересной тема «прибыль-убытки», а точнее, как я реагирую на эти два полярных состояния организма. Что я испытываю, теряя мильён за один день? Про прибыль они, понятно, дипломатично умалчивали. В общем, стали меня пытать. Они знали, что я на бирже ворочаю охулиардами, поэтому их интерес был вполне объясним :-)

Признаюсь, своими ответами я обоих огорошил. Вернее, удивил букмекера, а вот эмоционального криэйтора просто сразу пригвоздил к полу. После третьей кружки я обычно бываю в ударе, поэтому мой спич продлился долго, аж до пятой кружки. Но если уложить в один трезвый абзац, то суть проста.

— Есть прибыль и прибыль – это разные вещи. Прибыль – она и в Африке прибыль, скажете вы, но нет. Биржа – странная штука, здесь всё не так, как в реальной жизни. В биржевой торговле, прежде всего, нужно следовать своей торговой системе. Если я заработаю сверхприбыль вопреки своей ТС, совершив интуитивную сделку (а у меня таковых было вагон с тележкой), то я буду изрядно огорчён. Ибо я нарушил свои правила торговли.

— Да ты реально сдвинулся, ты точно – бо-бо! – тут я вынужден сделать маленькое отступление, ибо эмоциональный криэйтор стал энергично крутить своим указательным пальцем левой руки у своего же левого виска. – Тебе нечего делать на бирже с таким подходом! Это же — прибыль, дубина! Как можно этого не понимать!

А я понял, что мы живём в разных мирах. После того случая с пивом, я ещё несколько раз экспериментировал подобным образом, результат всегда был один – люди тебя не понимают, и считают тебя дураком. Ну, и ладно, пусть так и будет, мы ведь трейдеры и готовы принять любое решение :-)

— Ты упомянул про прибыль, но какова твоя реакция на убыток? – деловито поинтересовался букмекер. Вот кто не потерял самообладания и не поддался эмоциям. Только прищуренные глаза выдавали недюжинный интерес.

— Убытку я буду радоваться, если он получен согласно правилам моей торговой системы.

После этой моей фразы криэйтор не выдержал, уронил бокал и ушёл в туалет надолго. Букмекер тоже был в некотором ах… замешательстве, но я разъяснил ему.

— Главное в биржевой торговле – это следовать своим правилам. Как и в любой сфере человеческой деятельности, эти правила написаны кровью. Никак нельзя от них отклоняться! Как ни странно это прозвучит, но им нужно тупо следовать. Тупо, и в этом ключ! Многие в трейдинге переходят к написанию торговых роботов, поскольку у них не получается быть тупыми. Согласен, это очень трудно, превратиться в тупого болвана. Но у меня это получилось. Это было нелегко, но я научился быть тупым…

После этих моих слов, я заметил, что с букмекером тоже стала происходить некоторая перемена. По-крайней мере, он изменился в лице…

— На бирже нужно быть тупым? – внезапно охрип букмекер. – И это самый высококонкурентный бизнес, где сражаются лучшие умы человечества? Где Сорос атакует Баффета, а тот атакует всех остальных? А ты вдруг рад тому, что научился тупить?

— Да не тупить, а тупо исполнять сигналы своей торговой системы, вот что главное, — ответил я без эмоций, ибо трейдинг приучил меня к этому. – Короче, пока ты не увидишь перед собой стакан, и не испытаешь тех эмоций, что испытал я, тебе будет трудно понять…

— Да вижу я стакан! – букмекер взметнул перед собой бокал с пивом. – И с эмоциями у меня полный порядок!

— Вижу, что видишь, — миролюбиво согласился я. – Всё-таки пятая кружка… На этом, думаю, разговор о трейдинге можно приостановить… В смысле, отложить до следующего раза.

( Читать дальше )

Обзор книги Ларри Вильямса "Долгосрочные секреты краткосрочной торговли"

- 12 февраля 2018, 13:09

- |

К черту критерий Келли и оптимальное f

- 24 января 2017, 11:26

- |

- Нет оснований считать, что результаты прошлых сделок, по которым расчитываются Келли или f, будут такими же и в будущем. Более того, есть все основания ожидать, что они будут другими, т.е. f, оптимальное для прошлых сделок, не будет оптимальным для будущих.

- Использование Келли или оптимального f дает максимальный прирост капитала, но соответствующие такому приросту просадки выдержит далеко не каждый. Это признает даже Р.Винс.

- Минимальная ошибка в большую сторону при расчетах приводит к сливу депозита. С учетом первого пункта, вероятность такой ошибки весьма велика. Использование полу-Келли частично решает проблему, но выплескивает младенца — максимальный прирост капитала.

Как сделать хедж фонд?

- 25 ноября 2015, 13:17

- |

И еще такой вопрос по ДУ — насколько хороши следующие условия: максимальная просадка -10%, возможный годовой доход 50%. Условия: плата за управление 2% в год, бонус за результат- 50% от прибыли после налогообложения, возможна выплата прибыли два раза в месяц.

Просто интересно узнать все это о чем выше написал, просьба пишите только те кто профи в теме, физикам и лудоманам не писать.

Не будьте лохами, занимайтесь инвестированием)))

- 15 ноября 2015, 11:34

- |

Торгуй алгоритм! Разоблачение...

У новичков бытует мнение, что нужно придерживаться своего торгового алгоритма, соблюдать правила и вот тогда уж точно будет профит.

Это мнение навязывается всякими околорыночными гурами. Они говорят:

— Вот тут ты не обрезал убыток, а тут не дал прибыли течь…у тебя проблемы с контролем эмоций… (Задним числом я тоже могу быть таким гуру )

На этом построен огромный околорыночный бизнес по обучении психологии, теханализ, самоконтроль и т.д.

Сливающим новичкам кажется, что у них проблема в психологии, что они не могут строго придерживаться правил своей системы и поэтому они сливают. Но так ли это на самом деле? Давайте разберемся.

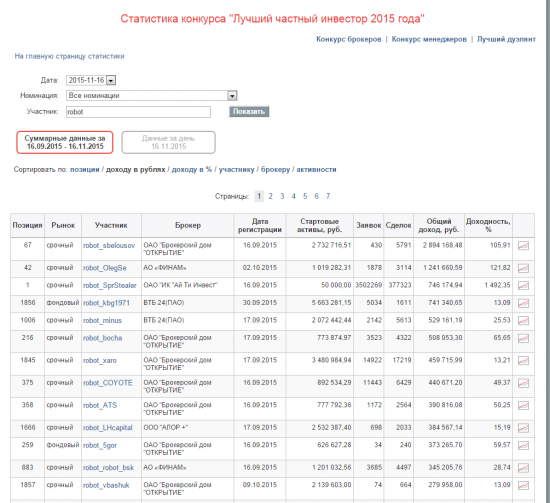

Для анализа возьмем тех, кто всегда придерживается алгоритма – роботов на ЛЧИ 2015!

Итак, всего на ЛЧИ мы видим 679 роботов. Если убрать «Мертвые души роботов» т.е. тех, кто не торговал вообще, то получим:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал