банковский депозит

Рынок депозитов и банковская отчетность на 01.12.

- 31 декабря 2019, 12:51

- |

Рынок депозитов:

Есть ярко выраженные лидеры по привлечению из ТОП-10. Очень хорошие ставки через НГ.

Также, вчера на Бирже эффективные ставки были на высоком уровне — 6%.

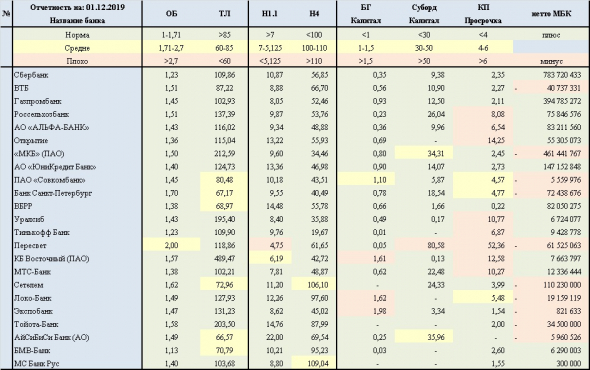

Отчетность банков на 01.12:

У некоторых банков произошли изменения, но в целом предыдущие тренды сохранились.

У МТСа — АФК вышла из владельцев, достаточность капитала Н1.1 подросла и стала выше 7%. Кстати, банк начал привлекаться более активно и предлагать более рыночные ставки.

У БСПб — структура баланса несколько ухудшилась, равно как и текущая ликвидность. При этом нормативы Н1.1 и Н4 выглядят вполне адекватно.

Локо-банк — проблемы сохраняются, хотя изменения баланса пока остаются не значительными.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Альтернатива банковскому депозиту: Как получить доходность до 10 % в валюте? / Банковский Вклад

- 05 декабря 2019, 18:06

- |

Депозиты, депозиты.. а я маленький такой...

- 08 октября 2019, 15:22

- |

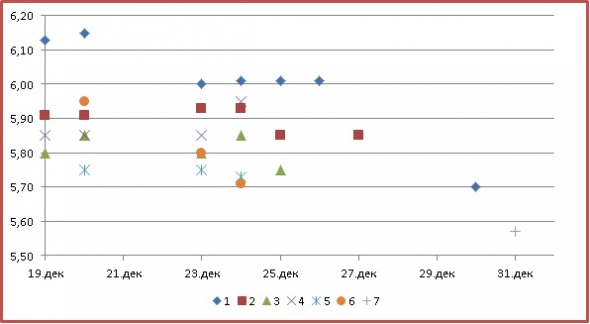

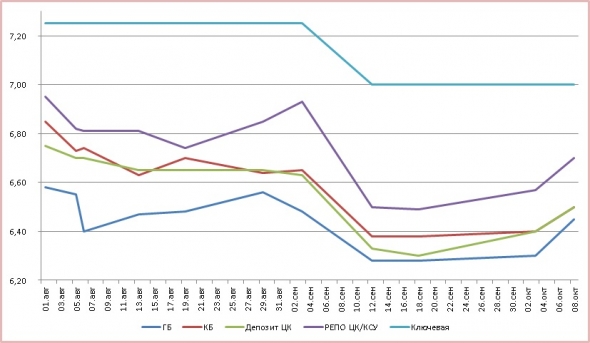

Для наглядности «корпоративный» рынок Депо выглядит следующим образом:

Точки — твердые котировки 3-х «средних» по ставке банков. Экстремумы «отсекаются».

Госбанки в среднем, очень близки друг к другу. Хотя некоторые из них, одно время стояли на максимуме, приближенному к позициям отдельных частных банков, а сейчас стоят на минимуме. Даже не смотря на то, что «госы» сейчас активно «гребут» по ставкам, близким к коммбанкам.

Возвращаясь к теме риск-менеджмента — оценка банковского баланса позволила работать с существенно большим количеством банков. Многие коммерческие банки, включенные в финансовые группы, ищут ликвидность на рынке. Поскольку «родители» их не балуют и дают под существенный %%. На текущий момент, у этих банков котировки выше ключевой.

( Читать дальше )

No way out (остатки на счетах). Что делать корпорату с короткой и не очень - ликвидностью?!

- 07 августа 2019, 14:18

- |

Инструменты:

- Депозиты и НСО (неснижаемый остаток)

- Депозит с ЦК и М-Депозиты

- Разномастное РЕПО (КСУ и ЦК)

- Свопы

- Бонды

Остальное уже более «рисковое» с т.з. конечного результата.

Итак, вводная: Высокие остатки и задача разделения ликвидности по срокам.

Основное, что нужно понимать при выборе для себя (здесь под «собой» я понимаю крупный корпоративный бизнес), что поскольку Биржа пока не так (как хотелось бы) «близка» к «непрофучастникам», тема с хеджем/размещение средств выглядит достаточно сомнительно, поскольку непосредственное функционирование (бухгалтерия/налоговая группа/аудит) будет весьма затруднительным, при несущественной разнице в доходе (по сравнению с «классикой» банковского обслуживания).

Реализация очень часто упирается именно в неумение (а зачастую и нежелание) смежных подразделений (которые, скажем так — «обрабатывают данные»). И если говорить о «защите» продукта перед топ-менеджментом (финдиректор и ко), позиция будет достаточно слаба именно из-за доходности (несущественности разницы). Нет, конечно, оговорюсь, что здесь можно выбрать бонды с высокими доходностями, да и вообще (при должном умении) можно построить «пирамиду» — но: риски будут существенно выше (а не надо забывать, что это Корпорат у которого трейдинг/хедж совершенно непрофильная деятельность, о которой многие узнали-то сравнительно недавно) и все это «действо» требует определенного умения (как строить/разбирать, так и учитывать/вычитать/аудировать).

( Читать дальше )

Управление капиталом. Банковский вклад.

- 30 июня 2019, 13:58

- |

Однако, на этом преимущества вклада заканчиваются, т.к. на длительных горизонтах деньги съедает инфляция образуя, как я называю, банковский аллигатор.

Чтобы объяснить как он работает я сравнил два графика: график накопленного дохода на банковском депозите и график накопленной инфляции начиная с 1998 года, ведь если вы собираетесь инвестировать в депозит врага нужно знать в лицо.

Как видно на графике враг достаточно коварен и непредсказуем — мало кто уверен, что инфляция за очередной инвестиционный период не перекроет обещанный банковский процент.

Инвестор в депозит превращается в обычного игрока на финансовых рынках, причем с отрицательным математическим ожиданием.

Именно поэтому, свои инвестиционные предпочтения я максимально пытаюсь сместить в зону других инвестиций, которые не так сильно страдают от инфляции.

Сознательный уход от игры с инфляцией — вот первый урок управления финансовым капиталом.

Привлекательность депозитов в российских банках падает

- 15 февраля 2018, 13:19

- |

В ноябре 2017 года средневзвешенная ставка по рублевым депозитам физических лиц в банках РФ сроком от 1 года опустилась до 6,32%. В развитых странах подобная доходность вполне соответствует запросам консервативных инвесторов, так как позволяет получать стабильный доход в условиях низкой инфляции. Однако в российских реалиях столь низкие ставки по депозитным продуктам являются редким явлением. Последний раз в докризисный период средневзвешенная ставка по рублевым депозитам в банках РФ сроком от 1 года опускалась ниже текущего уровня в сентябре 2011 года. Одна из главных причин текущего положения на рынке — планомерное сокращение ключевой ставки Центральным банком РФ до уровня 7,75% к концу 2017 года. В условиях нестабильной инфляции, более высоких страновых рисков в разрезе банковской системы, а также валютных рисков, российские инвесторы постепенно теряют интерес к банковским депозитам. Кроме того в условиях сокращения реальных располагаемых денежных доходов (на 1,7% г/г в 2017 году и на 5,8% г/г в 2016 году) население больше предпочитает «потреблять», нежели «сберегать».

( Читать дальше )

Спекуляции на банковской доходности.

- 26 февраля 2017, 13:36

- |

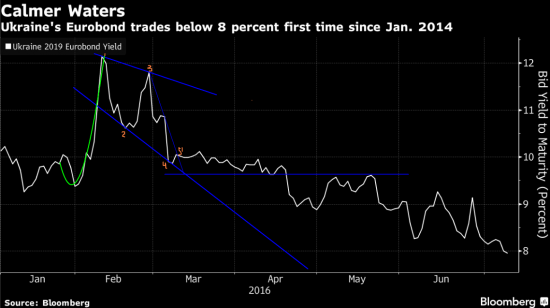

У знакомых родилась мысль, просьба прокомментировать. Отопительный сезон заканчиваться и риски необходимые для закупки валюты и покупки газа минимальны, что привело бы к обесцениванию гривны. Доходность банковского депозита в ВТБ на Украине 17.50% годовых. Наступает относительно безрисковый период, где-то до августа 2017 месяца. Доходность евробондов с погашением 2019 года падала (у кого есть свежий график, огромная просьба скинуть мне цели нужно рассчитать):

www.bloomberg.com/news/articles/2016-07-11/ukraine-bonds-trade-like-crimea-never-happened-amid-yield-hunt

Хотят рискнуть с относительно не большой суммой на 5 мес. совокупно выходит ~ 7,29%. Риск есть в пределах этих процентов. Резкой девальвации гривны в этот период не ожидают и скорей искусственно гривну будут держать если выборы осенью будут.

Огромная просьба в комментах по делу, без сами знаете чего ;)

Минфин хочет налог на Банковские Депозиты

- 26 октября 2016, 18:37

- |

Минфин хочет ввести налог на доходную часть банковских вкладов

Человек, имея миллиард рублей на депозите, а такие люди есть,

и их довольно много, не платят никаких налогов с доходов своих депозитов»,

— цитирует агентство «Прайм» заявление министра.

Вообще уже что ли там в ЕдРе маразм зашкаливает?

страна миллиардеров ))))

Министерство финансов России рассматривает возможность налогообложения доходной части банковских вкладов. Этот вопрос находится на предварительном согласовании, заявил в среду заместитель министра Алексей Моисеев на лекции в Финансовом университете.

«По депозитам есть совершенно исключительный в мировой практике налоговый вычет, когда люди в принципе не платят по депозитам ничего. Человек, имея миллиард рублей на депозите, а такие люди есть, и их довольно много, не платят никаких налогов с доходов своих депозитов»,

( Читать дальше )

Парковка средств на FORTS

- 06 июля 2016, 08:04

- |

Помогите, пожалуйста, найти способ припарковать средства на FORTS, т.е. вложить примерно на процент банковской ставки, с возможностью мгновенного высвобождения. Если, конечно, таковой существует.

Например, если размещать средства лонг акция + шорт фьючерс, получаем синтетическую облигацию. По доходности и скорости высвобождения годится. Но средства приходится переводить со спота на FORTS.

До 13-го года работала система шорт Si + шорт SR (или практически любой фьючерс на акцию), благодаря низкой волатильности арбитражной пары и двойному контанго в пользу продавца. Но потом рубль отвязался от акций и пошёл в космос, убив систему в пух и прах.

Рассматриваю любые инструменты FORTS в том числе опционы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал