ЭкономЛизинг облигации

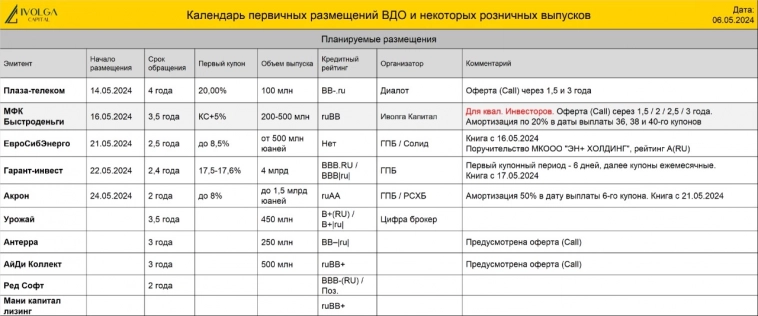

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 07 мая 2024, 10:43

- |

- комментировать

- Комментарии ( 0 )

Сегодня заявки на размещении облигаций ЭкономЛизинг-7 (ruBB+, YTM 18,3%) удовлетворяться не будут

- 20 февраля 2024, 09:15

- |

❗️Сегодня заявки на первичном размещении облигаций ЭкономЛизинг 001Р-07 (ISIN: RU000A107SX3, ruBB+, YTM 18,3%) удовлетворяться не будут.

Исполнение заявок возобновится со среды 21 февраля.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

План по первичным размещениям облигаций на неделю с 19.02 по 25.02.24

- 19 февраля 2024, 11:47

- |

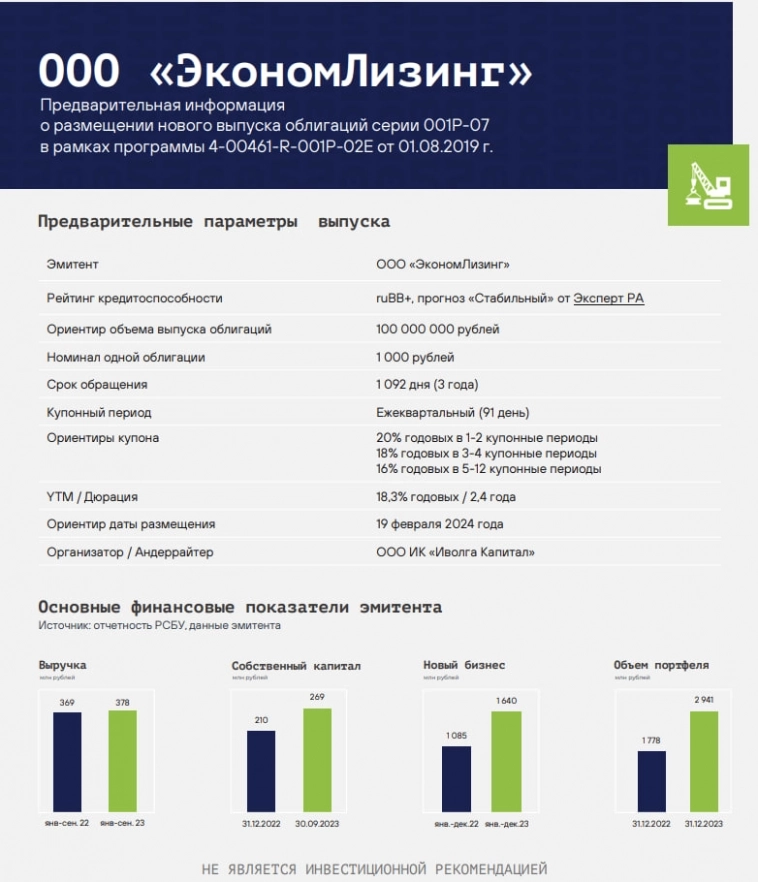

🚜Эконом Лизинг: BB+, купон квартальн. 20–18–16% (YTM~18,3%). 3 года, 100 млн.

Лесенка, первые две ступеньки купона по полгода. Символически лучше прошлого выпуска RU000A1078Y6 Проблема, что он так и не вышел из-под номинала, хотя параметры были вполне адекватные, и по кредитному качеству к Эконому вопросов нет: долговая нагрузка без экстрима, в апреле-24 погашение на 200 млн., но новый выпуск + денежная позиция на балансе его перекрывают

Из интересного, у них на балансе абсолютно всегда лежит кэш примерно на сумму годового запаса процентов к уплате. Что в этом хорошего для бизнеса – не представляю, но в плане платежеспособности тоже плюсик

( Читать дальше )

Как участвовать в сегодняшнем размещении облигаций ЭкономЛизинг 07 (ruBB+, 100 млн р., дюрация 2,4 года, YTM 18,3% годовых)?

- 19 февраля 2024, 08:11

- |

Скрипт для участия в сегодняшнем размещении 7-го ВЫПУСКА ОБЛИГАЦИЙ ЭКОНОМЛИЗИНГ:

— Полное / краткое наименование: ЭкономЛизинг 001Р-07 / ЭконЛиз1Р7

— ISIN: RU000A107SX3

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 19 февраля:

с 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

❗️Пожалуйста, направьте номер выставленной заявки в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❗️❗️ Вероятность, что будут исполнены заявки, не подтвержденные через телеграм-бот @ivolgacapital_bot, есть, но непредсказуемая

____________________________

Обобщенные параметры выпуска:

Кредитный рейтинг эмитента: ruBB+

Сумма размещения: 100 млн руб.

Ежеквартальный купон

Ставка:

20% годовых в 1-2 купонные периоды

18% годовых в 3-4 купонные периоды

16% годовых в 5-12 купонные периоды

YTM / Дюрация: 18,3% годовых / 2,4 года

( Читать дальше )

Скрипт участия в первичном размещении облигаций ЭкономЛизинг 07 (ruBB+, 100 млн р., дюрация 2,4 года, YTM 18,3% годовых)

- 16 февраля 2024, 12:10

- |

В понедельник 19 февраля — СТАРТ РАЗМЕЩЕНИЯ 7-го ВЫПУСКА ОБЛИГАЦИЙ ЭКОНОМЛИЗИНГ

Скрипт для участия в первичном размещении:

— Полное / краткое наименование: ЭкономЛизинг 001Р-07 / ЭконЛиз1Р7

— ISIN: RU000A107SX3

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 19 февраля:

с 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

❗️Пожалуйста, направьте номер выставленной заявки в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❗️❗️ А также, если планируете поучаствовать в размещении, пожалуйста, напишите нам о своем желании заранее (сюда же, в @ivolgacapital_bot)

Обобщенные параметры выпуска:

Кредитный рейтинг эмитента: ruBB+

Сумма размещения: 100 млн руб.

Ежеквартальный купон

Ставка:

20% годовых в 1-2 купонные периоды

18% годовых в 3-4 купонные периоды

16% годовых в 5-12 купонные периоды

( Читать дальше )

23 ноября "ЭкономЛизинг" начнет размещение облигаций на 100 млн.рублей

- 18 ноября 2023, 21:03

- |

ООО «ЭкономЛизинг» – универсальная лизинговая компания. В портфеле компании более 15 видов оборудования, преобладают строительная и дорожно-строительная техника, а также легковой и грузовой автотранспорт. Около 90% клиентов компании являются предприятиями малого и среднего бизнеса. Головной офис компании расположен в городе Саратов.

Старт размещения 23 ноября

- Наименование: ЭкономЛиз-001Р-06

- Рейтинг: ВВ+ (Эксперт РА, прогноз «Стабильный»)

- Купон: (квартальный)

- 20% 1-2 купон

- 17% 3-4 купон

- 16% 5-12 купон

- Срок обращения: 3 года

- Объем: 100 млн.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: ИК «Иволга Капитал»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Сделки в портфелях PRObonds

- 16 августа 2023, 11:43

- |

Облигации нового выпуска ООО ЭкономЛизинг добавляются в портфель PRObonds ВДО на 1% от активов. Покупка на сегодняшних первичных торгах.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

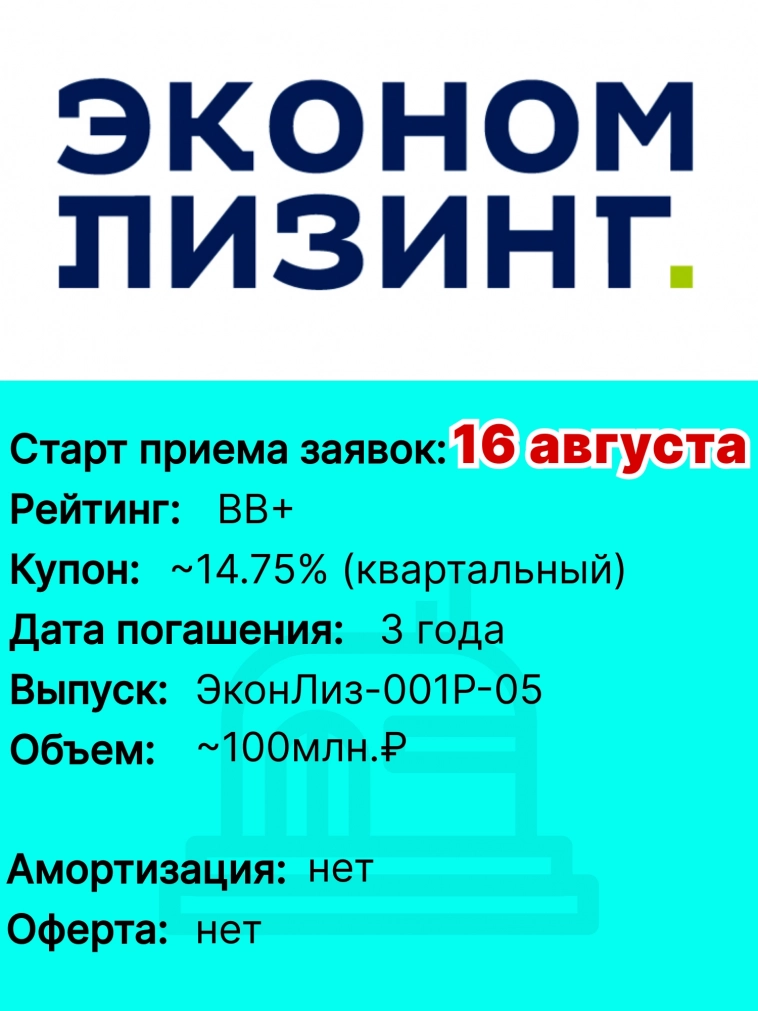

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт"Эконом Лизинг" 16 августа соберет заявки на новый выпуск облигаций

- 11 августа 2023, 11:56

- |

Сбор заявок: 16 августа

- Наименование: ЭконЛиз-001Р-05

- Рейтинг: ВВ+

- Купон: ~14.75% (квартальный)

- Дата погашения: 3 лет

- Объем: ~ 100 млн.руб.

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 руб.

Вся свежая информация по новым выпускам у меня в телеграмм канале.

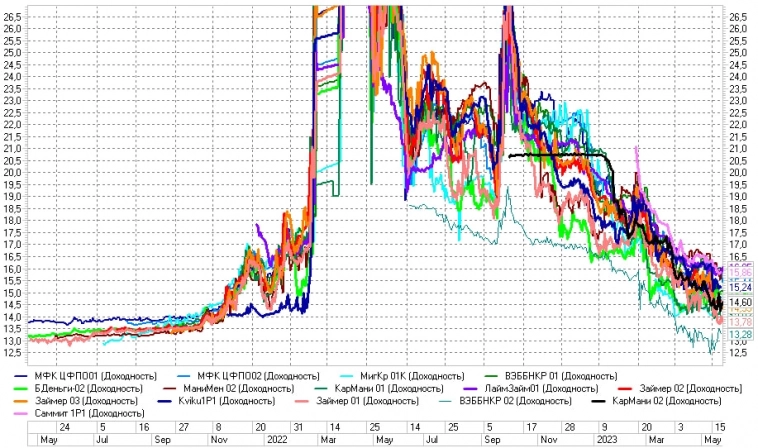

МФК возвращаются на рынок облигаций

- 26 мая 2023, 07:37

- |

Вчера мы анонсировали размещение облигационного выпуска МФК Быстроденьги (ruBB, 300 млн.р., дюрация ~3 года, YTM 17.2%). Обычный небольшой выпуск, но в отличие от предыдущих размещений МФО последних 1,5 лет, этот, похоже, открывает целую серию выходов микрофинансовых компаний на рынок.

Микрофинансы – одна из наиболее емких групп заемщиков. Соперничающая с девелоперами. Но в отличие от них более самостоятельная, без банковской и льготной обвязки. То, что ее не давно почти не было на облигационном рынке – вопрос арифметический, занимать было слишком дорого и сложно.

И потому некоторым парадоксом кажутся и новые ставки МФК. У Быстроденег ожидаемый купон 16% (доходность выше) при рейтинге ruBB. Взглянем динамику доходностей МФО (на графике) и не увидим там подобных значений. В моем понимании мы там видим искривление рынка, почти лишенного предложения.

Маленькие суммы можно пробовать занимать дешево. Размещение Эконом-Лизинга (ruBB, 100 млн.р., дюрация ~2,5 года, YTM 14,75%) этому пример: первые 70 млн.р. привлечены легко, затем спрос инвесторов закончился.

( Читать дальше )

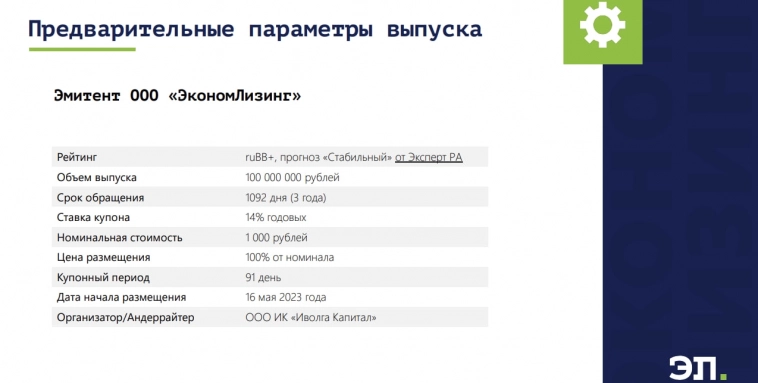

16 мая - размещение облигаций ЭкономЛизинг (ruBB+, 100 млн.р., 3 года, YTM 14,75%)

- 11 мая 2023, 07:14

- |

На 16 мая намечено размещение нового выпуска облигаций ООО «ЭкономЛизинг»

Обобщенные параметры выпуска:

— Рейтинг эмитента: ruBB+ от Эксперт РА,

— Размер выпуска: 100 млн.р.,

— Срок до погашения: 3 года (1 092 дня),

— Периодичность купона: 91 день,

— Ставка купона / доходность: 14,00% / 14,75% годовых,

Организатор выпуска: ИК «Иволга Капитал»

Для участия в размещении необходимо подать заявку в произвольной форме, указав Ваши фамилию и имя, количество облигаций и Вашего брокера, через телеграм-бот ИК Иволга Капитал: @ivolgacapital_bot

В ходе размещения приоритет будет отдаваться заявкам, подтвержденным через телеграм-бот

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал