Стоимостное инвестирование

Значение капитализации для частного инвестора. И всё же надо ли продавать акции, если ты не трейдер.

- 16 марта 2023, 15:46

- |

В комментариях у весьма уважаемого мною коллеги-инвестора Сергея схлестнулся с одним визави по поводу того, нужна ли инвесторам капитализация. Изначально разговор шёл вот о чём: по мнению собеседника, инвесторы в капитализации не заинтересованы, нам лишь бы информацию о бизнесе предоставляй.

И я считаю, что это не совсем так.

Давайте представим, что капитал инвестора лишь формируется, и ежегодные внешние внесения на брокерский счёт составляют более 25% от совокупной стоимости активов. В таком случае, действительно, покупать настоящему инвестору хочется дешевле. Ведь наша задача — приобрести 100 рублей стоимости за условные 50 рублей цены, чтобы в дальнейшем денежный поток на вложенные средства был максимально хорош.

-А точно?

Вопрос номер 1. В чём смысл бесконечного упёртого удержания актива? По Грэму Мистер Рынок — маниакально-депрессивная истеричка, которая каждый день своими котировками будто предлагает тебе совершить сделку. Представьте себе, что владеете инвестиционной недвижимостью в районе города, в котором существует достаточное количество других предложений по рыночной стоимости в 100 рублей с доходностью в 10%. И тут в ваш кабинет с ноги врывается шизофреник, предлагая забрать объект за 140 рублей. Будем продавать?

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Почему я стоимостной инвестор?

- 06 ноября 2022, 20:05

- |

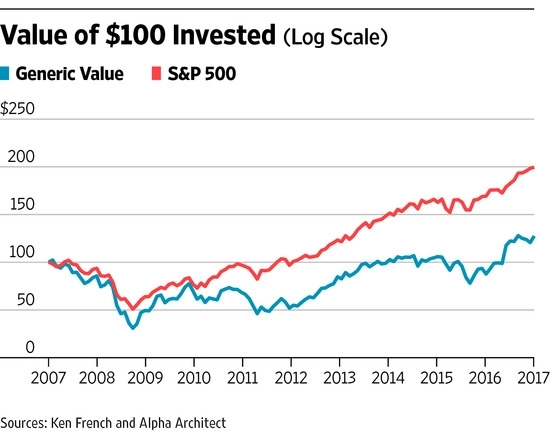

Даже самые верные последователи Баффета начали сомневаться в его мудрости в конце 1999 года. В декабре Баффета стали обвинять что он в корне не прав и отрицает очевидное. NASDAQ в этом году вырос на фантастические 86%, а акции Беркшир застыли на отметке 56 тысяч долларов. Капитализация империи Баффета составляла 85 миллиардов а капитализация Yahoo! 115 миллиардов и только за год выросла в четыре раза. Баффета стали называть “колоссом на глиняных ногах” и говорить что если бы он возглавил инвестиционный фонд сейчас то ему бы пришлось искать новую работу.

Для стоимостных инвесторов, не обладавших легендарностью Баффета это было еще более тяжелое время. Ричард Пзена вспоминал, что один из инвесторов, выведенный из себя слабыми показателями фонда, сказал ему, что его бабушка инвестирует лучше.

После взрыва пузыря доткомов репутация Баффета и стоимостного инвестирования вернулась на прежнюю высоту. Но вернулись ли прежние результаты?

( Читать дальше )

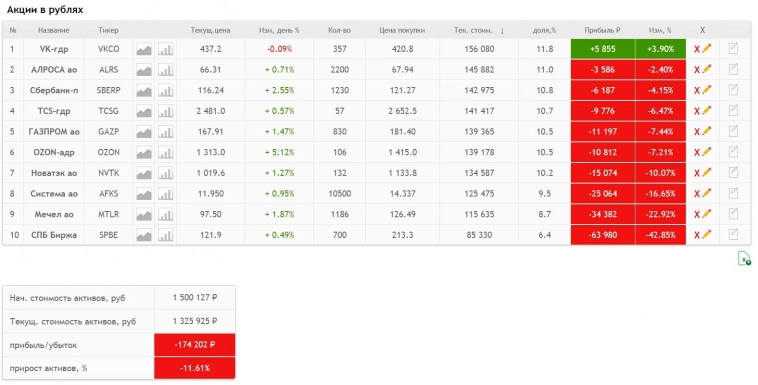

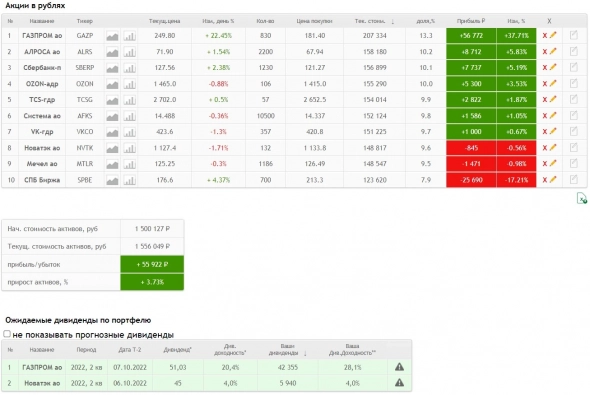

Иксы неизбежны: стоимостной портфель (дивы Газпрома и Новатэка)

- 25 октября 2022, 14:10

- |

В стоимостной портфель пришли дивиденды Газпрома и Новатэка.

Газпрома: 830 штук * 51,03 ₽/шт. * 0,87 = 36 848,76 ₽

Новатэка: 132 штуки * 45 ₽/шт. * 0,87 = 5 167,8 ₽

Итого: 42 016,56 ₽, что к текущей стоимости портфеля составляет 3,17%.

0,87 — коэффициент налога на дивиденды.

По Правилам Стоимостного портфеля дивиденды выведены и потрачены.

До сих пор ни одна акция не продавалась и не покупалась.

Хотя к покупке просятся акции СПб Биржи, упавшие более, чем на 30%, но покупать не на что.

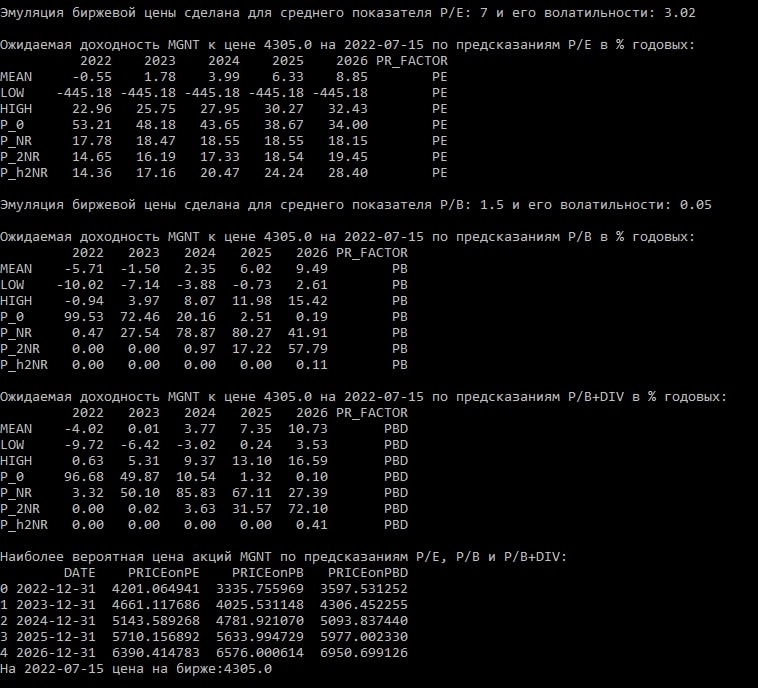

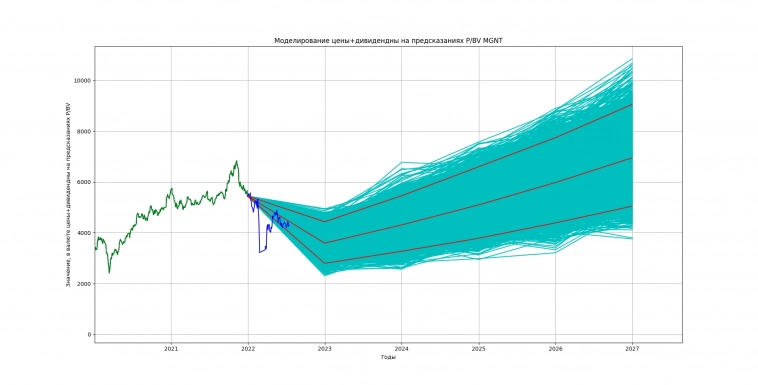

Мои фундаментальные оценки Магнита. К посту о прогнозах...

- 19 октября 2022, 10:45

- |

( Читать дальше )

Иксы неизбежны: стоимостной портфель растёт на Газпроме

- 31 августа 2022, 13:09

- |

На это позиция в Газпроме растёт на +37%, а весь портфель на +3,56%.

В минусах СПб Биржа: -17,21%.

Если цена акций Газпрома дойдёт до 270 и превысит её, то будет первая продажа в портфеле, согласно п. 2 Правил портфеля (см. первый пост).

И покупка СПб Биржи, если она упадёт на 30% и более, т. е. ниже 149 рублей. Покупка будет на объём не превышающий 233 акции, то есть не более 1/3 от первоначальной позиции.

Портфель изначально собирался из акций, которые в этом году не заплатят дивидендов, но вышло несколько иначе. Новатэк объявил, Газпром объявил.

Иксы неизбежны: стоимостной портфель на 1 год

- 22 августа 2022, 20:38

- |

Вчера собрали портфель дивидендных акций, которые могут выплатить дивиденды до 31 декабря 2022 года.

Сегодня этот портфель вырос на +2%.

Соберём портфель из акций, которые:

1) не платят дивиденды в этом году, но в следующем могут заплатить;

2) никогда не платили дивиденды и вряд ли будут, но их производственные показатели могут вырасти;

и за счёт этого вырастут цены акций этих компаний;

3) могут дать х3 за год или раньше.

Максимум акций в портфеле — 12 штук. Если в портфель берутся обыкновенные и привелигированные акции одного эмитента, то они делят долю пополам (по 1/24 на каждую)..

Правила портфеля:

1. Портфель создаётся на 1 год. 31 августа 2023 года все акции из портфеля, если там ещё будут какие-то акции, продаются, на эти деньги могут быть куплены другие акции, если в них будет потенциал х3.

2. Акции из портфеля распродаются на рост (т.н. «лесенка»). При росте в 1,5 раза продаётся около 1/5 первоначальной позиции. Пример см. ниже.

3. Вырученные деньги по п.2.: 1) от первой продажи покупаются другие стоимостные акции, 2) от второй и последующих продаж выводятся.

4. Если акция падает более, чем на 50%, то если на счёте есть деньги, то покупается не более 1/5 первоначальной позиции.

5. Если акция падает более, чем на 30% от средней, то то если на счёте есть деньги, то покупается не более 1/3 первоначальной позиции.

6. Дивиденды выводятся со счёта.

7. Деньги, выведенные по п.3 и п.6., не могут использоваться для покупки акций.

( Читать дальше )

Риски финансовых рынков развивающихся стран

- 21 марта 2022, 12:30

- |

В ситуации, когда российский рынок акций переживает самую длительную приостановку торгов в своей современной истории, хотел бы привести интересный фрагмент из книги Елены Чирковой “Стоимостное инвестирование в лицах и принципах”.

Исследование, на которое ссылается Елена, показывает, что не все так хорошо с финансовыми рынками развивающихся стран. Длительные истории успеха, которые демонстрируются индустрией, связаны главным образом со странами англо-саксонского блока, выигравшим войны 20 века, а также с нейтральными странам.

С развивающимися же рынками не все так просто. Проигрыши в войнах (горячих и холодных), гиперинфляция, длительные приостановки торгов — малое из того, что могло ожидать инвесторов из стран за рамками “историй успеха”.

Исследование актуально в текущей ситуации, когда в стране разворачиваются события, еще месяц назад казавшиеся “за гранью возможного”.

“ Согласно исследованию Уильяма Гоцмана и Филиппа Джориона «Глобальные фондовые рынки в 20 веке», с 1921 по 1996 год средняя (медианная) реальная доходность страновых фондовых рынков, за исключением США, составляла всего 0,8% и статистически неотличима от нуля. Согласно еще одному исследования Гоцмана и Джориона, с 1929 года из 29 рынков, существовавших в то время, только на семи не прекращались торги. Семь рынков закрывались на срок от полугода до года, 15 не функционировали вы течение длительного времени либо вообще «умерли».

( Читать дальше )

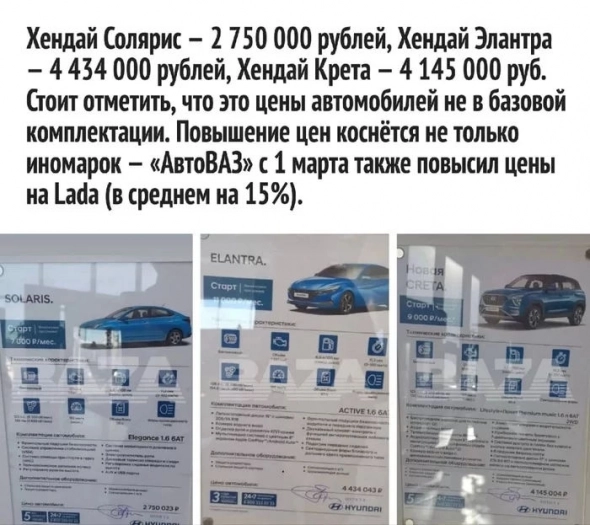

Hyundai Creta 1.6 за 4+

- 02 марта 2022, 11:57

- |

Но это как оказалось были цветочки.

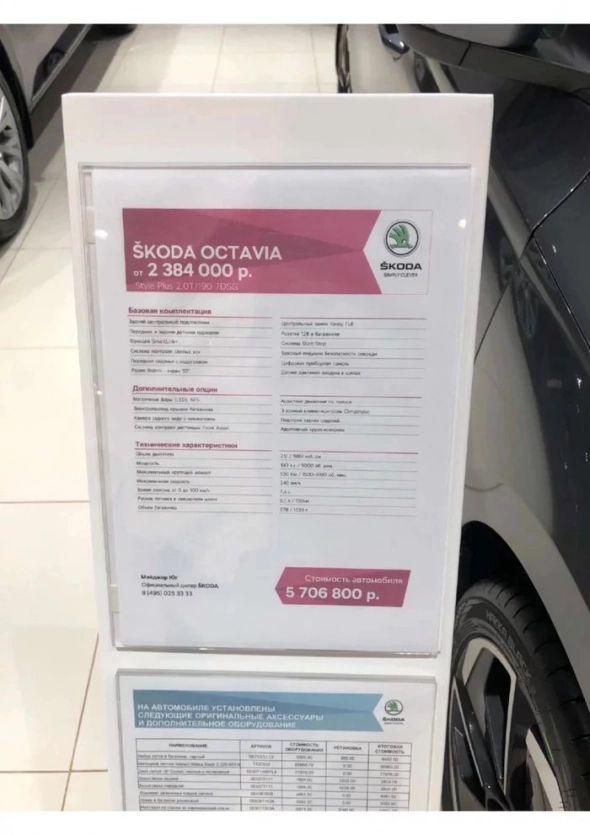

А вот вам и вишенка на торте. Шкода Октавия за 5,7 млн рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал